作者

/

RyanSeanAdams??

翻译

/

李翰博

??

在DeFi借款的一个大问题是需要过度抵押贷款。这是抵押贷款在现实世界中的运作方式,但这不是大多数人对贷款的想法。

如果我已经有钱了,我到底为什么要贷款?

Maker、Compound、Aave--所有这些协议都要求用户锁定比他们实际能借到的更多的资金。

这就是为什么无抵押DeFi贷款是一个巨大的机会。但是有一个问题。如何消除KYC、信用评分以及传统金融的所有繁琐和低效流程?

DeFi中的无抵押贷款解决方案的竞赛正在进行,我们将在它们出现时对其进行报道。

无抵押贷款将进入Defi

信用委托的无抵押贷款是一种几乎没有抵押物的贷款,利用DeFi流动性提供者的闲置借款能力。

对于流动性提供者来说,无抵押贷款通过赚取借款利率的溢价,提供了一种增加被动收入的方式。借款人接受这一较高的利率,作为回报,可以在不提供抵押品的情况下获得贷款。

AAVE突破410美元关口 日内涨幅为6.71%:火币全球站数据显示,AAVE短线上涨,突破410美元关口,现报410.4049美元,日内涨幅达到6.71%,行情波动较大,请做好风险控制。[2021/4/13 20:12:41]

无抵押贷款构成了传统金融中大部分的借贷活动。

现在,它们正在来到DeFi。

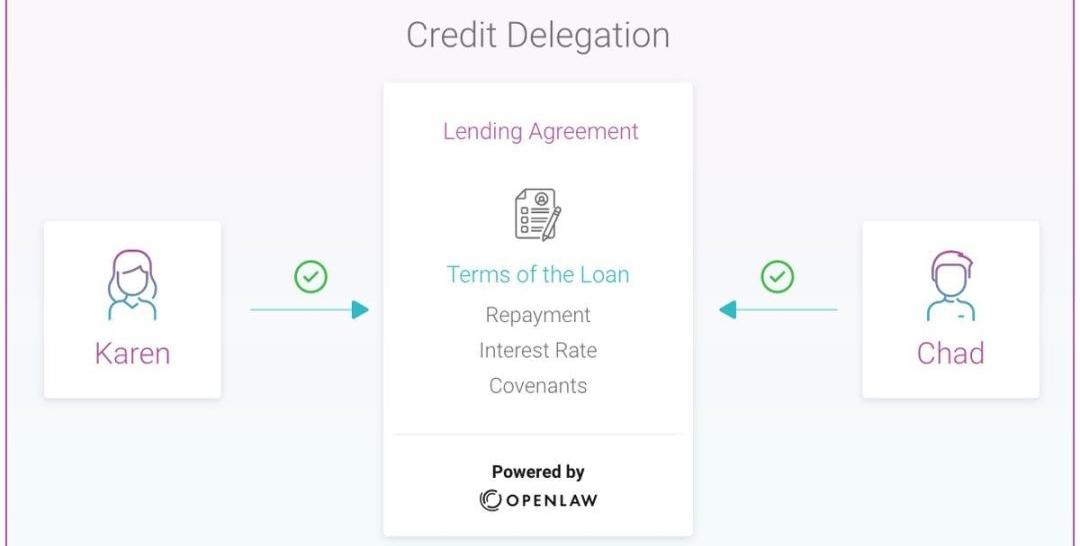

7月,Aave通过Karen和Chad委托贷款的例子,宣布将信用贷款加入到协议中--这是迄今为止DeFi中第一次有意义的无抵押贷款尝试。

在我们进一步谈论它之前,让我们先谈谈为什么DeFi需要这个。

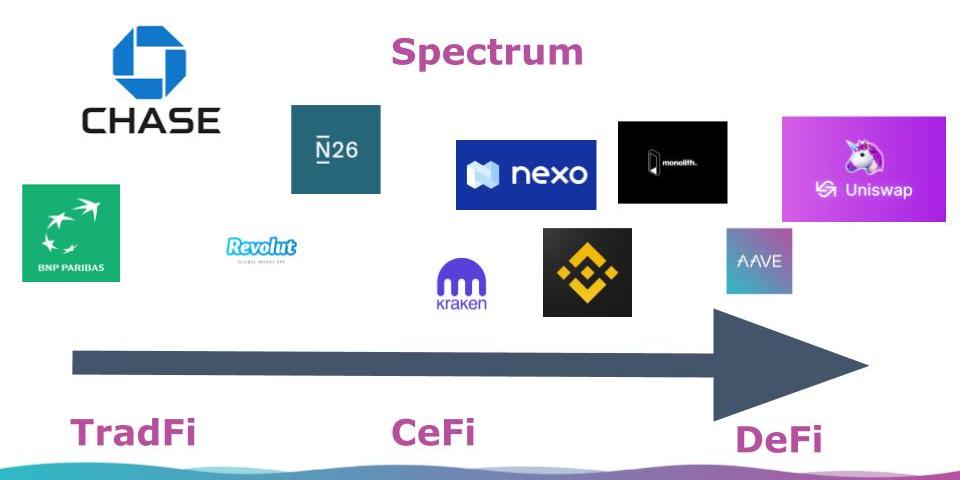

DeFi是一个系列

去中心化金融的精神非常明确,建立一个更好的金融生态系统。一个世界上任何人都可以使用的系统。

Aave将部署以太坊侧链扩容方案Polygon:据官方消息,Aave宣布将部署以太坊侧链扩容方案Polygon,启动时PolygonAaveMarket将支持MATIC、USDC、USDT、DAI、WETH、AAVE和WBTC。未来发布的智能合约桥可将Aave上的资产桥接至Polygon,桥接用户可获得以MATIC代币计价的部分交易费用,支付在Polygon区块链上的大部分交易费用。此外,PolygonBridge将可支持将资产从以太坊转入到Polygon。目前,Aave已经集成Transak支持使用法币直接购买Polygon上的资产。[2021/4/1 19:35:36]

大家对DeFi的核心价值有明确的共识:不需要KYC,不需要白名单,规则对每个人都一样,不需要地理锁定,不需要信用评分,也不需要文书工作。

此外,DeFi应该是开源和非托管的:你是你的钱的主人,你可以在你想用的时候自由使用它。

库币已于1月28日上线AAVE和KSM永续合约:据库币KuCoin交易所消息,库币合约已于1月28日16:00正式上线AAVE和KSM永续合约,支持1-50倍杠杆,以USDT稳定币结算。同时,库币合约新年福利第二波正在进行中,参与交易合约即可享受三重福利,瓜分11万美金奖励。库币合约是库币自主研发的数字货币衍生品平台,目前总用户数已经超过60万。[2021/1/28 14:13:39]

信用让DeFi资本更有效率

传统上在DeFi中,用户存入稳定币或其他资产来赚取利息。在DeFi的这几年初期,我们看到Dai等加密美元的利率提供了明显高于传统银行的收益率。

但很多存款都进入了借贷协议,存款人在存款后,并没有打算借贷抵债。这就产生了大量的价值锁定在这些协议内,没有任何利用价值。换句话说,目前大多数借贷协议中都有大量的借贷能力未被利用--它们的资本效率很低。

这就是信用授权的作用。

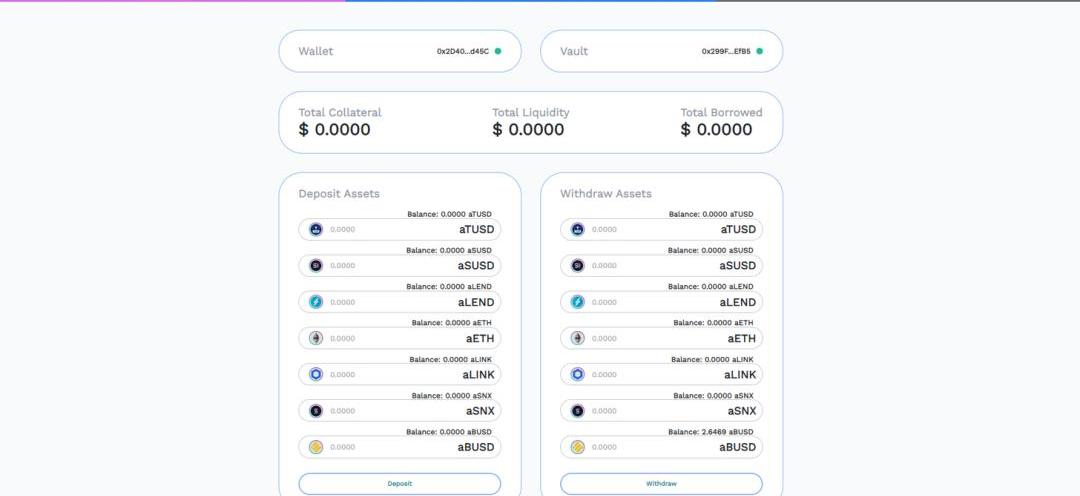

为了提高资本效率,Aave推出了信贷委托,拥有未使用借款能力的存款人可以将信贷额度委托给他们信任的人,以赚取额外的利息。

数据:AAVE突破189USDT AAVE3L 24小时涨34.35%:MXC抹茶交易数据,AAVE突破189USDT,24小时涨12.47%;AAVE3L 24小时涨34.35%,报4.45USDT。MXC抹茶ETF支持AAVE3L、AAVE3S交易,可放大现货涨跌幅,采用再平衡机制,自动复利,浮盈自动转入仓位。买入“L”为做多、买入“S”为做空,卖出为平仓,无保证金,无爆仓规则,可在 “ETF专区”购买。近期MXC抹茶对ETF交易深度、价差等体验进行了大幅优化。[2021/1/22 16:48:24]

让我们深入了解一下它的工作原理。

在Aave中如何进行信用授权

信用委托采用智能合约功能和点对点信任相结合的方式。在将信贷委托给智能合约之外,利用信贷委托从DeFi获取流动性时,引入了信任。

信用中最重要的是相信贷款会被偿还。

??等等!但是,‘信任’是不是很糟糕呢?

基础层的信任最小化是很好的,但在更高的层次上,信任可以是一个积极的属性,这将带来更大的资本效率!

Aave V2版本已在主网上线:金色财经报道,Aave协议V2版本已经在主网上线。在V2版本中,被用作抵押品的资产可以进行自由的交易,新功能还包括闪电贷升级、抵押品直接还款、闪电贷清算、批量处理闪电贷、债务代币化、本地信贷授权、Gas优化、稳定利率及浮动利率切换。Aave V2已通过了MixBytes、CertiK、ConsenSysDiligence及PeckShield的审计。[2020/12/4 23:02:37]

使用OpenLaw确保基于信贷的贷款得到偿还。

在Karen和Chad的例子中,为了确保Chad偿还贷款,OpenLaw被用作法律包装,以确保交易具有法律约束力。(RSA--记得我们在战术#31中使用OpenLaw创建了一个DAO)。

OpenLaw是一个有趣的工具,因为它允许Karen和Chad缔结协议,也可以通过他们的Ethereum钱包直接执行智能合约代码。

每个信用委托都会创建一个基于智能合约的信用委托金库。

这个金库是建立在Aave之上的债务包装器。每个金库允许用户设置不同的委托参数,包括借款人可以提取哪种货币,利率公式,以及最重要的信用限额。

通过OpenLaw,所有这些参数都是通过Karen和Chad设置的可编程的法律协议来选择的,让Chad可以自由地简单提取资金。

每个信用委托都会创建一个基于智能合约的信用委托金库。

这个金库是建立在Aave之上的债务包装器。每个金库允许用户设置不同的委托参数,包括借款人可以提取哪种货币,利率公式,以及最重要的信用限额。

通过OpenLaw,所有这些参数都是通过Karen和Chad设置的可编程的法律协议来选择的,让Chad可以自由地简单提取资金。

点对点和点对协议

信用委托的流动资金来源有两个方面。

?同行之间的信任。信用委托可以用来将信用委托给存款人信任的任何人。这可以是商业伙伴、朋友、交易员,甚至可能是无银行徽章持有者的同伴。

?智能合约信任。信贷也可以委托给具有预定义功能的智能合约,该合约可以程序化地执行某些限制。

例子:使用earn的智能合约信用委托

基于智能合约的信用委托正在与yEarn合作,yEarn打算利用yVaults,yEarn允许Aave中的LEND储户将Dai委托到这些具有预定功能的yVaults中。这可以从程序上限制某些行为的信用风险,比如养殖治理代币。

CeFi的信贷授权

信用委托是一种很好的方式,不仅在DeFi中,而且在CeFi或传统金融中都可以获得流动性。

Aave进行了第一次信用委托,允许分散式交易场所DeversiFi通过信用委托机制从Aave提取信用。

DeversiFi能够从DeFi那里获得流动性,最终比CeFi场外借贷平台提供的价格更便宜。同样,我们可以看到未来传统金融可以以更便宜的利率从DeFi获得信贷,因为利率正在逐渐下降,这使得DeFi成为一个有竞争力的资金来源。

我们可以想象,像Teller或者Union这样的信用评分项目,想要实现借贷对接社会信誉,就可以使用Aave的信用委托等DeFi协议来获取流动资金。

这意味着什么?

Aave的信用委托是一个资金商标,它允许DeFi储户委托信用额度以赚取更多的收益。它可以作为OpenLaw、Tellor和Union等其他DeFi协议的构建模块,甚至可以被Coinbase等加密银行用于创建具有健康贷款活动的信用额度,并将DeFi流动性扩展到金融的各个部分。

无抵押贷款即将进入DeFi

准备好吧

行动步骤

探索无抵押贷款解决方案。Aave,Teller,andUnion

考虑一下您可能会将信用额度委托给谁?

标签:AAVEAVEEFIDEFaave币的中文叫什么Sergey Save LinkAlchemist DeFi AurumdeFIRE

本文来自:TheBlock,作者:YogitaKhatriOdaily星球日报译者|Azuma12日,纳斯达克上市商业智能公司MicroStrategy正式宣布.

1900/1/1 0:00:00Curve是目前当红的去中心化交易所之一,在之前的文章中我曾反复提到在本次DeFi大潮中,有三个DEX脱颖而出,它们是Uniswap、Balancer和Curve.

1900/1/1 0:00:00独特于所有DeFi项目的债仓概念,Synthetix魅力如此之大的原因在于它的债务池机制。来源:链闻撰文:林明,FirstPool联合创始人Synthetix是资产合成平台,可以合成数字货币、外.

1900/1/1 0:00:00最近,美国监管开始允许美国银行托管加密数字货币。这样的一个决策对加密数字货币和加密数字资产行业的影响是非常深远的。对于加密数字货币行业中的这个进展,我认为可以从以下几个方面理解.

1900/1/1 0:00:00近日,比原链研究院论文《MovER:StabilizeDecentralizedFinanceSystemwithPracticalRiskManagement》在IEEE协会BRAINS国际会.

1900/1/1 0:00:00作者|如仔出品|奔跑财经三年前的8月1日,比特币矿工在区块高度478558执行硬分叉,6小时后,ViaBTC矿池成功挖出了BCH的第一个区块链,比特币自此正式分为两条链:BTC和BCH.

1900/1/1 0:00:00