本文来源:加密谷

作者:IvanonTech,翻译:Liam

Curve是一个去中心化的交易所,旨在实现高效的稳定币交易。它和Uniswap一样使用了流动性池,它是非托管的,并奖励流动性提供者。然而,由于Curve只专注于稳定币,所以它的使用成本较低。

Curvevs.Uniswap

稳定币在Curve上可以直接进行对价交易。这也是它和Uniswap最显著的区别之一。如果你想在Uniswap上进行一对稳定币之间的交易,必须发生两笔交易。

1.1号稳定币被交易为Ethereum(ETH)。

2.ETH被交易为2号稳定币。

所以对于交易者,这将会产生双倍的交易费用。对于流动性提供者来说,Curve有着类似Uniswap的优势,但不会受到"暂时性损失"程度的影响。这是因为Curve只在稳定币之间进行交易,而Uniswap则直接对ETH进行交易。而ETH的波动性会对Uniswap的流动性提供者造成暂时性损失。

换句话说,如果ETH的价格偏离了提供流动性时的价位,你就可能会有亏损。在这种情况下,直接持有ETH才是最好的。然如果ETH的价格回到最初的入市点,这个损失就会消失。这就是为什么它被称为暂时性损失而不是"永久性"损失。

NBA最佳新秀拉梅洛·鲍尔拍卖与GOLD SUN #1 NFT相关的签名球鞋:当选本赛季NBA最佳新秀的夏洛特黄蜂队球员拉梅洛·鲍尔将于6月18日拍卖2021年1月9日穿过的彪马克莱德 All-Pro Elf 签名球鞋,当晚鲍尔成为NBA历史上最年轻的三双球员。这次拍卖与他的GOLD SUN #1 NFT有关,这将作为鲍尔第一次NFT永久记录在区块链上。除了亲笔签名鞋外,拍卖获胜者还将获得签名的拉梅洛·鲍尔球衣和Gold Sun #1实物收藏品。(Newswire)[2021/6/17 23:44:49]

流动性提供者在Curve上没有这个问题,因为稳定币不会像ETH那样波动。这就是为什么有人称Curve是"为稳定币打造的更好的Uniswap"。

稳定币

特别是随着流动性挖矿的推出,稳定币在现在的去中心化金融中扮演着重要的角色。现在人们对稳定币之间的交易有了更大的需求,而这恰好就是Curve发挥作用的地方。

当然,你仍然可以在流行的中心化交易所或DEX上交易稳定币,但你会支付更高的费用和滑点。Curve比这些方式更有优势,你可以在稳定币对之间快速交易,而且费用更低。

流动性提供者如何赚钱

流动性池是保留在智能合约中的代币池。它们是由提供代币的流动性供应者创建的。Curve通过不同的方式去奖励这些供应者。

交易费:每次用户在他们的平台上交换稳定币时,流动性提供者都会赚取费用。Curve的所有池子都能从交易费中赚取利息。

Gate入选福布斯Advisor2021最佳交易所:根据福布斯Advisor最新消息,Gate全球交易所以4.5分(满分5分)被评选为2021年最佳加密货币交易所Top 6。同时,Gate平台上可交易的加密货币超650种,在所有入选的交易所中排列第一位。本次评选参考了CoinMarketCap数据,包括网络流量、流动性、交易量以及是否对在美客户开放,并收集了货币种类、手续费、安全性、用户评价、投资者教育资源等因素得出评分。Gate将为广大用户提供放心的交易场所以及优质的交易服务。[2021/6/4 23:12:39]

利息:部分资金池提供借贷利息。

激励措施:部分池子还提供奖励。

奖金:通过向份额较低的流动性池提供特定的代币,可以获得存款奖励。当你提款时,这也是同样的道理。如果你提取了某个稳定币,而这个稳定币在池子里占比过高,你也可以赚取奖金。

这里有一个简单的例子来说明流动性池的工作原理:

比方说,池子里一开始就有等量的两种稳定币,1000个美元币,1000个Tether。

所以当一个交易者进来,用100个USDT换取了100个USDC。现在池子里有1100个USDT和900个USDC。然后,另一个交易者进来,用300USDT换取300USDC。现在池子里的资金比重就会开始倾斜,有1,400USDT,但只有600USDC。如果流动性池的目标是维持平衡,那么智能合约中就会采用一个激励机制,让交易者提供更多的USDC,买入更多的USDT来恢复平衡。

Morgan Creek联合创始人:比特币是未来保存财富的最佳资产:金色财经报道,Morgan Creek联合创始人Anthony Pompiano在接受采访时解释了为什么比特币是未来保存财富的最佳资产。Pompliano重申了他对比特币的看涨看法,并透露他在最近的市场崩盘后立即购买了更多比特币,当时大多数投资者都寻求美元避难。Pompian指出,金钱是一种信念系统,直到现在,市场都认为比特币比其他任何事物都更有价值。Pompliano认为,比特币减半不会对价格产生影响,因为在比特币持有者中,人们对该事件的含义及其对比特币价值的影响没有100%的共识。[2020/4/10]

Curve的流动性池

目前,Curve有七个流动资金池。前四个是借贷协议。也就是说,如果你参与了,你不仅可以从交易费中赚钱,还可以从借贷中赚钱。这四个池子在借贷利率高的时候表现较好,但它们的风险层数较多。

其中有两个池子提供激励机制。它们不是借贷池。还有两个代币化的比特币池。

无论你选择哪个池子,你都会从交易费中赚取利息。接下来让我们更仔细地看看每个池子和它们提供的稳定币。

Compound(cDAI,cUSDC)

这是Curve上时间最长的池子,由Compound的原生代币前面加上字母"c"注明。这个池子里的稳定币只会在Compound协议上被借出。

1.PAX(ycDAI,ycUSDC,ycUSDT,PAX)

2.Y(yDAI,yUSDC,yUSDT,yTUSD)

声音 | V神:现在不是提高gas limit的最佳时机,建议在伊斯坦布尔硬分叉时进行:据 Trustnodes消息,以太坊联合创始人V神表示,如果人们希望提高gas limit(注:gas limit是单个区块允许的最多gas总量,以此可以用来决定单个区块中能打包多少笔交易),那么我建议在Reddit/Twitter上发起一场活动来宣传提高gas limit的原因。从历史上来看,大型矿池往往听取了社区的意见。”目前以太坊网络正在满负荷运行,每个区块的gas使用量限制在800万,相当于每天500亿。与此同时,以太坊孤块已经大幅下降至2018年1月峰值的25%,当时矿工没有提高gas limit。目前约有40%的矿工投票赞成提高gas limit,这些矿工来自F2Pool和Sparkpool。只需要Ethermine或Nanopool点头就可以提高gas limit,但V神称,最好再等等:“现在不是最佳时机。更好的做法是,在伊斯坦布尔分叉的同时大幅提高gas limit,因为存在最大风险的操作码将看到它们的gas成本大幅上涨,因此更高的gas limit会变得更安全。”据悉,伊斯坦布尔升级的有关改进可能使更多的交易符合目前的gas limit。[2019/8/31]

3.Y池通常提供更好的回报,因此本质上风险也更大。这是因为你将会接入其他各种可能存在漏洞的协议。

4.BUSD(yDAI,yUSDC,yUSDT,yBUSD)

5.sUSD(DAI,USDC,USDT,sUSD)

6.sUSD是一个较新的池子,是表现最好的池子之一。因为它获得了Synthetix和REN的激励。这是一个非借贷池,你用SNX赚取sUSD的奖励。

7.ren(renBTC,wBTC)

8.ren池提供了两个版本的基于以太坊的比特币-renBTC和wBTC。renBTC是去中心化的,相对较新。这个池子里的年化收益往往比较低,因为基于以太坊的比特币出现的时间很短,交易量还没有那么高。

分析 | 过去一周EOS链上DApp活跃度表现最佳:据DappTotal数据分析,过去一周,ETH/EOS/TRON三网DApp活跃用户量均有明显提升,尤其是EOS表现最佳,其单日用户量自3月25日以来,一直呈上升趋势,并于3月31日达到DAU单日135,928个,创造了历史最高点,且还呈上升趋势。初步分析来看,造成EOS公链活跃用户量上升的主要原因还是HashBaby这个拉新机器。该DApp过去一周用户量达到了74754个,环比上周增加了81.74%,且单日活跃用户量、单日交易次数等数据指标呈逐日上升之势。[2019/4/3]

9.sBTC(renBTC,wBTC,sBTC)

10.这也是一个非借贷池。注意,sBTC是比特币的合成版本。这个池子提供了最佳的比特币回报,但也伴随着更多的风险。

选择合适的流动性池

提供流动性是有风险的。如果你决定成为Curve上的流动性提供者,你要将自己的风险承受能力与选择的资金池相匹配。池中代币的比例将决定您的存款将如何分配。

比方说,你选择了一个池子,稳定币的比例是这样的:USDT20%,USDC20%,DAI50%,TUSD10%.那如果你准备存入1000个稳定币,那将会被按照如下比例分配:

200USDT,200USDC,500DAI,和10TUSD.

同样,选择一个有你感到放心的代币类型的池是很重要的。这是因为无论你存入哪种稳定币,你都会接触到(被自动分配到)池中的每一种代币。

奖励池

总而言之,对于一个稳定币来说,汇率忽上忽下并不是好事。在1:1与美元挂钩的情况下,哪怕是0.97美元这样几分钱的偏差,在交易者眼里看来都是很糟糕的。所以,流动性池是让稳定币保持挂钩的好方法。

sUSD

这就是为什么sUSD和sBTC池会有激励机制。Synthetix和Ren(在撰写本文时)给予流动性提供者奖励。这些奖励是交易和借贷费用之外的额外奖励。

CurvePool的风险和奖励

再次回顾一下,奖励是来自交易费、利息、奖励和奖金。每当Curve上发生一笔交易,流动性提供者都会在他们之间分得一小笔费用。交易费用取决于交易量。因此,如果你是一个流动性提供者,你可以在高交易量和高波动性的日子里看到高年收益率。同样,由于收益率在Curve上波动,某天的年收益率也可能很低。

由于你要承担与池内代币相关的所有风险,所以你可以通过分散供应来减轻一些风险。换句话说,你可以为所有的池子提供流动性,而不是只为一个池子提供流动性。只是要知道,这样的策略会导致gas和滑点费用的增加,而且智能合约数量会增加从而带来更多的风险。

比特币池

奖励:你可以只赚取交易费。在以太坊上的比特币产生更大的交易量之前,年化收益率可能会更低。其中sBTC是表现较好的产品之一。

风险:Curve和iEarn的智能合约问题已经有被报道过。wBTC、renBTC和Synthetix也存在系统性问题。

yPools

奖励:这是一个和sUSD一样表现较好的池。

风险:使用yToken的池使用了iEarn协议。yToken提供者需要监控iEarn去降低风险。

使用yToken的池子使用iEarn协议。yToken提供者需要监控iEarn以降低风险。

cPools

风险:cToken提供者需要关注Compound的情况。

sUSD池?

奖励:由于激励措施,这是表现最好的一个池。

风险:Curve有智能合约问题,稳定币和Synthetix也存在一些系统性问题。你需要监控Synthetix的情况。Translatedwithwww.DeepL.com/Translator(freeversion)

赚钱的流动性供应商

在确定盈利潜力时,不要忘了把支付gas费用和滑点的成本考虑进去。Curve与外部项目整合。由于流动资金被分配在多个池子里,可能会导致较高的gas成本。另外,根据代币的不同,有时也会有很高的滑点。

另外,如果你喜欢通过频繁更换池子去追求高收益,但你很可能会对Curve不满意。因为你需要保持你的代币供应足够长的一段时间,来确保收益能超过相关的gas费用和滑点成本。

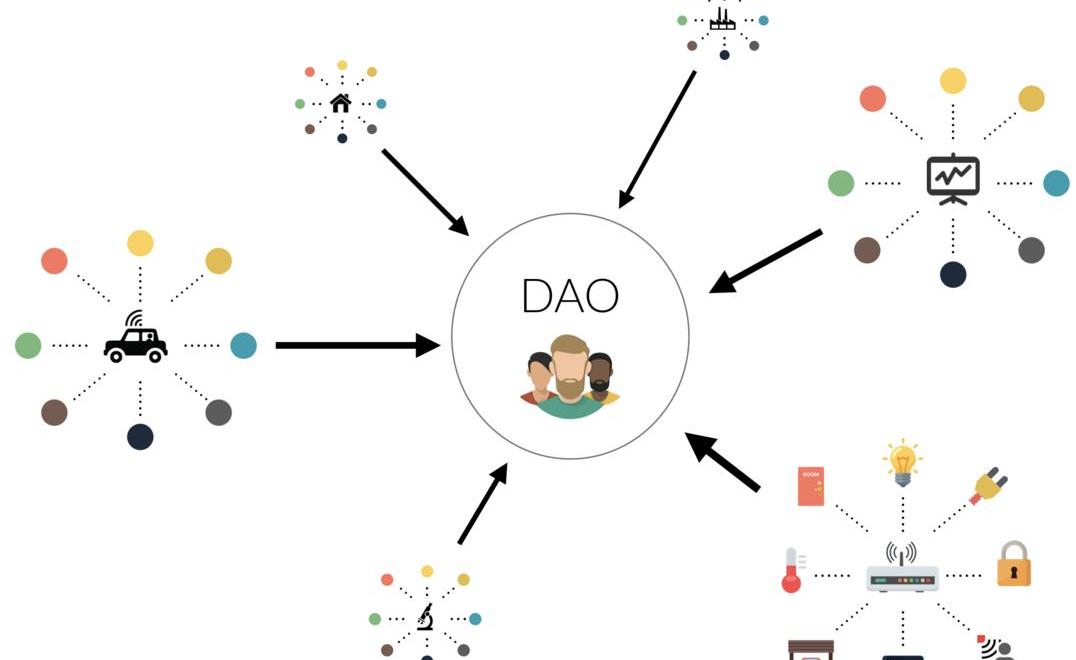

治理代币CRV和YFI

Curve将向DAO过渡。

去中心化自治组织(DecentralizedAutonomousOrganization)

此外,CRV将成为它的治理代币,有着价值累积和投票机制的功能。但这并不会有首次代币发行。相反,流动性提供者可以根据他们提供的金额以CRV的形式获得奖励。

最初的发行量将从每天约200万CRV开始。所有的供应量将按以下方式进行分配:

61%给流动性提供者

31%给股东

5%用作可销毁的储备

3%给员工

YFI将成为iEarn收益率聚合器的治理代币。YFI将允许其持有者进行决策以及从iEarn生态系统中赚取费用。但

该代币本身并不具备价值。

YFI的质押合约与Mintr的工作原理相同。虽然YFI和CRV都是治理代币,但YFI将作为yPool的奖励。所以,如果你为yPool提供了流动性,你可以在发行合约的界面中质押你的流动性提供者代币(liquidityprovidertokens)去赚取YFI。

Curve在DeFi中的地位

DeFi的一大优点是它的设计。它的工作原理就像乐高积木一样,强大的新协议一直在不断组合。而Curve已经被证明是最优秀的集成平台之一。但是集成度的提高可能会导致风险的增加,因为当你进入这个集成平台时,还会接触到更多的协议。换句话说,如果你希望在Curve上成功地提供流动性,你还需要了解它集成的其他各种平台。

好消息是,这提到的协议都经过了大量的检测。而且Curve池已经持有并转移了数百万的资金,目前还没有黑客成功地从中获利。当然,在这么多钱的情况下,黑客肯定没有放弃尝试。

对Curve金融的总结

Curve的交易似乎足够安全,因为是在单笔交易中进行的。但流动性提供者可能面临更高的风险。TrailofBits对Curve的智能合约进行了审计,但这并不意味着安全审计可以消除所有得风险。漏洞仍然可能以接口错误的形式潜伏在智能合约中。而常见的钓鱼攻击无疑还会困扰着用户。如果你想使用Curve,要确保将真正的curve.fi或beta.curve.fi网站加入书签,而不是随便地点进一个电子邮件中的链接。

学习DeFi解决方案的最好方式就是去使用它们。这并不是一个金融理财建议,但如果你想学习,是可以去尝试一些不同的协议的。Curve有点难以掌握,所以在学习的时候最好只试验少量的代币。你最不想做的事情就是一开始就贪婪地过度使用。不管你是否听从这个警告,但要记住无论在何时交易,都需要保持警惕。这是很重要的一条规则,尤其是在使用像Curve这样更高级的协议时。别到时因为贪婪而后悔莫及。

本文来源:《清华金融评论》2020年6月刊,原题《姚前:新冠肺炎疫情与数字基础设施建设》作者:中国证监会科技监管局局长姚前导语为对冲经济下行风险,近期中央提出要加快新型基础设施建设.

1900/1/1 0:00:00BCA周更栏目《BCADeFi艺术周报》筛选DeFiArtsIntelligencer的区块链艺术资讯,提供丰富优质的稀有艺术内容.

1900/1/1 0:00:00链上数据显示,尽管从5月11日开始了第三次奖励减半,比特币矿工的收入减少了50%,但他们仍在囤积比特币。比特币矿工的7天平均流出量和流入交易所的挖矿资金仍相当低.

1900/1/1 0:00:007月20日消息,七国集团基本决定将就发行央行数字货币展开合作。G7拟于8月底或9月上旬在美国举行首脑会议,将讨论中国“数字人民币”作为国际性结算手段推广的情况、国家掌握用户购买历史等个人信息的风.

1900/1/1 0:00:00本文来源:金色财经,作者:罐罐儿,原题《金色观察|独家解读区块链技术在证券市场的应用及案例》7月21日,来自北京市地方金融监督管理局(以下简称“北京市金融监管局”)官网发布的信息显示,7月7日.

1900/1/1 0:00:00北京时间2020年7月16日凌晨三点左右,著名社交网站推特陷入了一场震惊全球的黑客风暴,包括比尔·盖茨、埃隆·马斯克、奥巴马、拜登等知名人士.

1900/1/1 0:00:00