作者:RyanSeanAdams

翻译:Liam

流动性挖矿简要指南

许多DeFi协议正试图通过用治理代币激励用户的方式来引导他们的网络效应。这种策略被称为流动性挖矿,Compound是最有名的例子之一,它在6月底推出了治理代币COMP。

COMP被分发给协议的贷款人和借款人。持有者集体拥有对Compound协议的治理权。这种权力包括对系统进行任意更改的权利。

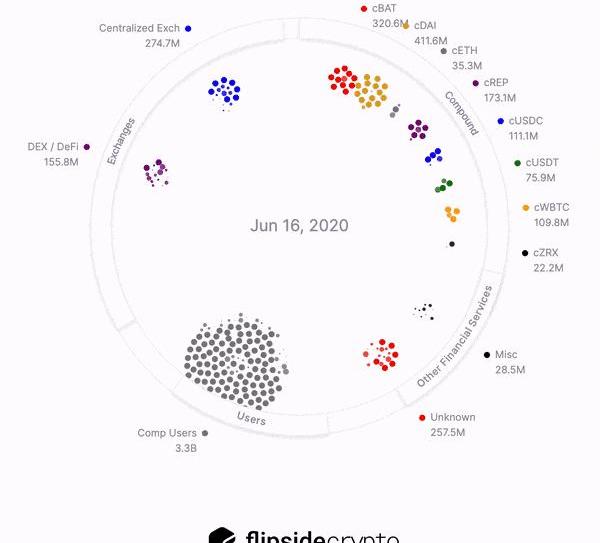

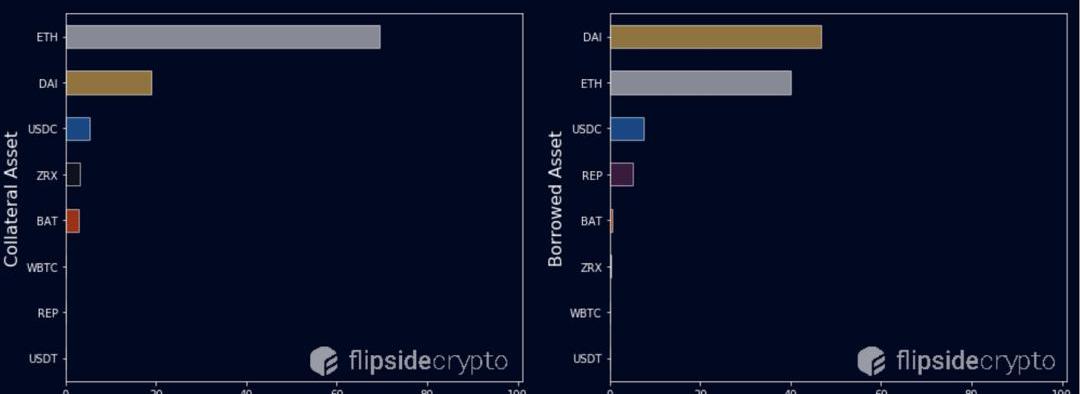

Compound用户净资产的流动(美元)

市场对流动性挖矿的反应是一种投机的狂热。存入Compound的锁定资产增加了好几倍,COMP的估值被抬价到了30多亿美元。

FATF新指南或让DeFi平台进行用户KYC验证:3月30日消息,金融行动工作组(FATF)发布了新的指南草案,如果实施该指南,甚至可能需要去中心化金融(DeFi)平台找到KYC的方法规则。(CoinDesk)[2021/3/30 19:31:02]

这些代币的价值非常高,所以很多用户想利用这个激励系统去实现短期利润的最大化—这些人也就是流动性矿工(即通过为DeFi提供流动性赚取收益的人)。当有好的机会出现时,流动性矿工会轮流加入以获取收益。

流动性挖矿策略

在新的分配机制下,借款人所赚取的COMP价值超过了需要支付的利息,因此这实际上造成了负利率。很显然这种不合理的激励造成了贷款需求的大量增加。

目前,收益率最大化的策略如下:

以低利率借入资产。

以高利率提供资产。

有足够的缓冲期以避免清算。

为了将价格风险降到最低,很多流动性矿工将借来的资产又供给到Compound协议中。Compound官方前端并不允许这种行为,但他们可以直接与智能合约交互,或者使用InstaDapp等第三方接口。

韩国四家主要银行将为DeFi平台提供汇率数据:金色财经报道,韩国四家主要银行将参与一个联合项目,涉及与Chainlink(LINK)以及韩国金融科技平台中心Prime的合作。据悉,新韩银行、IBK银行、KEB Hana银行和NH银行将实时地将美元/韩元汇率数据输入Chainlink节点。DeFi提供商在区块链平台上创建智能合约时可访问这些去中心化汇率数据。[2020/7/25]

市场影响

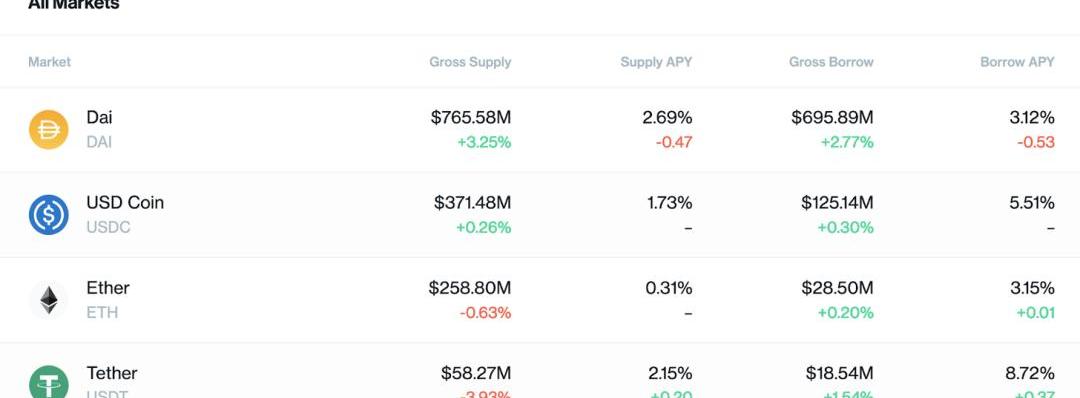

资料来源:https://compound.finance/markets

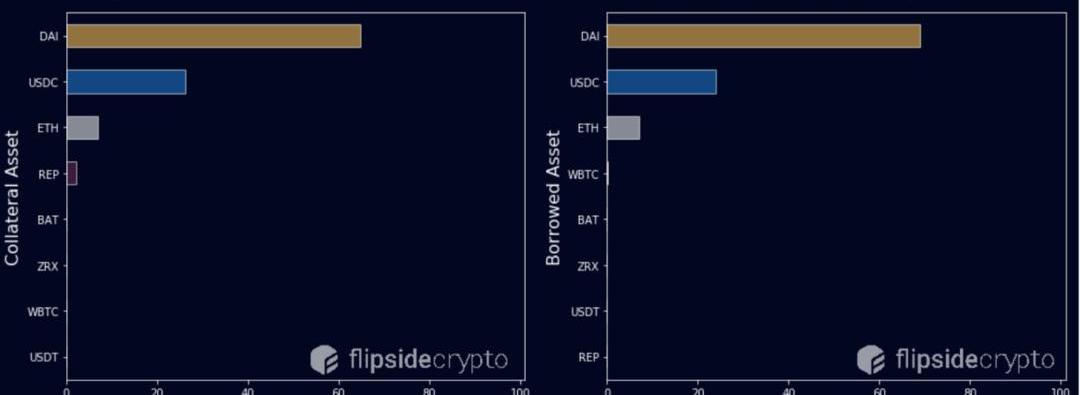

目前,DAI是最经常被用于复用的资产。主要是因为它的供/借利率差很小,这可以让流动性矿工必须支付的那部分利息降到最低。

NVT“币圈驴把头”:Nerve,DeFi集大成者:7月22日消息,在今日举行的“霍比特E姐有约”中,霍比特全球商务副总裁Elsa与NVT社区志愿者“币圈驴把头”进行了主题为DeFi新星NVT的燃爆币圈之路:线上AMA。“币圈驴把头”称NVT(牛肉腿)拥有7大特点:1、异构跨链;2、2S确认;3、NerveDEX;4、跨链主流资产;5、对接一条链;6、跨链Staking;7、稳定币概念。总结起来Nerve:异构跨链+跨链资产质押+NDEX( 去中心化交易所)+稳定币=DEFI集大成者。

“霍比特E姐有约”为霍比特交易所线上AMA直播栏目,旨在为社区用户提供一个直观、清晰、便捷的平台了解项目,同时为项目方提供一个直接触达社区用户、与社区近距离交流的渠道。[2020/7/22]

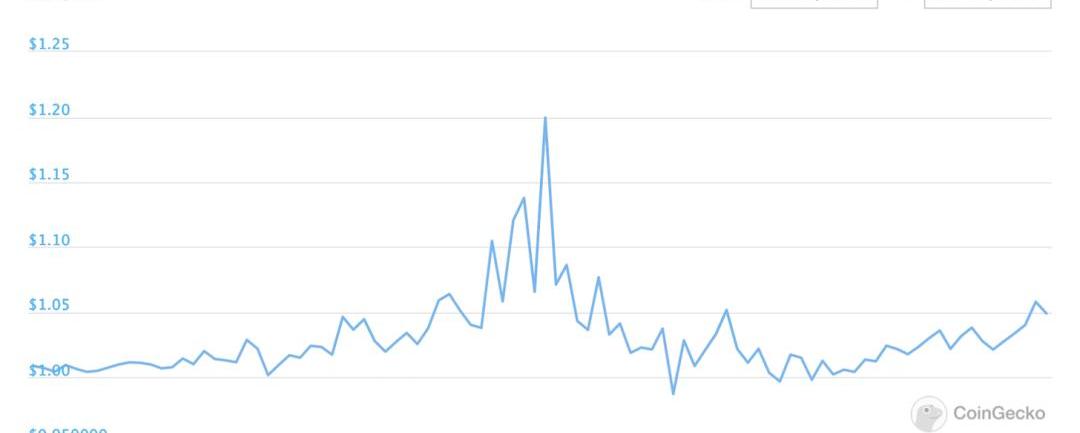

CoinbaseProDAI/美元价格

COMP分配机制最近一次的改动是在7月2日。在规则改变之前,最常见的复用资产是BAT。在规则实施前后,对DAI的需求上升,给DAI的美元挂钩带来了上升压力。

DAI复用现在非常流行,供应给Compound的数量是现有DAI总量的三倍,这带来的连锁反应正在对Maker的生态进行压力测试。

徐坤:当前DeFi面临三大挑战:OKEx首席战略官徐坤通过新浪微博账号表示:当前DeFi面临着三大挑战:首先是代码漏洞,可编程金融代表了科技的力量,但代码堆砌之后的漏洞总是难以避免;二是系统性风险,无论是传统金融还是可编程式金融,一定要思考到系统性风险,比如面临极端的行情波动时,DeFi生态是否能承载;三是资产上链,资产上链的复杂程度和不确定性对于整个DeFi行业而言是非常大的挑战,需要先行者做出尝试。[2020/7/9]

流动性挖矿:总体情况

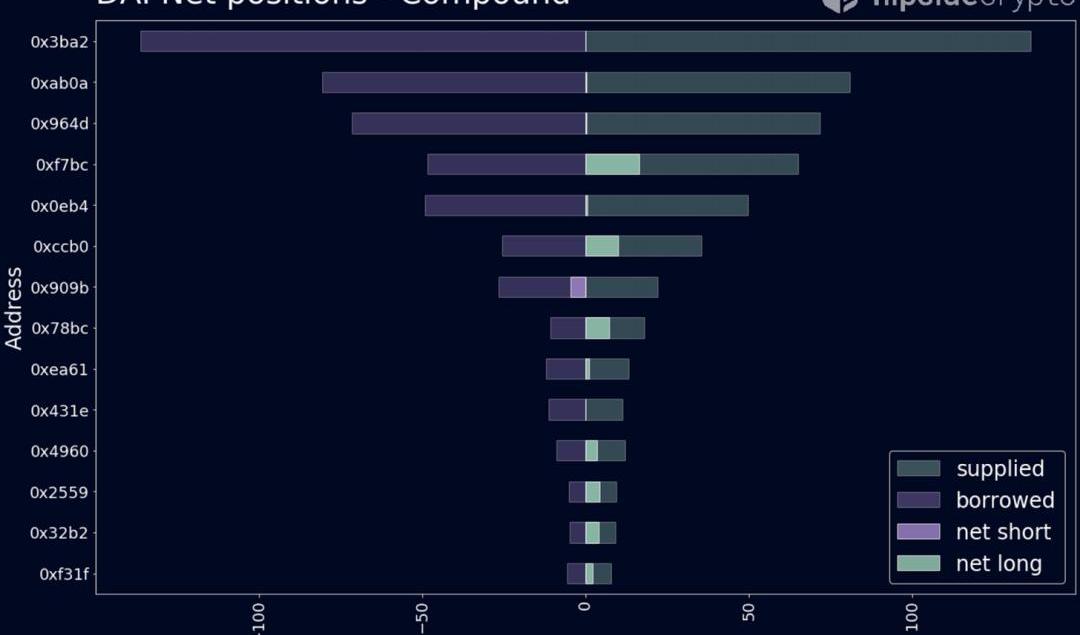

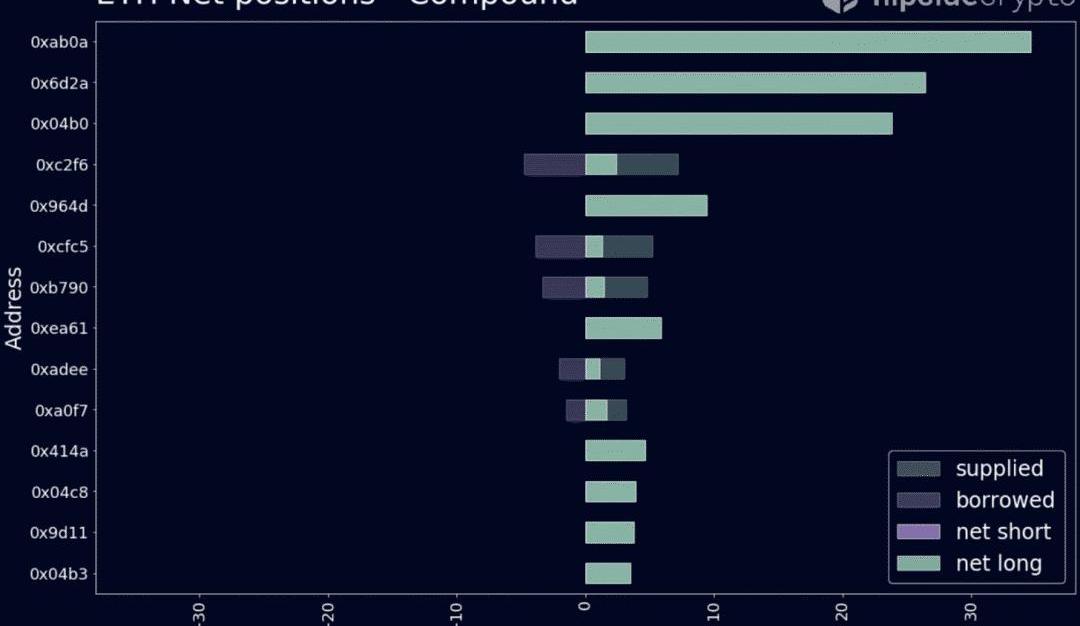

DAI大部分是通过DAI本身借出的。一些流动性矿工已经开立了DAI/USDC的多头头寸,猜测DAI将升至其挂钩水平之上。

徐坤:Compound会引发一众Defi项目效仿 但其成功很难复制:OKEx首席战略官徐坤刚刚发微博称,Compound的“借贷即挖矿”一周就吸引了5亿美金新增锁仓价值,不仅将Defi总市值推向新高,也一举超越Maker Dao成为龙头,这势必会引发一众Defi项目效仿。但Compound是已经具备一定流动性基础,挖矿激励模式只是起到了催化增长的作用,如果其他项目本身没有实际业务支撑就照抄作业,很难复制这样的成功。同时,Compound目前的估值偏高,毕竟锁仓价值与MKR相当,市值却已经是其5倍之多了,挖矿人需要注意风险。此外,正如我之前的观点,系统性风险以及代码漏洞犹如达摩克里斯之剑,依旧是整个Defi生态不可轻视的因素。[2020/6/24]

DAI最大的提供者都在参与复用。那些净多头的人是复用DAI持有者,而那些净中性头寸的人则是用另一种资产供应作为抵押品来生成DAI。

复用DAI持有者是在用DAI自身去借出DAI,这几乎没有清算的风险。

同时,大部分从Compound借来的ETH也是用自身作为抵押品的。这意味着,借贷/做空它的需求极少。因此,大部分流动性矿工可能会非常看好ETH。

供给给Compound的大部分ETH被用作复用DAI头寸的抵押品。许多拥有大量DAI头寸的地址也出现在这里。

正如之前所讨论的那样,少数ETH持有者正在用ETH借出ETH。这种策略几乎不涉及任何风险,但产生的回报远低于借出和再供应DAI。

存在哪些风险?

在Compound上进行流动性挖矿并不适合胆小的人。收益最好的策略都有一定的清算风险。而正如我们在加密货币黑色星期四期间所看到的那样,资产价格的急剧变化可能会导致缺乏愿意承担必要价格风险的清算人。

DAI的价格在黑色星期四短暂地达到了1.20美元。

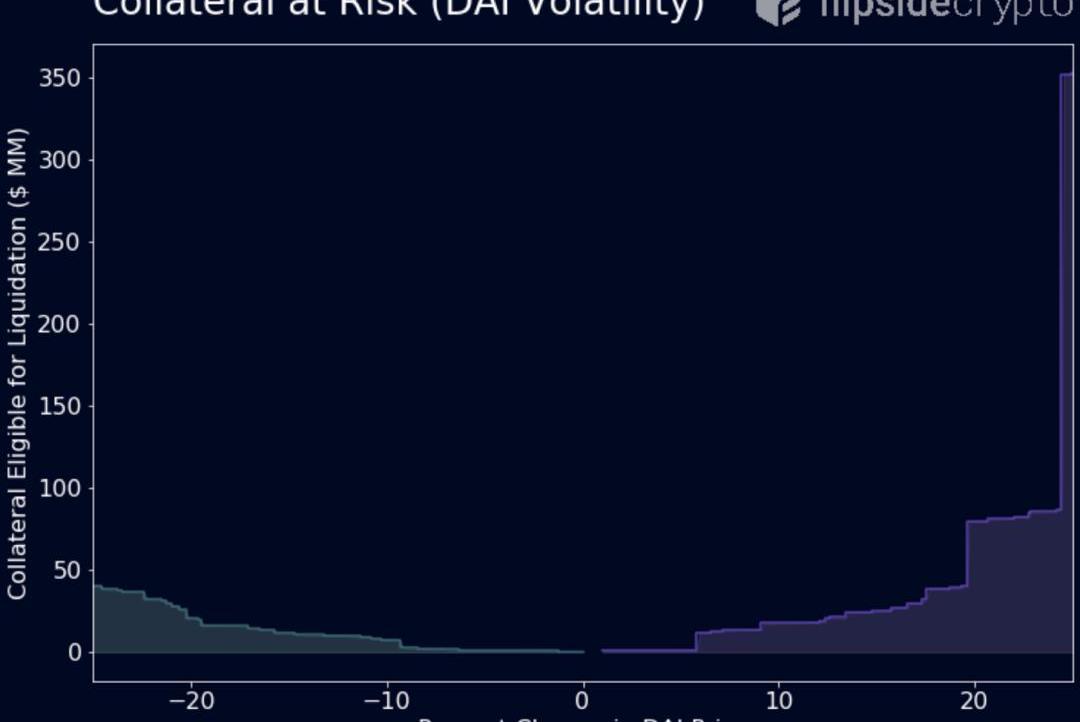

级联清算(Liquidationcascades)并不是DeFi独有的,但值得庆幸的是,链上数据可以对其中的风险进行完全透明的评估。

在其他条件相同的情况下,DAI价格上涨5%将导致高达1000万美元的清算,而(可能性极低的)25%的上涨将使超过3亿美元处于风险之中,这几乎是DAI总供应量的两倍。

在更有可能发生的情况中,ETH价格下跌25%会导致高达1.25亿美元的清算。我们在前面看到,许多ETH供应商都在借入DAI,所以你可能会认为这种情况会导致DAI价格飙升。

这是可能的,但因为大多数大型DAI借款人都在参与复用,并可以简单地提取DAI来偿还贷款,所以风险被降低了。一个例外的情况是银行挤兑,如果所有供应的资产都已经被借走,那复用者将无法解套。

结论

流动性挖掘极具诱惑力,因为它创造了一个良性循环。

当激励机制设置适当时,它对协议开发者和流动性矿工都具有吸引力。但如果安排不当,矿工仍将最大化他们的利润但不能为协议提供长期的利益。

从一开始就把激励机制弄正确几乎是不可能的,Compound社区也正在积极地调整更新他们的模型。

治理是一个混乱的过程,但看它怎么发展却充满乐趣!

标签:DAIOMPCOMPCOMDAIQ价格fomp币最新消息Yearn Compounding veCRV yVaultPassive Income Bot

发布方:XBITRUST?&PaiclubCapital作者:苏文杰摘要:本文浅谈了盗取比特币的黑客技术,并在此基础上运用编程和一些工具对自有网站和主机进行了攻击实践.

1900/1/1 0:00:00摘要持有约2%比特币,长期维持高溢价,GBTC凭什么?灰度发起的比特币信托GBTC是交易所之外的“明牌”“巨鲸”.

1900/1/1 0:00:002020年3月,我们从MolochDAO那里获得了一笔资金,用于研究ETH2.0的经济模型。这次考察最初是为了响应征求意见书的号召: 此后,我们一直在努力分析ETH2.0网络及其基于PoS的经济.

1900/1/1 0:00:00矿业公司BitFury的研究分支机构CrystalBlockchain发布的一份报告显示,过去一年来,比特币混币服务的使用猛增了2,100%.

1900/1/1 0:00:00“数字经济”正推动中国走向高质量发展。2000年,时任福建省长的同志在全国率先提出建设“数字福建”,引领全国电子政务集约建设和整合共享风气之先.

1900/1/1 0:00:00本文来源:PolkaWorld作者:GavinWood,翻译:PolkaWorld加入PolkaWorld社区,共建Web3.0! 两周前.

1900/1/1 0:00:00