原文来自币库。

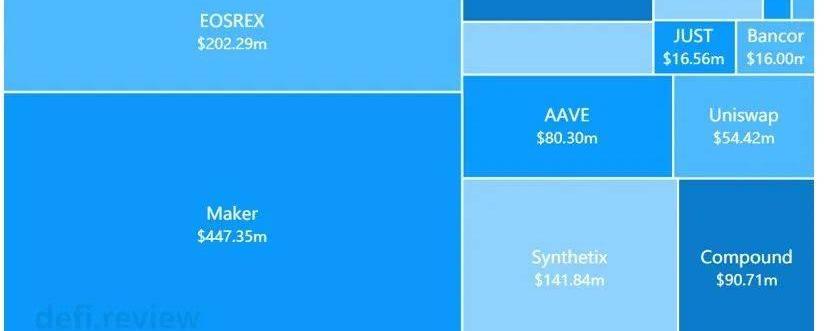

最近DeFi非常火热,其中最热的当属通过Comp代币启动"借贷即挖矿”的Compound。短短几天时间?总锁仓量已超越此前长期位居榜首的MakerDAO,且项目代币Comp更是从20多美金涨至最新320多美金,超10倍。截至目前,Compound总锁仓量已超5亿美元,而MakerDAO为4.74亿美元;Compound的借款总量为2.33亿美元,MakerDAO为1.23亿美元;Comp市值达30多亿美金,Mkr市值则仍为5.2亿美金。

但Comp挖矿以及Comp暴涨,又总让人想起有点像去年EOS上一度火热的各种游戏Dapp和菠菜Dapp的挖矿启动模式,只是不同的产品,依旧同样的配方和熟悉的味道。

本文从DeFi的主要四种模式,以及重点对比今昔两个DeFi龙头老大的运作模式区别,分析一下Comp借贷挖矿的本质,以及谁是韭菜,未来可持续性等。

Compound和Makerdao的区别?

要说清楚Compound和Makerdao的区别,首先我们需要去看一下目前DeFi借贷的四种主要模式

SUN创世挖矿现已开启:据官方最新消息,SUN平台正式开启创世挖矿,矿池APY快速提升。截至当前,3pool LP矿池APY高达3000%;SUN-TRX LP (二池) 矿池APY高达9500%;SUN Stake矿池APY高达100%;SUN Stake & Lock矿池APY高达100%。

据悉,波场TRON创始人孙宇晨将送50亿的SUN代币作为奖励给予创世挖矿用户、治理挖矿用户以及空投SUN给veCRV持有用户,持续时间长达5年。除此外,孙宇晨将推出稳定币无损失挖矿,三大稳定币USDJ、TUSD、USDT均为稳定币项目方直接在波场网络发行,而非任何跨链及映射发行,无需承担映射发行的风险与代币转移时间金钱成本。此次SUN创世挖矿及治理挖矿的首年前三个月所发放的奖励数量,占到5年整体挖矿奖励的近30%。参与方式:使用波场TRON支持钱包(例如TronLink、TokenPocket、imToken、BitKeep等)直接登录SUN即可参加挖矿。更多内容见公告详情。[2021/6/2 23:05:53]

1、MakerDAO,稳定币模式,只贷不存

MakerDAO是以太坊上DApp生态最早一批的DeFi产品,以太坊上几乎各大DeFi应用都采用DAI,在DeFi占据重要的位置。

MakerDAO,用户可以直接通过将ETH、USDC等资产通过智能合约抵押入系统,系统按照超额抵押比例释放生成DAI,DAI是一种与美元挂钩稳定币,用户可用DAI去购买其他资产或者将DAI到其他借贷市场存款收息等等。整体上MakerDAO中,只有贷款方,没有存款方,如当铺。

Ampleforth在Mooniswap启动新一轮流动性挖矿计划GeyserEnceladus:另类稳定币项目Ampleforth(AMPL)宣布通过1inch旗下Mooniswap交易所启动新一轮流动性挖矿计划GeyserEnceladus,将在Mooniswap上开设9个流动性挖矿交易对,包括AMPL/BAL、AMPL/BZRX、AMPL/COMP、AMPL/CRV、AMPL/LINK、AMPL/MKR、AMPL/NMR、AMPL/YFI和AMPL/yUSD。此次挖矿计划将向流动性提供者分发价值22.5万美元的AMPL代币奖励,分3个月完成奖励分发。[2020/8/22]

借款资金成本主要是Makerdao系统收取一定的稳定币利率,以及DAI注销时收取一定合约费率。

2、Compound,流动池交易模式,随存随取

Compound,就如传统银行,以流动的资金池方式聚集借方的资金,并将资金给贷方,通过算法平衡供求、设定利率。

Compound中储户可以随时取出本金和利息。贷方,从Compound借钱需超额抵押代币资产以获得贷款额度,并借出其他代币,比如抵押ETH借到USDT。

贷款和借款的利率由池子的流动性大小来确定,即由贷方提供的货币总数量和借方的需求总数量之间的比率而波动。本质上出借人的利息来自贷款人的支付。

3、Dharma,P2P撮合模式,无法随借随还

金色算力云运营副总裁Maggie:目前Filecoin的参与?式,主要是挖矿和购买交易所期货两类:据官方消息,8月19日,金色算力云受邀参加新浪潮之巅,数字金融矿业大会。金色算力云运营副总裁Maggie以《Filecoin 挖矿新姿态》为主题进行分享。Maggie表示,“目前主网还没有上线,?Filecoin的参与?式,主要是挖矿和购买交易所期货两类。挖矿,包括购买矿机及云算?。?金色算力云主要是云算?方向。??算力云是?色财经推出的算?销售平台。?户在我们平台,主要通过购买云算?的?式,参与在Filecoin挖矿中去。主要的特点包括,1. 我们同顶尖的矿机?商进?深度合作,经过调研,市?上的矿机?商有300余家,我们认真甄选了优秀的矿机?商进?合作,为?户的算?把关。?

2.矿机购买具有准?门槛,基本矿机价格都在万元以上,?户在金?算?云平台上,可以从0.1T开始购买,最低150元可以参与Filecoin 测试?奖励及头矿红利。?

3.??算?云提供了三?保障,从主?上线时间、回本周期、本?保障三块,给予?户以安全感。”[2020/8/19]

Dharma是撮合借方和贷方的点对点协议。

Dharma中由智能合约充当“担保方”角色,评估借方的资产价格和风险。借方则根据“担保方”提供的评估结果决定是否贷款给贷方,当贷方无法按时还款时,“担保方”自动执行清算程序。

Dharma平台的借款期限最长为90天,贷款利息是固定的。贷款人在放贷期间资金被锁定,只有在与借款人匹配后才开始赚取利息。

BTC挖矿难度已上调0.92%至16.10T:据BTC.com数据,北京时间12:05:21,BTC挖矿难度已上调0.92%至16.10 T(区块高度628992)。当前平均算力为115.27 EH/s,平均出块时间为9分55秒。[2020/5/5]

Dharma的借贷利率设定是相等的,这与Compound资金池模式形成鲜明地对比。

4、Aave,无抵押贷款,信用贷模式

Aave抵押贷款中,最亮眼的就属于Flash贷款,闪贷使开发人员无需任何资金抵押就可以借款,即让有技术的你,可以空手套白狼。

因此,闪贷主要用于套利,也可使用闪贷来偿还欠款,以避免清算罚款。

从上面的四种模式可以看到:Makerdao是没有出借方的,资金是由用户以足额资产抵押后从系统自动释放出Dai,?但Dai获取有一定的资金成本即稳定费,可根据DAI盯住美元价值情况调节。

而Compound和Dharma是撮合出借方和贷款方的借贷市场,两个平台主要自身无稳定币主要是纳入第三方稳定币如USDT、DAI等,根据资金需求和供给确定一个合适的利率达成交易。其中Dharma根据期限和用户的点对点匹配,成交量显然没有Compound的资金池匹配在效率上更高。

为此Makerdao和Compound就成了DeFi借贷中的两种主流模式,其中Makerdao的抵押资产并向系统借贷Dai,其本质就是一个铸币的过程,在DAI用户群体多和价值稳定情况,DAI的稳定费率可以是1%甚至0,用户可以用很低成本的借款来实现加杠杆,为此一直是DeFi中的头把交椅。

动态 | 日本横滨地方法院将于27日宣判一起利用他人设备算力挖矿案件:日本横滨地方法院将于27日宣判一起利用他人设备算力挖矿案件,被告被指控在未经访问者同意的情况下于网页上设置加密货币挖矿程序。辩护方主张被告无罪,该案件最大的争论点在于加密货币挖矿程序是否属于计算机病。[2019/3/25]

而Compound采用资金池模式的借贷撮合,流动性相对较好但存在较高的借贷资金成本,贷款成本7-8%之间,尽管相对传统金融已经低很多了,但用户在无明确需求下不会随便贷款,发展亦相对缓慢。

Comp借贷挖矿的本质

Compound的借贷资金池撮合模式,受制于借贷供需缓慢增长的限制,一直是在小步发展中。

但北京时间6月16日凌晨2点20分左右开始,Compound宣布推出“借贷即挖矿Comp代币”模式,即用户使用Compound协议进行借贷交易即可获得Comp代币,且存款或借款利息越多,挖到的也越多。

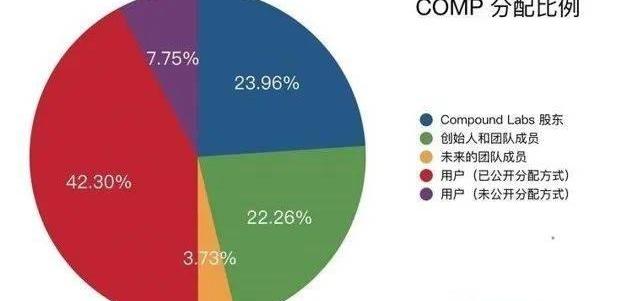

Comp是Compound准备引入的治理系统和治理代币。总发行量1000万个,其中借贷挖矿总量423万个Comp、按以太坊每个区块0.5Comp分发的速度计算,每天约产出2880个Comp,分4年挖完。COMP没有预售和预留,分配比例如下图

尽管Compound没有预售,但从其早期股权投资者获得代币,可以估算其挖矿前的隐含价值。

Compound有过两轮融资,分别是种子轮融资820万美元,A轮融资2500万美元,一共募资3320万美元。根据Comp代币的分配,有23.96%的COMP给投资者,即2,396,000Comp代币。

那么Comp代币隐含的价格=3320万美元/2396000=13.856美元;相应Comp?代币隐含的市值=13.856*1000万=1.3856亿美元。

而根据CompDashboard数据显示,Compound所有市场在6月15日支付的利息总额为3582.02美元。而当时?Comp每天产出2880Comp币,如果从利息等于产出的Comp价值出发:一个Comp挖矿获得的成本等于3582/2880即1.24美元。

用户将资产存入Compound并自己去贷出来,获得Comp后变现的综合收益相当可观。存款用户“利息+Comp代币挖矿”可让实际收益翻倍增长,而贷款用户“贷款利息支出减去Comp收入”,不仅让贷款利息降低为0,甚至贷款还能获得额外的comp变现超额收益。

于是Compound的借贷资金池供需双方开始翻倍增长,大量用户参与借贷。借款总量从原先挖矿前的几千万,短短几天一跃达到2.3亿美金。

那么Compound用户存款的高收益或者贷款0成本甚至正收益,这部分的钱从哪里来呢?来自COMP价格,即二级市场用户买入Comp的钱,去补贴了挖矿用户的收入。

但每日Comp供应量有限,随着借贷交易金额近10倍增长,而挖矿用户同样借贷资金获得的Comp数量就大幅下降。但没有问题,只要Comp价格上涨,就可以弥补挖矿数量下降。二级市场Comp不断拉抬价格,则必然会有更多用户冲入资金池充当供需用户,进行Comp套利。而最新Comp价格已经从20多美金,最高涨到最新326美金。

听到这里,几年前中心化交易所——Filecoin的交易即挖矿,也有同样配方的感觉。但Compound和Filecoin还是不一样,毕竟前者是去中心化的,后者是中心化的,后者出问题是资金被挪用等等。

Comp的风险在哪里?

尽管Compound是去中心化的,资金池中资金由智能合约保存是安全的。但是并不代表Comp代币的投资没有风险。

目前Comp的相关者其实就是四部分:股权投资者即股东、项目方即创始人及团队、挖矿用户以及Comp投机用户。

就项目方来说,Comp的价格拉升并在高位托住,会吸引更多人来套利从而做大交易资金池,吸引更多平台用户以及资金池更好流动性,真正便利真实需求用户,有效提升加密借贷平台的价值。

但是挖矿用户是为了套利的,挖矿成本和Comp二级市场变现价格,是其观察平衡点。投机用户则是看Comp价格是否会继续涨或者挖矿成本是否继续抬升,作为其是否继续持有和卖出的判断依据。

一旦二级市场价格不能继续上涨或者无挖矿套利利差可图,挖矿用户即会停止新增长;一旦二级市场价格不能继续上涨或者挖矿成本不继续上涨,二级市场新增投机用户就不会继续涌入。目前COMP价格持续上涨让二级市场感觉意外,许多踏空用户内心非常瘙痒,蠢蠢欲动。

另一方面,Comp价格到300多美金或者更高时,相当于平台估值已经达到30多亿美金甚至更高,而早期13美金的230多万Comp代币是否会有套现,以及团队25%左右的代币是否会变现一部分,都是未来可能会打破平衡的潜在因素。

当然,短期Comp不会立即破坏来之不易的大好形势,后续Comp代币在治理权限赋予以及平台收益给代币分红还是收益销毁代币,这些未出的牌都会用来维持Comp价格。

但不管如何,目前Comp交易即挖矿的模式中,投机用户以及挖矿屯币用户,可能是这场游戏中潜在的韭菜,只是这一棒不知道在何时以及何位置发生。

Comp项目的潜在借鉴意义

不管未来Comp代币价格如何走势,Compound平台通过交易即挖矿的模式,切实地帮助平台资金池实现供需两旺,为DeFi世界带来的新的热点和引流点,并且一举超越DeFi的前期龙头成为新的龙头。

未来DeFi热点将会继续扩散,更多项目都会采用类似的配方进行启动,使得平台实现弯道超车,实现网络效应。但后续一些优秀的DeFi项目如makerdao/Aave等,是否也会借鉴类似方法,利用其部分未确定分配方式的治理代币或者从基金会、团队中拿出一部分,用以借贷挖矿帮助快速扩大借贷规模,这个仍需观察。

但DeFi热点扩散后,更多鱼龙混杂的项目方,会借此收割韭菜并以极为难看的吃相跑路,典型的如过去各类游戏DApp和菠菜游戏中,频繁出没。而DeFi涉及金融借贷,必须擦亮眼睛,行业也必须警惕类似项目坏了区块链DeFi的一锅好粥。

标签:COMOMPCOMPCompoundecomi币最新消息KOMP价格Compound EtherCompound Ether

作者:?AliAtiia翻译&校对:IANLIU&阿剑来源:以太坊爱好者本文将通过简单的例子.

1900/1/1 0:00:00吴说区块链获悉,四川电力交易中心有限公司表示,目前2020年四川年度电量交易完成,其中,水电消纳产业示范区交易目前成交电量约13.71亿千瓦时.

1900/1/1 0:00:00撰文:李画,安比实验室特约研究员性能是阻碍公链发展的瓶颈,提升性能则是绝大多数希望超越以太坊的公链的主要设计目标,但当我们站在今天回望时.

1900/1/1 0:00:00中央银行数字货币已在全球范围内受到热议,作为金融技术发展的关键主题之一,它可能会深刻改变中央银行管理流动性和实物现金的方式.

1900/1/1 0:00:00撰文:OKEx投研亿邦国际将于6月26日在美国纳斯达克上市DeFi项目总市值及锁仓市值均创新高,Compound超越MakerCME比特币期权快速增长.

1900/1/1 0:00:00作者|DiogoMonica译者|Arvin在COVID-19大流行期间,随着许多人的工作生活模式变得虚拟化,我们对互联网的依赖只会增加.

1900/1/1 0:00:00