作者:CoinEx研究院研究员熊鸣

????Introduction

2020年4月成为了defi生态的受难月,以太坊上的defi平台Uniswap和Lendf.Me相继被黑客利用重入漏洞实施了攻击,累计损失约为2524万美元。

关于这次攻击的具体,已有大量媒体报道,在此就不再赘述,而笔者关注到的是,黑客在获利之后,将各个Token通过1inch.exchange,ParaSwap等平台换成ETH,DAI,BAT代币,另外将其中的TUSD,USDT稳定币存入Aavedefi借贷平台。

虽说这次事件对整个defi生态的信心打击很大,但也给加密社区敲响了不可忽视安全端的警钟,且黑客在盗币之后,仍然将大量稳定币存入了defi借贷平台,让人啼笑皆非。

根据最新合约交易记录显示,黑客最终归还了所有资产,这出闹剧画上了句号。让笔者好奇的不光是黑客为何归还了所有代币,还有盗币之后存储稳定币的defiAave平台。在上一次黑客攻击bZxdefi平台时,Aave也是主角,究竟是为何,黑客们如此钟意Aave呢?

以太坊开发者计划将EIP-1559迁移到主网,大多数研究问题已解决:ConsenSys高级产品经理Tim Beiko发布第7次EIP-1559实施者电话会议内容。“最后我们开始讨论如何将该EIP迁移到主网。大家一致认为,大多数研究问题现在都已解决(对事务池管理和更新规则分析模块化),因此我们应该制定一个计划并在主网上实现。”他分享的主网就绪清单显示实施所需的大多数理论分析和模拟已经完成。

EIP 1559旨在实现四个设计目标:防止经济抽象化、永久区块补贴、灵活区块设计和算法费用模型的实现。算法费用模型的实施将消除目前的Gas费困境,可能是该方案最值得期待的部分。一旦实施,用户无需手动设置Gas费,即使在网络活动频繁的情况下,兼容EIP-1559的钱包也会自动设置。钱包还将为矿工增加小费,作为其工作的报酬。

但是根据收集ETH社区反馈的报告,几乎所有接受调查的矿工称EIP-1559将对其产生负面影响,如果通过,他们将考虑转到其他链挖矿。矿工的担忧可能是因为随着他们从每笔交易中赚取的费用减少,矿工收入将大幅减少。其他问题包括矿工之间潜在勾结,矿工没有升级客户端支持该EIP,以及如果小矿工被赶出以太坊,挖矿风险会集中化。(AMBCrypto)[2020/12/5 14:06:38]

Gate.io研究院发布《风险对冲——期权交易的保护伞》研究报告:据官方公告,今日Gate.io研究院发布最新报告《风险对冲——期权交易的保护伞》,报告从期权的风险来源出发,详细阐述了目前金融市场的主流风险对冲策略。由于期权收益与波动率变化高度相关,为了较好的预测未来波动率的变化,报告选择了目前热门的LSTM(神经网络)模型对比特币价格波动率进行建模,并发现该模型对波动率预测具有一定效果。详情点击原文链接。[2020/7/26]

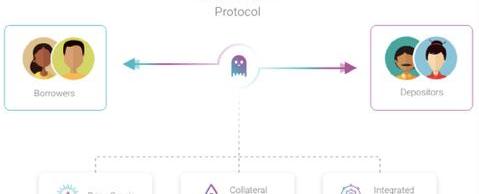

图1:AAVE协议

Aave是一个在以太坊上搭建的开源借贷非托管协议,借贷方可以通过该协议获得相应资产比例的ERC20的aToken,利息由aToken产生。

该项目于2017年11月作为P2P借贷项目ETHLend启动,并于2018年9月更名为Aave,2020年1月在主网上启用,目前支持16种加密资产的抵押和借贷,和其他defi借贷项目类似,也需要超额抵押。

借贷利率根据供需进行算法调整,Aave提供了稳定利率和浮动利率两个选择,稳定利率并不是一直处于稳定状态,而是利率的调节周期长于浮动利率,浮动利率则是实时变化,同时Aave协议也保留了一部分流动资金储备,以确保协议的流动性。

Aave最大的创新点在于提供闪贷服务,可以让有编程能力的用户,实现在同一笔交易中进行借贷和还款的无信无抵押贷款,衍生出一系列的套利场景。

声音 | 民生银行研究院院长:要研发基于区块链等的数字化技术:中国民生银行研究院院长黄剑辉近日在活动中表示,2020年国内要关注的因素,一个是稳增长下的结构恶化,第二是中美贸易谈判的变数问题,第三是房地产市场的异常波动。他还进一步表示,货币政策逆周期调节会持续发力。此外,黄剑辉还提到,要研发基于区块链等的数字化技术,服务民企民众的新版股本交易平台。(华夏时报)[2019/12/24]

Aave的原生代币是LEND,协议收取原始贷款的0.25%和闪电贷款的0.09%,手续费收入用于销毁token,激励借款方。

??

项目发展

Aave协议发布以来,在以太坊社区和defi圈内都引起不小的反响,作为一个2017年11月就进入的defi圈的老项目,比defi龙头makerdao还要早,自然吸引了一大票流量。

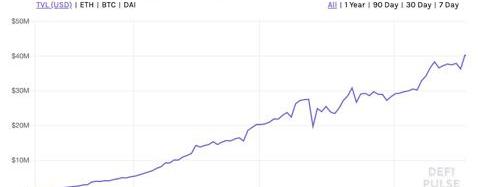

Source:DEFIPULSE

声音 | 赛迪区块链研究院院长:普及区块链教育需要政府部门的推动并出现“杀手级”应用:金色财经报道,区块链人才专家智库专家、赛迪区块链研究院院长刘权在接受采访时表示,区块链不等于数字货币,数字货币仅为区块链的应用。简而言之,区块链是建立网络信任的基础设施。在普及方面,目前最大的问题是普通百姓不理解何为“区块链”,因为这一新兴的词汇相当抽象,且难以用已有的技术或者解决方案进行类比。在普及教育方面,一方面需要政府部门的推动;另一方面,需要市场中出现“杀手级”的应用,例如:微信、支付宝,做到全民参与、全民应用,在使用过程中理解区块链技术。做到“自上而下”与“自下而上”相结合,区块链技术便能够快速地普及。[2019/11/8]

图2:AAVE资产锁仓增长

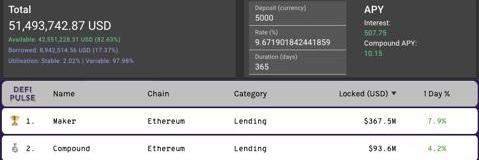

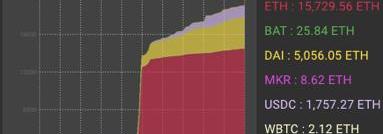

从1月到4月,Aave上质押的资产已经达到5000多万美金,流动性也相当充足,与Chainlink也展开了合作,由于吸取了之前Ethlend的大量产品经验,整个产品线也比较扎实,现在已经是仅次于maker和compound的defi借贷项目了,体量上到了defi借贷的前三。

现场 | 北邮在线数字经济研究员:区块链技术能够让人快速达成共识:金色财经现场报道,中部区块链大会暨区块链应用促进委员会成立新闻发布会今日在长沙举办,北邮在线数字经济研究院研究员黄若诚在会议中提到,全社会所有人都能参与进来,用区块链技术达成共识——数学算法能够快速让人产生认同。 他认为,区块链经济的本质是:更为清晰的价值记录(行为数据化、数据资产化);更为高效的价值互联(资产货币化、跨时空流转);更为公平的价值互配(货币资本主义-全要素资本主义);更为可信的履约机制(智能合约、机器信任) 和更为柔性的组织协作(分布式协作、社区化协作)。[2018/9/26]

图3:AAVE资金池流动性与defi借贷排名

借贷产品:

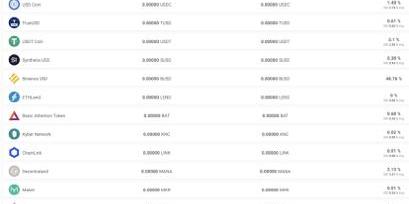

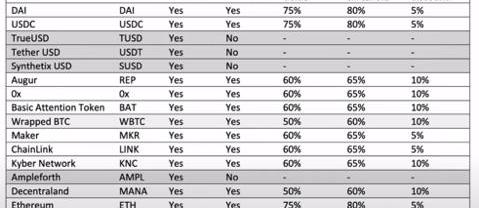

Aave一共支持16种代币,分别为DAI、USDC、TUSD、USDT、sUSD、BUSD、ETH、LEND、BAT、KNC、LINK、MANA、MKR、REP、SNX、WBTC和ZRX。所有资产都可作为借款时的抵押品。Aave中的所有存入的代币都会1:1锚定生成对应的aToken,aToken是一种自动生息的衍生代币,不同资产的aToken有着不同的利率,如下图所示。

Source:aave.com

图4:AAVE借贷币种

举例来说,如果用户存入100个Dai就会获得100个aDai。通过aToken获得的所有利息都会直接分配给aToken的持有者,用来进行交易或者转让。

用户可以借出多种加密资产;抵押率和清算门槛取决于资产,清算罚款也取决于资产。用户也可以从中获得清算不良贷款的奖金,不同资产的稳定性以及质量,对应不同的抵押率和爆仓门槛。举例来说,100usd的eth可以贷出75usd的资产,而100usd的REP只能贷出60usd资产,爆仓门槛也同理。

Source:https://github.com/aave/aave-protocol

图5:AAVE各类资产的抵押率与清算门槛

闪贷:

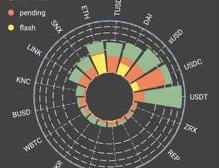

真正让Aave具有差异化、且吸引大量流动性涌入的是闪贷。从下图可以看到,ethdai的闪贷交易费收入都占比不低,而eth的闪贷手续费甚至超过了普通借贷。且aave协议收取普通贷款的手续费为0.25%,而闪贷的手续费低到0.09%,只有不到常规手续费三分之一。

图6:AAVE手续费收入

闪贷的爆发期正是defi、甚至整个加密圈的至暗时刻,2020年3月12日,btc跌至3700点,大量中心化的交易所宕机,eth上的defi项目也尸横遍野,由于eth暴跌,大量用户的抵押资产不足,导致爆仓。而此时,大量加密资产涌入Aave平台,通过下图的平台资产监测可以看到,闪电贷成为了大量用户的避险工具,通过闪电贷的特性避免了eth抵押的爆仓。下面详细介绍一下闪贷

图7:闪贷规模增长趋势

闪贷(flash?load)是基于代码执行的无抵押贷款,其实现原理是:利用智能合约的可编译性将借款、使用、偿还等所有步骤全部编程在一个交易中,智能合约可以保证所有这些步骤都在15秒内完成,如果还款失败,整个交易不会执行。

简单来说,在现实世界中,借款、使用借款和还款中的规则,并不完全适用于defi的世界,现实世界中的借贷利息取决于借款的周期以及各国央行的利率,抵押物或是房产、汽车亦或是信用,传统借贷中的风险有时间等因素,利息是对资本机会时间损失的一个补偿。

闪贷中的借款者,可以在一次交易中写入20次、30次操作,智能合约都能将其执行,这就意味着,可以把借款、使用、还款等等步骤都编程为到一项智能合约交易,整个过程不超过10秒。如果套入利息公式?I=Prt,当t无限接近于0时,整个借贷是0成本的。

把所有操作都集中在一个交易中完成的优势是,如果最后不还款,交易就会失败,例如:合约一开始借给你100个eth,如果最后没有偿还100eth,那么,交易会失败,因为节点将在内部执行每一步交易,如果在最后一步还款失败,整个交易就不会执行,当然实现闪电贷也是要付出一定的代价,由于需要与时间赛跑,gas的消耗非常大,这也就对应了上文Aave的闪电贷手续费收入甚至是高于普通贷款的。

在defi的世界中,闪贷这种特殊的无抵押贷款是依托什么实现的呢?这一切就要得益于以太坊的开发语言solidity所具有的的图灵完备性。

以太坊具有自己的编程语言和自己的自动“会计”。这些“会计”节点查看代码。如果最终偿还了100eth,他们会执行并“发布”它,让它成为实时代码。相反,如果所有这些开源代码操作的执行结果显示未偿还100eth,那么,他们就不会发布它。

观点:

闪贷传统金融中对冲基金的一些高频策略不谋而合,利用网络速度甚至是物理位置优势,将其中的时间风险显著降低,来实现套利或对冲等策略,而以太坊上defi协议的可编程性更高,去中心化开源的协议,如果能处理好安全问题,未来可能成为金融创新的先驱。现在defi领域还处于蛮荒阶段,类似早期交易所间存在差价,闪贷作为套利工具也应运而生,相信defi领域将会涌现更多机会。

*本文谨代表作者个人观点,不构成投资建议。

编辑|仇杨涛来源|链得得本文由链得得综合编译自1.《GetReadyfortheFutureofMoney》By:KajBurchardi,IgorMikhalev,BihaoSong.

1900/1/1 0:00:00比特币在今天完成了第三次挖矿产量减半,每个区块的挖矿产出从最初的50BTC减到了6.25BTC。比特币的挖矿平均10分钟产生一个区块,最初一个区块可以挖到50BTC.

1900/1/1 0:00:00据TheBlock报道,在与美国证券交易委员会达成和解后的几个月,Block.one就其EOS代币销售再次遭到指控.

1900/1/1 0:00:00由于比特币历史上减半的开始与其历史上出现的抛物线式暴涨的开端保持一致,因此长期以来,区块奖励的减少一直被认为是加密货币市场牛市的最大也是最有希望的催化剂.

1900/1/1 0:00:00据币印矿池数据显示,比特币减半后,按当前币价计算,在非丰水期电价情况下,蚂蚁矿机S19Pro、神马M30S+、芯动矿机T4+等新一代高算力矿机电费占比已几乎达到50%.

1900/1/1 0:00:00图片来源:https://www.cohley.com/blog/2017/12/20/decentralization-as-the-new-norm每每谈及区块链.

1900/1/1 0:00:00