由于机构投资者建立了短期看涨头寸,本月芝商所的比特币期权数量增长了1000%,但是BTC的现货价格会上涨吗?

比特币期权市场终于在CME起飞。本周Cointelegraph报道,由于机构投资者研究了看涨期权,过去十天的总交易量超过了1.4亿美元。看涨期权的买方可以在预定日期以固定价格获得比特币。为了获得这种“特权”,投资者为看涨期权卖方支付预付款。

ARK Invest CEO:机构投资者关注比特币,部分原因是它与其他资产缺乏相关性:11月22日消息,ARK Invest首席执行官Cathie Wood表示,大型机构实体正迅速进入比特币领域。她在接受《巴伦周刊》采访时表示,金融机构之所以关注比特币,部分原因是它与其他资产缺乏相关性:“我们可以看到谁在进入,看起来实力强大的机构持有人正在进入(比特币)。他们为什么要入场?因为加密货币(尤其是比特币)与其他资产(股票、债券、货币、大宗商品)之间的回报相关性非常低。研究告诉我们,如果资产之间的回报相关性很低,(购买)相关性低的资产,随着时间的推移,你将提高回报,降低风险。”虽然看好比特币,但Wood表示,特斯拉等公司将比特币纳入资产负债表的趋势让她感到意外。(dailyhodl)[2021/11/22 7:04:00]

富达推出面向机构投资者的数字资产数据分析工具SherlockSM:金融服务公司富达投资周四宣布推出SherlockSM,这是一种面向机构投资者的数字资产数据和分析工具。用户可以通过该工具查看来自区块链、开发生态系统、市场和社交媒体的数据。(The Block)[2021/4/30 21:11:53]

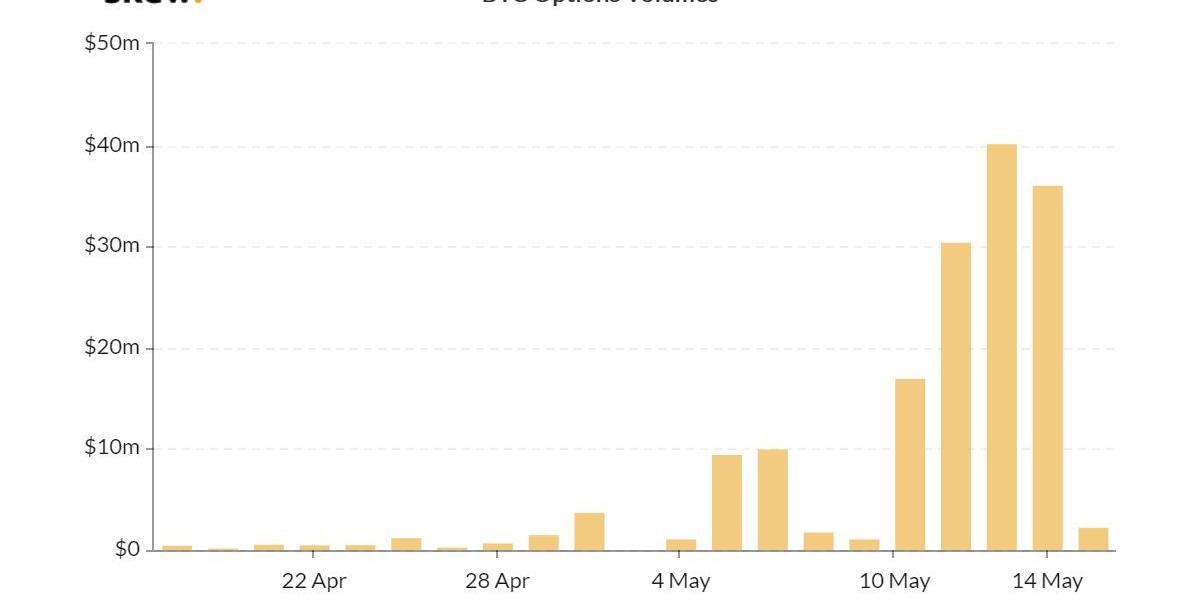

芝商所比特币期权交易量。资料来源:Skew

随着减半不确定性的风险越来越小,机构投资者开始增加看涨头寸。尽管比期货交易更为复杂,但期权市场仍使投资者能够利用自己的头寸而无清算风险。

未平仓量是一个更相关的指标

简单来说,未平仓合约是市场参与者持有的合约总数。想象一个场景,一笔价值7,000万美元的看涨期权在一周内被交易,并在接下来一周被还原。买卖双方都将平仓自己的头寸和风险。尽管交易了1.4亿美元,但这种情况的市场敞口将为零。

机构投资者过去一周向加密基金投入4.29亿美元:金色财经报道,数字资产管理公司CoinShares周一公布的数据显示,截至12月7日的一周内,机构投资者向加密货币基金和产品投入了4.29亿美元,创历史第二高记录,使该行业管理的资产规模达到150亿美元的历史高点。该行业的管理资产截至2019年底仅达25.7亿美元。最近一周,全球最大的加密基金灰度流入了3.363亿美元,将其管理的资产提升至124亿美元以上。Coinshares报告称,今年到目前为止,灰度的资金流入已达43亿美元。[2020/12/8 14:31:12]

声音 | Joseph Young:加密货币将是下次金融危机时机构投资者唯一感兴趣的稳定币:分析师Joseph Young刚刚在其社交媒体表示,当下一次金融危机来临,加密货币将是机构投资者唯一感兴趣的稳定币。[2018/9/18]

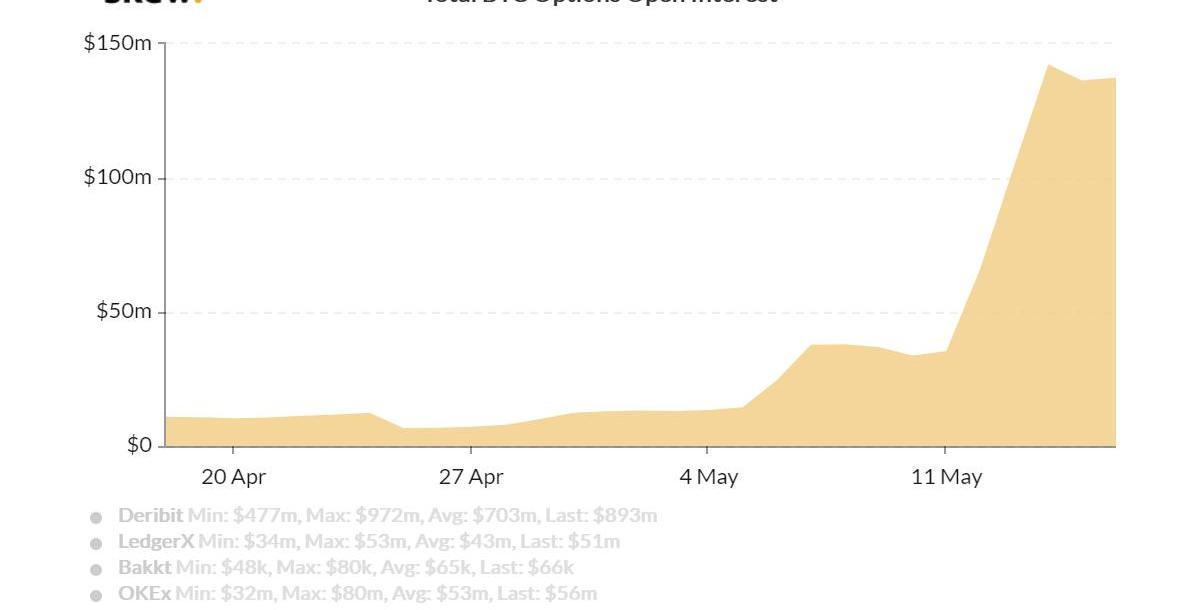

CME比特币期权未平仓合约-美元。资料来源:Skew

根据上面的图表,最近两周的交易量与未平仓量相匹配。这表明到目前为止尚未平仓。大多数交易是短期看涨期权合约。

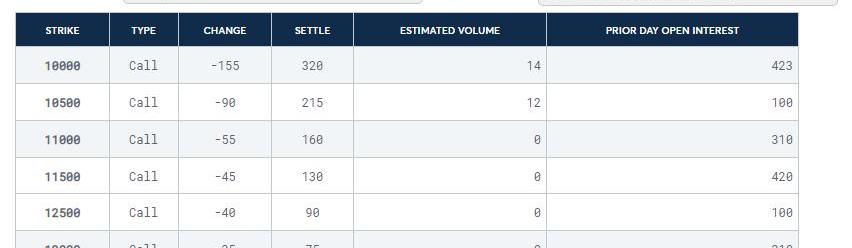

芝商所比特币期权合约结算。资料来源:芝商所

请记住,芝商所对外显示未平仓合约数量。由于每份CME合约需要5BTC,因此10,000美元行使价的最低交易名义金额为50,000美元。这使芝商所市场不同于其他市场可以交易低至0.10BTC的市场。

在5月29日到期时,CME交易了1,800张看涨期权合约,相当于9000万美元。目前6月26日到期的未平仓合约为800张合约,名义上约为4000万美元。行使价或合约到期价格从$9,700分散到$13,000。

买家的期望是什么?

此类交易无疑是专业投资者的看涨指标。创造如此可观的敞口的总成本超过500万美元。不幸的是,没有办法知道有多少机构客户参与其中。

另一方面,可以确定地假设此类投资者建立了短期看涨头寸。CME期权合约是可交付的,这意味着比特币期货合约将被给予看涨期权买方。投资者可以立即出售这些期货,以等待市场流动性,尽管这种购买趋势表明潜在的长期市场乐观情绪。

卖家期望什么

出售具有无限下行空间的看涨期权来换取固定的前期价格似乎是不合理的。如果卖方先前拥有比特币,或使用CME期货获得了敞口,则该策略将发生巨大变化。

这种策略被称为“隐性认购”,使投资者可以为其收益设定最高限额,同时降低其平均入场价。尽管这不是杠杆押注,但这可以解释为短期看跌交易。

监控潜在的比特币价格影响

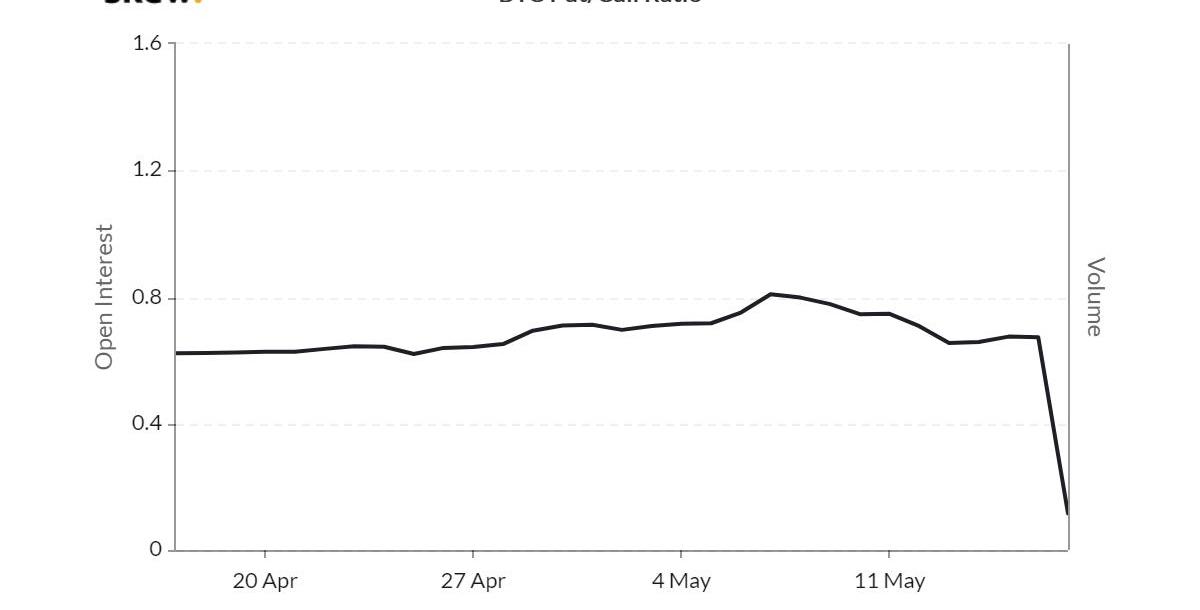

零售交易者首先要注意的是CME期权到期日。人们还应该密切关注看跌/看涨比率,因为看涨期权通常显示着看涨策略。

比特币期权看跌/看涨比率。资料来源:skew

CME最近的看涨期权变动导致指标达到有史以来的最低水平。截至目前,看涨期权主导着88%的当前未平仓合约。Skew的指标包括LedgerX,Deribit,BAKKT,OKEx和CME。

这种看涨期权的购买者有很大的动力来在每次到期时提高比特币的价格。对于有担保看涨期权卖方,将市场距离行使价推得远一点没有好处,但也不能压制它。

随着期权市场的相关性,每个到期日都有潜在的诱因,以增加价格压力。

想象一下,在一个DEX上,你可以自己上线想要的去中心化衍生品,你也可以进行DeFigas价格的期权交易,你还可以转让代币化头寸,它可以有保守的杠杆率,也可以有100倍的要命玩法,这样的产品.

1900/1/1 0:00:00来源:CointelegraphChina编者注:原标题为《Coinbase报告:比特币正在充当山寨币的门户》根据Coinbase的研究,比特币正在充当山寨币的门户.

1900/1/1 0:00:00前言:去中心化的做市商模式备受欢迎,其中为去中心化交易提供流动性的流动性提供商是关键角色。提供流动性可以赚取费用收益或代币,但当前的设计并不能保证一定带来收益.

1900/1/1 0:00:00本文来源:区块链前哨作者:TimothyLloyd译者:王强稳定币的繁荣气象推动其今年的总市值超过了95亿美元,这可能预示着比特币在即将减半之时迎来牛市.

1900/1/1 0:00:00文丨互链脉搏·金走车未经授权,不得转载!全国“两会”即将召开,目前已有多位两会代表发声区块链领域.

1900/1/1 0:00:00作者:马千里巴比特副总裁、Bystack负责人已然5月底,2020年即将“减半”。2019年10月,中央局关于区块链的集体学习吹起产业区块链进发的号角,很多团队Allin产业区块链,产业区块.

1900/1/1 0:00:00