本文分为上下两部分,介绍了什么是 staked ETH 代币 (即质押 ETH 所获得的代币),以及它们是如何运作的?

本文由 Collin Myers /img/202281213654/0.jpg" />

单一代币结构基于一种再平衡/再定价代币概念。这种设计最常用,因其简洁性,大多数质押池都使用它。池子基于用户的存款,为用户铸造单一的代币,从而试图捕获在同一种代币下所累积的质押奖励和惩罚数额。可以通过两种方式完成:

声音 | EthFans主编:以太坊核心开发者并未就ProgPoW达成一致:针对CryptoBriefing关于“以太坊核心开发者正在推进抗ASIC ProgPoW,硬分叉升级暂定在7月进行”的报道,EthFans主编阿剑称,CryptoBriefing报道不准确,以太坊核心开发者并未就ProgPoW达成一致意见,也没有暂定硬分叉升级时间。

阿剑表示,之所以会有所谓6月硬分叉之后三周上线ProgPoW的说法,仅仅是因为议程上的偶然。硬分叉协调员James Hancock强烈支持ProgPoW,因此谈到了ProgPoW是否应该跟EIP-1962放到同一次分叉中的问题。但这并不表示参与会议的开发者都支持PorgPoW(有的开发者甚至直接表示了反对)。最后大家的讨论变成了“怎样才能收集大家的真实意见”。

阿剑还表示,哪怕是CryptoBriefing报道中所说的“硬分叉计划在EIP-1962之后三周发布,这是一个没有争议的更新,将为以太坊添加额外的加密功能”,也并不准确。EIP-1962仍然存在争议,Parity和Geth客户端开发人员都至少表示了轻微的反对。[2020/2/24]

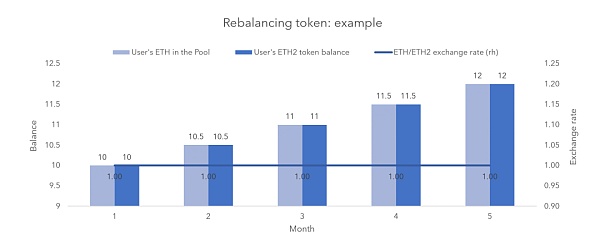

在 Eth2 上累计的质押奖励与惩罚,会通过实时变化的代币余额表现出来 (因此被称为“再平衡”),在阶段 1.5 中,用户可以凭借其持有的 staked ETH 代币以 1:1 的比率赎回 ETH。

声音 | Gnosis创始人:以太坊应用情况应通过DAPP应用落地来衡量:据CCN报道,Gnosis创始人Martin Koppelmann表示,以太坊的应用情况应通过DAPP的网络效应来衡量,而不是通过区块链网络的用户数来衡量。对于以太坊来说,最好衡量标准不是部署了多少DAPP或DAPP有多少交易,而是有多少DAPP被创建并应用落地。[2018/8/17]

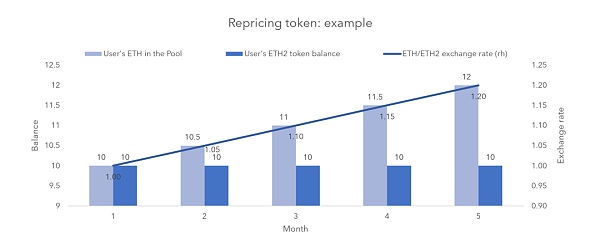

在 Eth2 上累计的质押奖励与惩罚,会通过代币价格表现出来 (因此被称为“再定价”),在阶段 1.5 中,一个单位的质押代币所能赎回的 ETH 随着池中的奖励和惩罚总额变化而波动。

举例说明这两种代币机制的差异:

1. 余额变化:在池中存入 1 ETH,获得 1 枚 staked ETH 代币。

随着池中的奖励和惩罚总额的增减,每位参与者在池中的代币余额也会相应变化。如,1.1 ETH = 1.1 staked ETH 代币余额。因此,用户的质押奖励将被捕获,其地址上的代币余额将不断增加,由池子为用户铸造。等到阶段 1.5,所有 staked ETH 代币将以 1:1 的比率赎回 ETH。

使用该设计的有 Lido Finance 和 Binance。

请注意:staked ETH 代币的余额始终等于池中 ETH 的数量;在整个质押期间,汇率保持为1。

2. 价格变化:在池中存入 1 ETH,并根据同期 ETH/ETH2 的代币汇率获取相应的 staked ETH 代币。

池中给定的汇率由池中 ETH 与代币总数的比例决定,并根据池中累计的奖惩总额变化。

假设存款时的汇率是 1,即池子还没有获得任何奖励,则 1 ETH = 1 枚 staked ETH 代币。

随着池中的奖励和惩罚总额的增减,用户的 staked ETH 代币余额将保持不变,但是每个 staked ETH 代币在池中所能赎回 ETH 的数量将会改变。换句话说,1 枚质押 ETH 代币 = 池中的 1.1 ETH。

因此,每枚 staked ETH 代币的价格从 1 ETH 变为 1.1 ETH,这代表着用户的质押收益。到了阶段 1.5,用户将以最终的 ETH/ETH2 比率,凭借所持有的 staked ETH 代币赎回 ETH。

使用这种模式的有 Rocket Pool、CREAM、 Stkr 和 StaFi.

请注意,汇率的变化 — 它记录了用户质押奖励的增长。

尽管这两种单一代币设计使用不同的机制来反映收益的累计情况,但是它们有一个共同点:将存款以及奖励捆绑在同一个代币中。?这意味着用户任意时候在市场上购买或出售该代币,或者通过质押获得代币,都是在接收/出售存款本金和过去池中积累的任意奖励。

我们会在另一篇文章中继续讨论这样设计会带来的影响,但是用户在评估不同的质押池时应考虑其设计因素,因为这决定着用户对质押年化率的预期以及对代币在二级市场定价的预测。

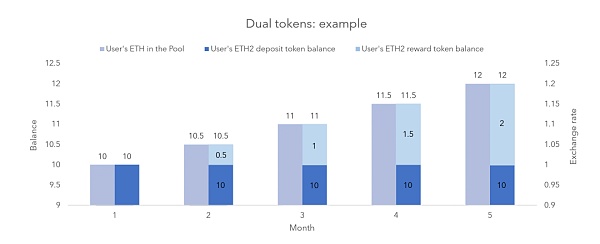

相反,在双重代币结构下,有两种再平衡的代币 (分别映射存款和奖励)。

用户在池中的存款 (有人喜欢称之为本金) 映射在 (deposit ETH token) 存款 ETH 代币中。与其他再平衡代币一样,根据用户存入的 ETH,以 1:1 的比率被铸造出来。

用户地址中的 deposit ETH 代币不会增长,而是会生成 rwETH (reward ETH) 代币,按照 1:1 的比率映射用户在池中收益的增长。这些代币的总和组成用户的全部质押余额,可以在以太坊地址之间自由转换,并且和单一代币一样可以在智能合约中使用。

举例说明:

1. 双重代币:在池中存入 1 ETH,然后获得 1 枚 deposit ETH 代币 (stETH)。

随着池中奖励的增长,deposit ETH 代币的余额保持不变。然而当它出现在用户的地址中,就会触发 reward ETH 代币 (rwETH) 的生成,以映射池中收益的增长。只要用户持有 deposit ETH 代币,地址中就会产生 reward ETH 代币。

到了阶段 1.5,不管是 deposit ETH 代币还是 reward ETH 代币,都能以 1:1 的比率赎回 ETH。

使用双重代币设计的质押池只有 StakeWise 。

请注意,deposit ETH 和 reward ETH 代币的总数总是等于池中 ETH 的总数;两种代币的汇率均为 1。

双重代币结构允许创建一种类似于债券动态的新型混合工具,但是区别在于,双重代币将质押余额分配到不同的应计价值以及不同的现金流预期 (本金和利息) 中。

比如,当用户获得奖励代币时,他们可以在本息分离债券市场 (STRIPs market) 中逐渐出售 reward ETH 代币,有些用户就可以不用亲自质押也可以获得质押红利了。

(上部分完,下部分将阐述质押代币的运作方式)

来源 | StakeWise

原文链接:

https://stakewise.medium.com/the-tokenomics-of-staking-pools-what-are-staked-eth-tokens-and-how-do-they-work-2b4084515711

文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00金色财经报道,1月29日消息,据特拉华州官网显示,灰度(Grayscale)新注册UNI信托基金,文件编号为4887456.

1900/1/1 0:00:001月21日,美国当选总统拜登宣誓就职美国第46任总统。拜登在就职后首条推文中说“没有时间可以浪费”.

1900/1/1 0:00:00分析 | 金色盘面:FGI恐慌指数 17:金色盘面综合分析:FGI恐慌指数9月5日显示为17,市场极度恐慌,在BTC出现深幅调整的情况下,市场整体跟随走低,造成投资者情绪波动较大.

1900/1/1 0:00:00文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:001.BTC?2021年牛市到底与2017年有何不同?对BTC而言,2021年意义重大,BTC价格将猛涨至4万美元,比2017年的历史高点高出一倍多,让持币者欢欣鼓舞,怀疑者难以置信.

1900/1/1 0:00:00