来源:加密谷Live,原题《通过生产成本对BTC进行估值》

作者:DataDater

翻译:子铭

自BTC诞生以来,对于大多数人来说一直是个谜。它到底是要破灭的投机泡沫还是未来主流的货币?或许是未来的一种商品?如何确定其价格是否合理,其价格走势是否合理?TradingView、Twitter、Telegram等平台上的技术分析师对BTC的价格走势存在分歧。目前,BTC在主要交易所的平均交易价格为每枚7,900美元。有些人预测价格将下降至5,000美元左右。然而看涨者认为,在接下来的五月份,我们将目睹每枚BTC的价格超过1.3万美元的高位。

现有的估值模型和它们的局限性

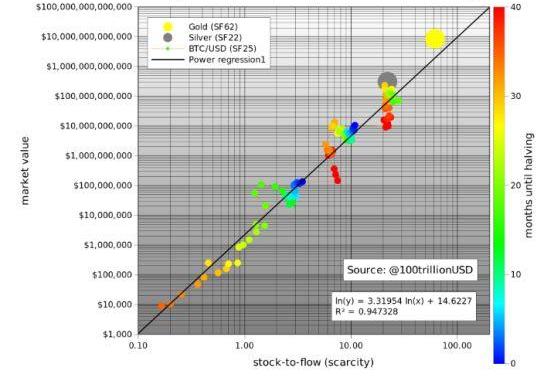

“Stock-to-Flow”模型

在基于BTC基本属性的那些模型中,planB提出的基于未来发行稀缺性概念的“Stock-to-Flow”模型吸引了BTC爱好者的注意。后来又通过在这一领域的进一步研究,尤其是Nick对流量与价格的协整关系的证明,进一步验证该模型的合理性。假设其自变量在未来是一成不变的,则可以准确预测该模型所预估的未来价格变化范围。

欧盟议会将很快投票通过MiCA法案:金色财经报道,在最近的一份声明中,欧盟议会表示其成员将很快投票通过加密资产市场监管法案(MiCA),投票定于立法机构全体会议期间进行。

议会智库表示,采用MiCA法案将创建“欧盟层面的加密资产协调规则”,统一的加密货币规则预计将为“现有欧盟立法未涵盖的加密资产提供法律确定性”。在声明中,欧盟议会还表示,这些规则不仅会加强对消费者和投资者的保护,还将“促进加密资产的创新和使用”。(news.bitcoin)[2022/12/3 21:20:24]

虽然我个人对该模型印象深刻,并在面对较大时间范围内进行交易时都会考虑使用该模型,但对于波段交易者而言,它并不是用于时间频率不足一季度的交易的最佳工具。在极端牛市阶段,可以看到BTC的实际价格是该模型所预测价格的4倍多,而盲目跟随该预测可能会在BTC熊市阶段,使账户缩水一半之多。因此模型给出的残差范围太大。

该模型也无法评估其他工作量证明的数字货币,例如:莱特币,BCH,ZCash,门罗币等。然而,由于在过去24个月中它们一直占据着市场份额,可见也不能仅因为他们是PoW数字货币就说这些数字货币应该定价为0,因此我们需要对其估值进行更好的解释。

yearn.finance通过YIP 36,同意系统奖励作为运营费用:yearn.finance(YFI)在推特上表示,其发起的新提案YIP 36(将系统奖励作为运营费用)已达到法定人数,并被投票“支持”。Treasury上限为50万美元。

此前消息,yearn(YFI)创始人Andre Cronje称,考虑到系统奖励可以完全覆盖运营支出,且目前没有必要即时发行额外的YFI,因此建议将系统奖励用于治理等目的前先来支付诸如审计、部署成本等运营费用。[2020/8/15]

最后,该模型假设BTC挖矿将一直持续到2142年最终一个区块的挖出为止。在这种情况下,BTC的价值将趋于无穷的。但是,如果在2142年之前挖矿突然停止,那么BTC的流量将降为零。如果明天或五年后发生这种情况,BTC的价格会在短时间内飙升至无穷大吗?显然答案为否。如果这种情况发生,它的价格预计会因这种黑天鹅事件而大幅下降。

BTC“Energy-Value”等价模型

CharlesEdwards提出的这种模型试图根据能源成本对BTC进行估值。它是比“Stock-to-Flow”模型更实用的估值工具,因为BTC挖矿的提前结束可能会导致BTC的价格大幅下降而不是将其推向无穷大,这种估值方式还可以用于评估其他PoW数字货币及其BTC交易对。例如,通过以美元对BCH进行估值,可以获得以聪为单位的BCH/BTC的价值。

Coinbase用户可通过与教育平台互动获得COMP:Coinbase客户现在可以通过在交易所的教育平台Coinbase Earn上“观看代币市场协议课程并完成测验”,从而获得COMP。(theblockcrypto)[2020/6/26]

但是,与“Stock-to-Flow”模型一样,“Energy-Value”等价模型过于平滑,无法对价格变动敏感。在极端熊市情况下,BTC的价格在2011年和2015年均比模型价格低60%,而在2018年末又在相同情况下比模型价格低45%。由于该模型还不能传达较一致的底部价格,故它也给基于生产成本的更进一步的建模留下了空间。

生产成本模型

“Energy-Value”等价模型的缺点之一在于其忽视了将资本支出纳入BTC挖矿成本的一部分。BTC挖矿的资本支出包括购买挖矿设备,建立矿场基础设施,监管/法律支出等方面的成本。此外,除电力支出外,运营支出还将包括人工支出和统筹费用,而该模型忽略了这些。

计算资本支出

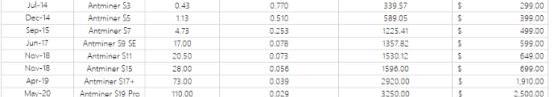

该模型是根据2013年11月发布的数据提出的,而当时ASIC矿机也刚进入大家视线之中。此外,该模型还假定大家倾向使用最高效的矿机,因此在该模型假设使用的是蚂蚁矿机。

与当前正在使用的蚂蚁矿机的成本和评级有关的数据是从蚂蚁矿机网站获得的,而与之相对应的旧数据则是从电子商务网站获得的。

数据:通过质押UDSC生成的DAI数量在十余天内减少95.5%:Daistats数据显示,通过质押USDC生成的DAI数量在过去十几天内大幅下降,5月22日,该数据为9551024.92DAI,但目前这一数据已降为1279340.36(USDC-A:1279320.35,USDC-B:20.01),降幅约95.9%。(Decrypt)[2020/6/5]

普通矿机的使用寿命约为2-3年,因此我们使用余额递减折旧法对其购买成本进行折旧调整。此外,在大多数情况下,较新的矿机将会在以前型号的矿机使用寿命结束前引入,因此,以前的矿机的有效成本取决于其挖掘到更换之前的BTC数量,这也称为生产单位折旧方法。例如,S3的使用时间约为153天,在此期间平均开采了0.97枚BTC。因此,其有效购买价格为$299/0.97=$308.24。值得注意的是,该模型假设整个挖矿网络在所有型号矿机的新旧发布间隔的时间相同。

计算运营支出

为了计算开采BTC的电费,我们需要从Coinmetrics获取网络哈希率和每日BTC发行量的数据。据此我们将挖出1个BTC所需的哈希数通过哈希率除以每日发行量计算得出。然后,将该值除以ASIC哈希率即可获得以小时为单位的开采1个BTC所需的时间。将该时间值乘以ASIC的额定功率即可得出开采1个BTC所需的单位kWh。最后,此单位计数乘以用电成本来获得开采1个BTC的电费。

为了说明上述方法,2014年10月13日的每日哈希率为Tera哈希,并在当天一共开采了3,875个BTC。因此,开采1个BTC需要/3875=5,935,788.59哈希算力。哈希率为0.43Th/s的S3开采该BTC需要/=3.84小时。给定目前S3的额定功率为339.57W,全球平均电成本为$0.06,则它会产生3.84*339.57*$0.06=$78.12的成本。

现场 | 前OFAC主任:OFAC将通过惩罚加密行业成员为该行业上一课:金色财经现场报道,今日在CoinDesk 2019纽约共识大会有关“当美国财政部海外资产控制办公室(OFAC)遇到加密货币”的讨论中,前OFAC主任、Morrison&Foerster律师事务所国家安全实践联合负责人John Smith称,该机构将通过惩罚加密行业的一些成员为该行业上一课。对于执法行动,OFAC越来越具有侵略性。来自OFAC的宽容度很小,即使你犯了错误,OFAC也会说你本应该知道的更多。[2019/5/14]

因此,2014年10月13日开采1个BTC的总成本为CapEx+OpEx=$308.24+$78.12=$386.36。这接近当天的实际价格391.99美元。

注意,矿业公司最有可能以折扣价购买矿机,并可能支付较少的电费,但此折扣价已被基础设施、人力成本、矿池费用和其他间接费用等额外费用所抵消。为了简单起见,这些成本已被忽略,矿机价格和关税也按照他们的原金额进行计算。

下图说明了CoP模型价格与每个BTC的实际价格。

模型要点

该模型说明了BTC的价格是趋近于其生产成本的。这与BTC创造者中本聪在其白皮书中提到的内容相符。

引入效率更高的挖矿设备可降低生产成本,而如果将整体奖励减半,则成本会翻倍。

目前,开采1枚BTC的成本约为7,577.51美元。假设网络哈希算力保持不变,并且随着S19Pro的推出,到2020年5月初下一个区块奖励减半时,此成本预计为13,964.11美元。

用CoP模型预测价格

BTC挖矿成本主要在于挖矿设备的成本和其效率——这几乎占总成本的70%,仅有30%的挖矿成本是由于运营成本造成的,而运营成本主要归结于运行设备电力的消耗。

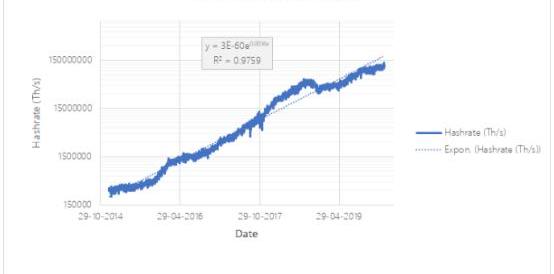

通过对先前数据的回归来预测未来ASIC矿机的有效成本和网络哈希率,可以估算出开采BTC的成本。请注意,在此期间,电力成本被假定为保持不变的,且挖矿设备的效率也没有任何范式上的改善,这与2013年末FPGA被ASIC替代从而导致效率的飞跃和成本的下降的情况不同。

下图显示了ASIC矿机的成本和网络哈希率的指数级增长,表明未来BTC的价格有望上涨。

将CoP模型延展至其它PoW数字货币

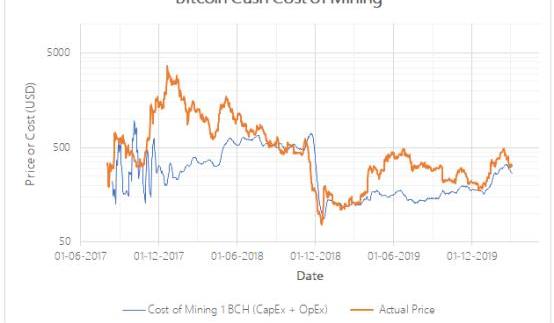

为了测试这种基于成本的模型的有效性,我们在此将其应用于其他PoW数字货币。如果该模型能够可靠地分析BTC的价格,那么对于其他PoWBTC代币来说也应该是可行的。

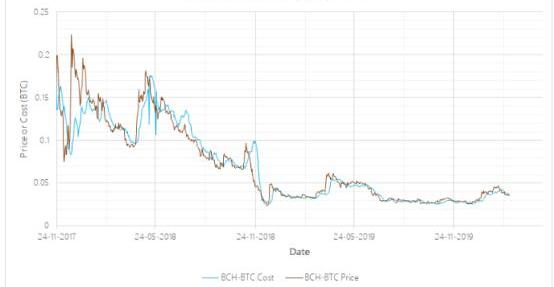

以下是此模型对BCH进行分析的结果。

与BTC一样,该模型给出的结果可作为BCH的可靠指标。

此外,此模型可用于以BTC或聪为单位来定价另一种数字货币。比如我们可以测算出BCH和BTC的CoP模型美元价格之比。

核心要点

CoP模型用来定价PoW数字货币是很有用的,它还有助于用BTC来衡量这些另类投资工具的价值。如果代币的价格比其CoP高得多,则预计它将处于局部泡沫中,因此在不久的将来会下降。我们2017年末在BCH上看到了这一点。

将CoP模型与其他资产的指数进行比较

业界关于BTC价格与股票市场,商品,货币和能源指数之间的关系存在着某种困惑。一些分析师声称,BTC更类似于稀有金属,例如黄金,并且,如果证券市场崩溃或主要法定货币崩溃,BTC的价格应会上涨。BTC的批评者怀疑BTC可用来避险的有效性是否合理,并认为如果全球进入衰退,BTC的价格将会下跌,而另外一群人推测BTC是与主要投资工具完全不相关的资产,并且其价格上涨不会受大规模市场变化的影响。

CoP估值模型同样能够在将BTC的生产成本与主要市场指数的结合分析方面给与启发。

总结

CoP模型对于获得BTC的内在底部价格是可靠的。CoP价格是BTC趋向的价格,并能提供高估/低估的信号。

考虑到ASIC矿机的有效成本和网络哈希率的上升趋势,CoP模型预计BTC的价格将上涨。

CoP模型对于评估PoWBTC代币也很有用。

它可以用来分析其他金融资产市场对BTC的影响,且这项分析将在不久的将来进行。

英格兰银行高级经济学家PeterZimmerman表示,投机活动破坏了加密货币的价格和作用。 英格兰银行副行长:使用区块链技术来实现所有金融市场的快速交易和结算并不可取:金色财经报道,英格兰银行.

1900/1/1 0:00:002月初,加密货币市场表现相当不错,许多山寨币逆转了2年前以来形成的下跌趋势线,在成交量不断飙升的同时,价格突破200日移动平均线,几乎为投资者提供了一天两位数甚至三位数的回报率.

1900/1/1 0:00:00沙特石油战“带崩了”美股,也“带崩了”全球金融市场。而比特币等一众主流币,在减产行情预期与比特币“数字黄金”的加持下,投资者或多或少忽视两者对加密市场的负面影响,甚至认为传统金融市场的崩溃反而有.

1900/1/1 0:00:00作者:宋嘉吉、孙爽?来源:吉时通信摘要一问:为什么说区块链电子发票是大势所趋?1)市场低估了政府对区块链的接受度.

1900/1/1 0:00:00根据对近几年的文献回顾,我们认为,到目前为止,没有综述论文对医疗保健应用中的区块链技术进行了全面的分类.

1900/1/1 0:00:00来源:LongHash交易者们最关心的问题就是:什么时候能买,什么时候能卖?目的自然是高抛低吸,但难就难在你怎么确定什么时候是“高”、什么时候是“低”呢?为了找出比特币价格推移的模式.

1900/1/1 0:00:00