本文利用统计学手段,从供应增长、资产流动性、借贷需求以及价格波动的角度全面分析了稳定币DAI。借助数据和图表,我们观察到了Defi用户由系统激励而自发形成的行为模式。

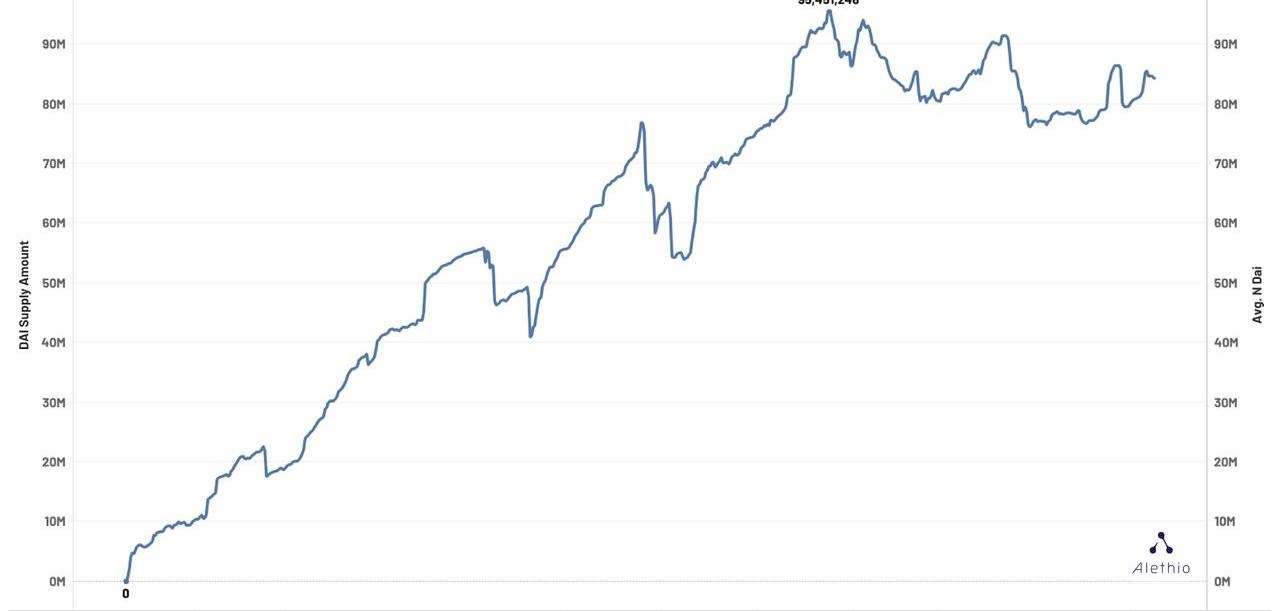

DAI的供应量增长情况

下图表明,自2017年10月发布以来,DAI的代币供应量不断增长,现已直逼1亿大关。在2019年3月19日,DAI流通量达到最大,触及最高点95,451,247。目前DAI的流通量在8400万上下浮动

-Fig.DAI供应量随时间变化-

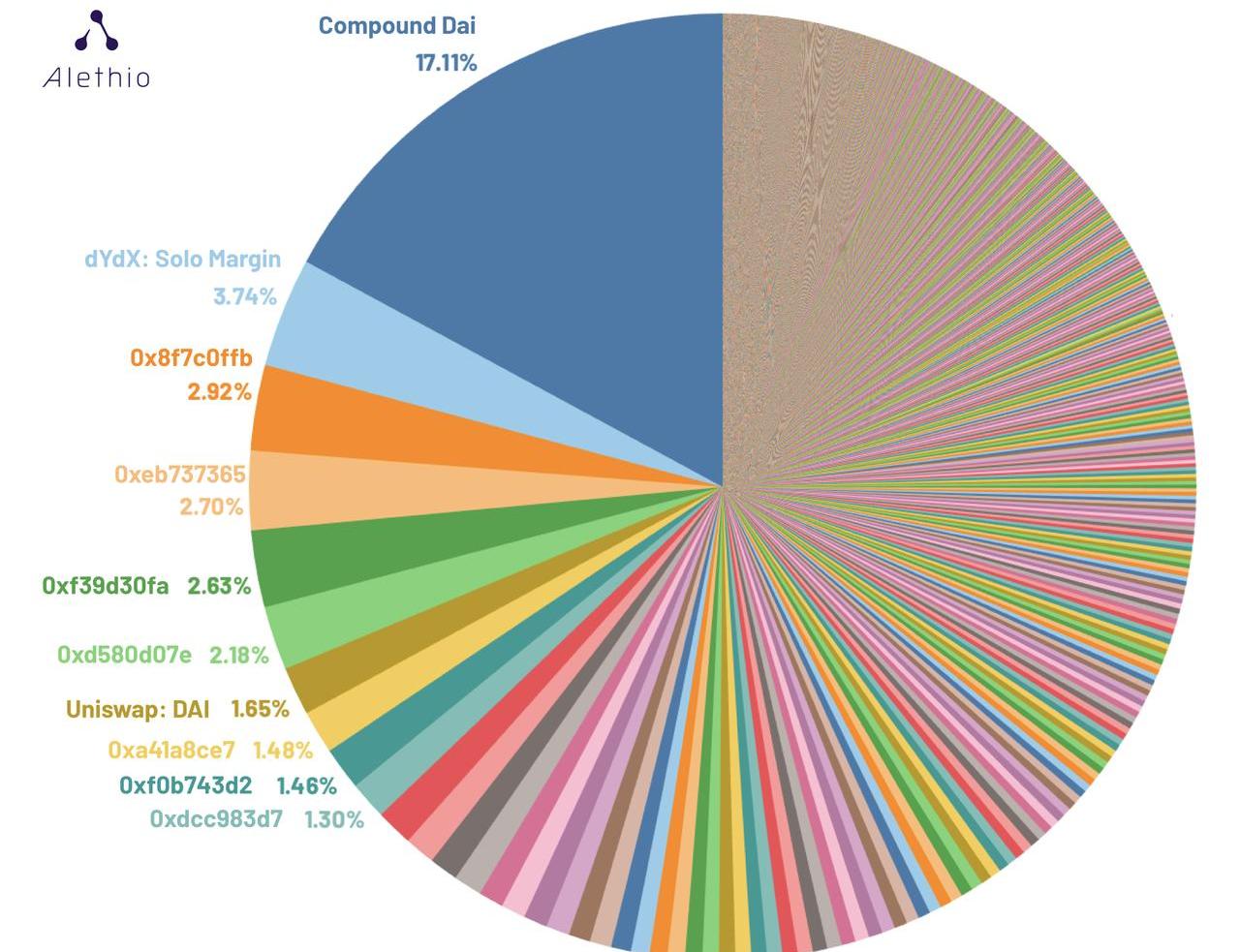

目前DAI的最大持有人为Compound合约,约占总供应量17.11%。第二大持有人为dYdX合约,约占总供应量的3.74%。Maker自己的Eth2Dai合约排在榜单的第十位。

-Fig.所有DAI持有者的饼图-

下表显示了排名前十的DAI巨鲸及他们持有的DAI总量:

观点:在中国基于公链做数字藏品是不行的,底层技术一定是联盟链:3月26日消息,数字藏品的全球趋势与中国创新的直播中,数藏中国创始人兼CEO王鹏飞在题为《合规是中国数字藏品行业发展的牛鼻子》的分享中称,所谓的合规有三点。第一,数字藏品要注重版权。第二点是链的选择,在中国做数字藏品基于公链是不行的,在中国一定是联盟链,大家不要怕联盟链做不好,它具有成为技术基础的条件。第三,二级市场流转的合规,2022年会成为二级市场合规的竞争年。“我认为这个市场的监管一定会来。”他说。(8btc)[2022/3/26 14:19:31]

-表——排名前十的DAI持有人-

DAI在各DeFi产品中的利用

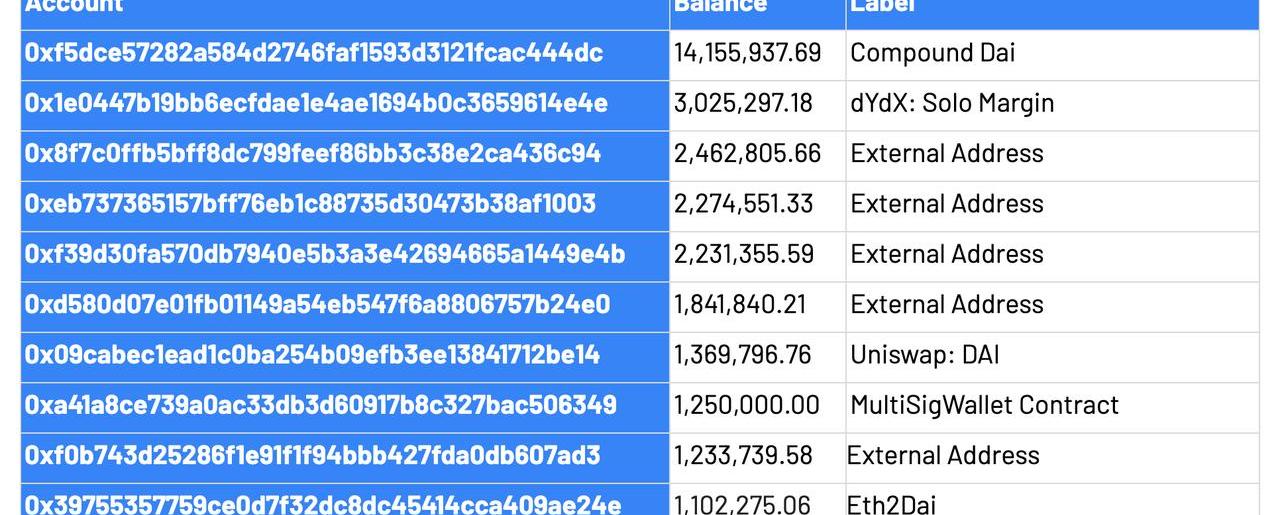

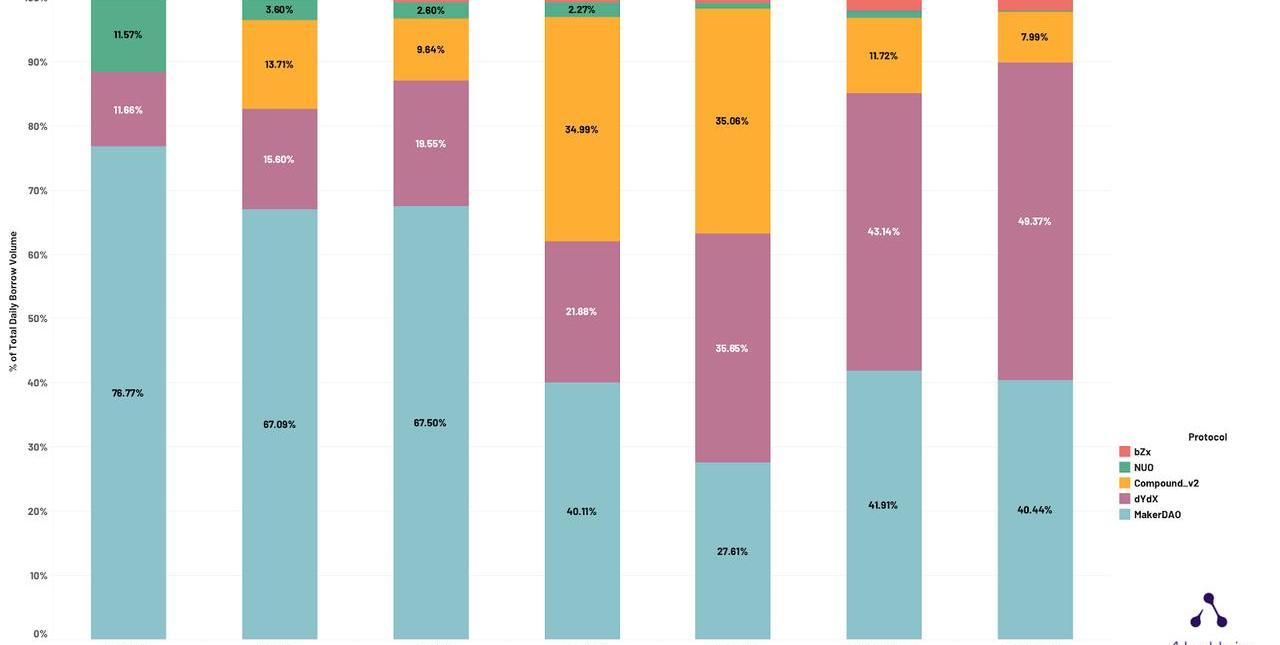

下图显示了过去6个月以来DAI在不同出借平台的日借入量:

-Fig.出借平台间DAI的日借入量-

观点:散户恐慌抛售鲸鱼趁机持续积累BTC:1月12日消息,根据独立加密研究人员Elias Simos汇编的数据,尽管比特币价格突然下跌,但拥有1000多个比特币的钱包地址仍在继续增长。Elias Simos表示,在散户投资者引发的恐慌性抛售中,鲸鱼地址正在持续积累比特币。与此同时,市场数据显示,自2020年12月2日以来,鲸鱼地址增加了4%,而较小的地址(小于0.01比特币)数量减少了6%以上。(Crypto Globe)[2021/1/12 15:57:23]

注意,上图明确用颜色区别了不同应用,并没有将量都叠加在一起。我们可以看到MakerDAO作为蓝色区域,自始至终处于主导地位,在六月底和九月中旬触及最高点,达到了约430万DAI的日出借量。

五月初Compound将自己的协议迁移到了新版本,在这里我们只引用了Compoundv2版协议的数据。可以从分区图看到,橙色区域一直在和粉色区域交替占据第二名的位置,各自都在最高峰达到约300万的日借入量。

我们同样可以看到NUONetwork和bZx在市场中占据了重要地位。在表中前1/4的区域,NUONetwork发布了他们的新平台并迅速获取了一大批流量。bZx的借入量则从六月开始迅速增长。

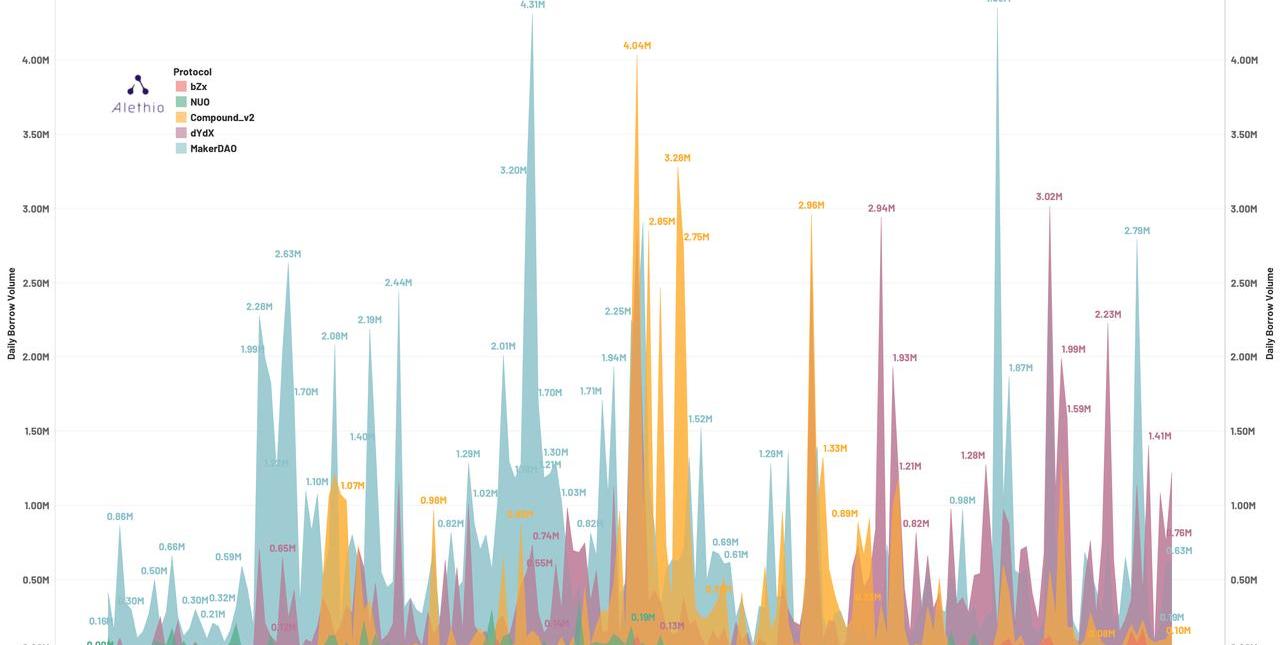

下图对比了上面提到的DeFi项目之间的月度出借行为活跃度。其中dYdX六个月以来DAI出借量的发展令人瞩目:我们通过所收集的数据发现,自八月份以来dYdX的DAI出借量在10月17号首次超过了MakerDAO。在十月,dYdX上用户的DAI借出量几乎占到了所有主流出借平台的一半。

观点:ETH与标普500指数高度相关,更适合衡量山寨币市场整体健康状况:自3月中旬新冠病引发市场崩溃以来,比特币一直与标普500指数高度相关,迄今一直是许多分析师关注的焦点。这是在假设BTC支配加密市场的情况下完成的。不过,以太坊与标普500指数的相关性也非常明显,可能比BTC更好地衡量山寨币市场的整体健康状况。后者在加密市场中的主导地位经常波动,而以太坊是衡量山寨币投资市场整体健康状况的更好指标。只有时间才能证明以太坊与传统市场的相关性是否会成为分析师关注的焦点、甚至产生以太坊自己的S2F模型。

数据显示,以太坊与比特币的相关性高达0.89。以太坊与标普500指数的相关性与比特币与标普500指数的相关性相似。以太坊和标普500指数之间的相关性(0.31)高于比特币和标普500指数之间的相关性(0.197)。(Ethereum World News)[2020/6/25]

-Fig.主流出借平台的DAI借出量市场份额占比-

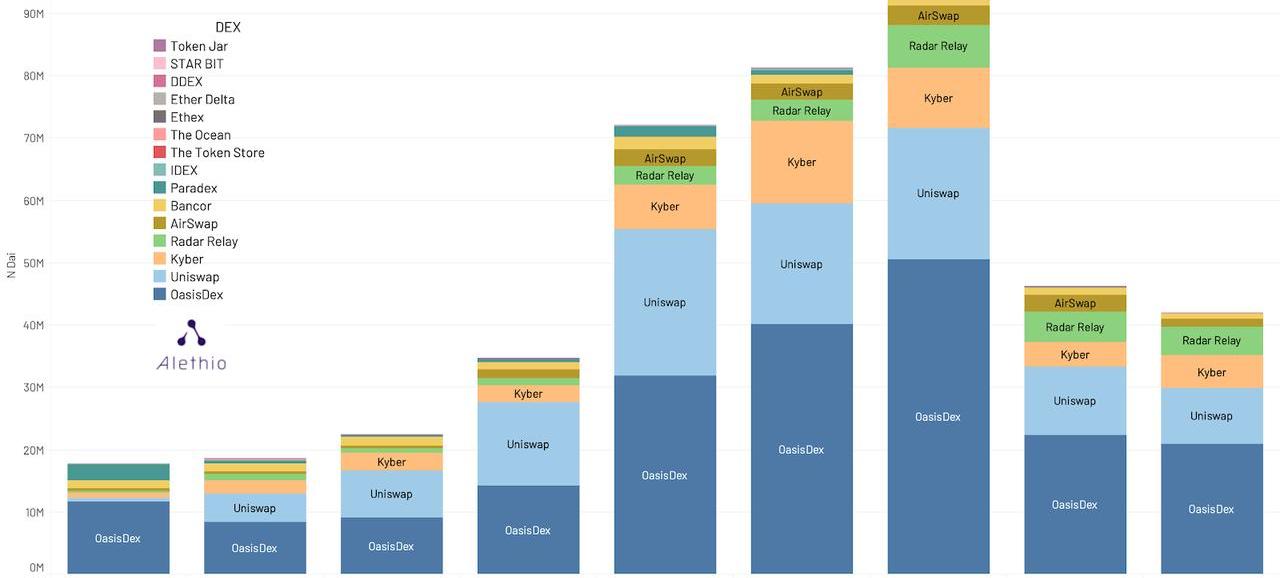

DAI在各DEX上的流动性

下面的图表展示了多个主流去中心化交易所的日交易活动量。可以看到OasisDEX处于遥遥领先的主导地位,该交易所是从MakerDAO系统中衍生出来的。根据月度交易量排名,位于第二名的是Uniswap,第三名是Kyber,紧接着是RadarRelay。

观点:加密货币等虚拟货币交易或成为新型趋势:加拿大不列颠哥伦比亚省一项关于的公开调查发现,现金仍然占据主导地位,但加密货币和其他虚拟货币交易可能会成为一种趋势。St. Mary’s University的犯罪学教授Stephen Schneider表示,有很多玩家的游戏和其他在线平台正在创造具有实际价值的货币形式。在像“第二人生(Second Life)”这样的游戏中,这种货币可以用来购买虚拟产品或升级,但Schneider警告称,这种货币也可以用来清洗犯罪活动的收益。与此同时,他还指出,虽然存在小部分交易中使用比特币等加密货币的案例,但现金仍是首选支付方式。(GlobalNews)[2020/5/27]

-Fig.主流DEX的DAI交易量市场份额占比-

注意,在这里我们没有列出0x协议,因为0x协议是很多中继类DEX的底层协议,在图中加入会导致交易量的重复。0x协议大部分的交易量都已经体现在了RadarRelay中,二者的形状十分接近。

对于dYdX我们采用了一样的做法,因为它直接使用了OasisDex的Eth2Dai作为兑换市场,为了避免总交易量的比例超过100%,我们将dYdX的交易量纳入了OasisDex下。dYdX上实际的DAI交易量大小位于Uniswap和Kyber之间,在六月份达到月度交易量的最高点,约为1790万。

总的来说,根据上面提到的DEX交易数据可以看到,自今年年初以来DAI的交易量不断攀升,在七月达到9000万DAI的月交易量最高点,随后腰斩了50%。

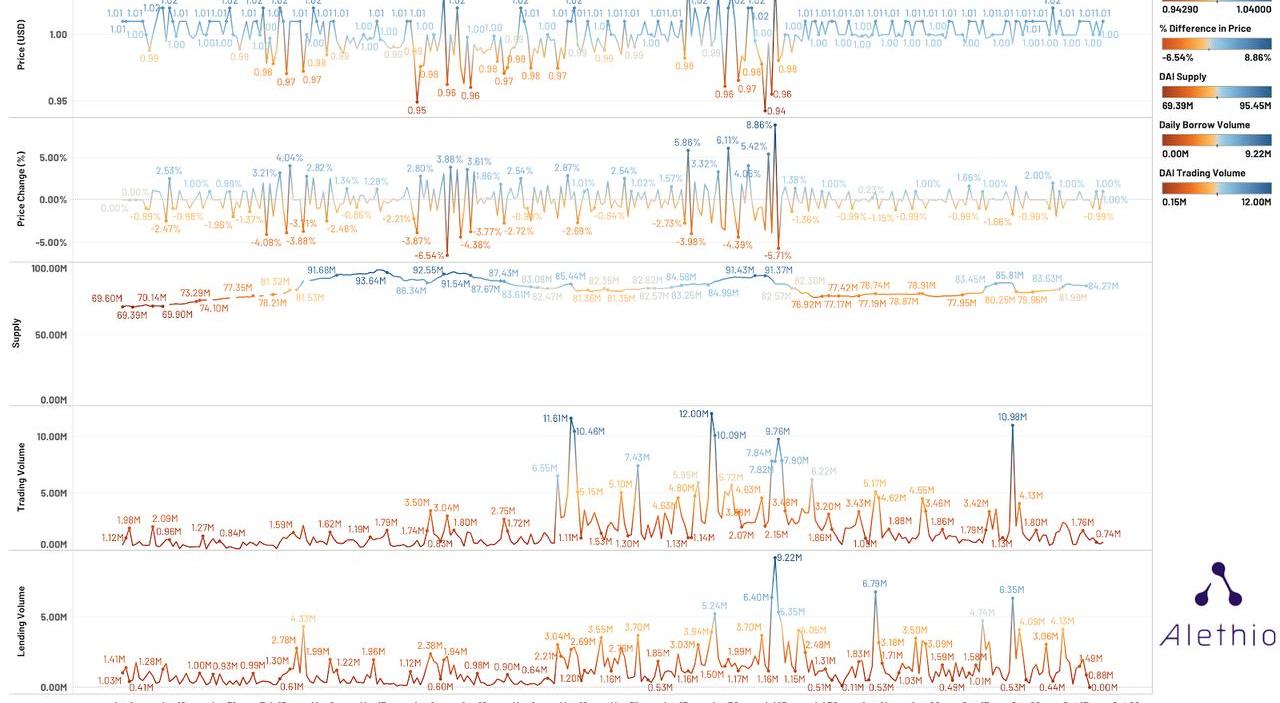

通过梳理上述统计数据,我们可以发现DAI金融生态系统的自治生命周期。下面时间序列图中各数据的变化趋势和相关性则展示了DAI如何通过用户的激励驱使行为来维持稳定:

观点:比特币的高链基本面正在消退:根据Glassnode相关文章中的观点,比特币的高链基本面(high on-chain fundamentals)正在消退,在过去一周中,图表中许多数据出现了相对下降。比如:在过去7天里,链上BTC指数(GNI)出跌至73点;网络健康指数也下降了8个点。Glassnode分析称,链上数据现在不太可能飙升,并且可能会耗尽现货价格。[2020/5/19]

“Dai通过经济激励来调节供需关系。当Dai的价格高于1美金时,任何人都能创造Dai然后以超过它原本价值的价格出售。这样以来,市场上Dai的供应增加,使得它的价格最终回落到1美金。

同样的,当Dai的价格低于1美金时,用户能以更便宜的费率偿还系统中的账务,他们以低于1美金的价格购入Dai,然后按1Dai1美金的固定费率偿还债务。用于偿还债务的Dai最终会被销毁,使得Dai的供应量降低,价格升高。

-Fig.2019年DAI价格对照供应量、交易量、借出量-

在2月初,Dai的价格开始略有波动,潜在解释了随后几天借入/出借量的增长——在2月24号,DeFi用户在一天之内借入了433万DAI,导致当天供应表折线翻蓝,;那天累计生成了8801万的DAI。像这样供应量的迅速增长随后导致了四月初Dai的贬值,我们能从表中读到-6.54%的价格下降,潜在解释了后续交易量和借入量的上升——当DAI贬值时,借款人和交易者能以更低的成本持有DAI。

很难推断出这些变量变化的因果关系,它们之间总是相互影响,并且在整个经济系统中交叉干预。不过可以肯定,它们之间有着同相的共振关系并且关联紧密。

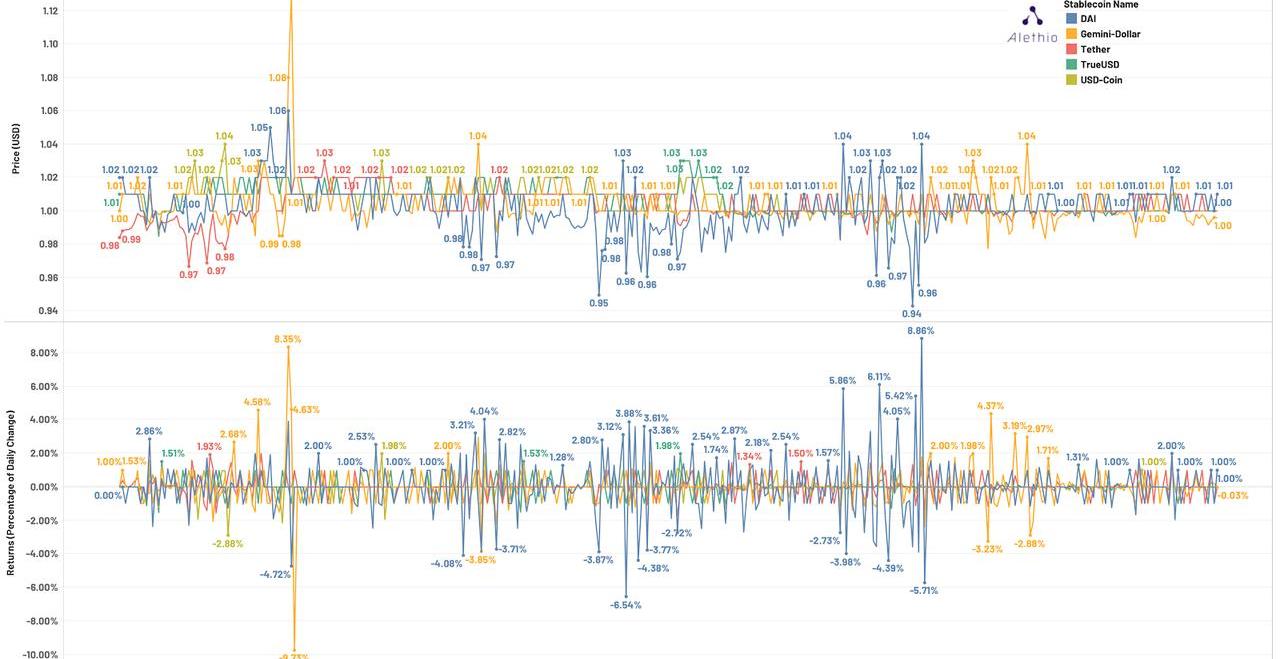

DAI的价格波动—稳定币真的稳定吗?

上面我们可以看到DAI价格很大程度上受用户行为的影响,因此大家可能很自然的提出一个问题:DAI真的稳定吗?我们接下来会进行?beta分析,将DAI和其他的稳定币对比,评估其风险。

回归定义,DAI这样的稳定币是试图将价值与其它资产关联的数字货币。将价和1.00美金锚定的稳定币包括DAI、TrueUSD、USDCoin、Tether以及GeminiDollar。下图展示了过去12个月以来多个稳定币的价格变化:

-Fig.价格表&过去12个月以来各稳定币的价格比例波动表现-

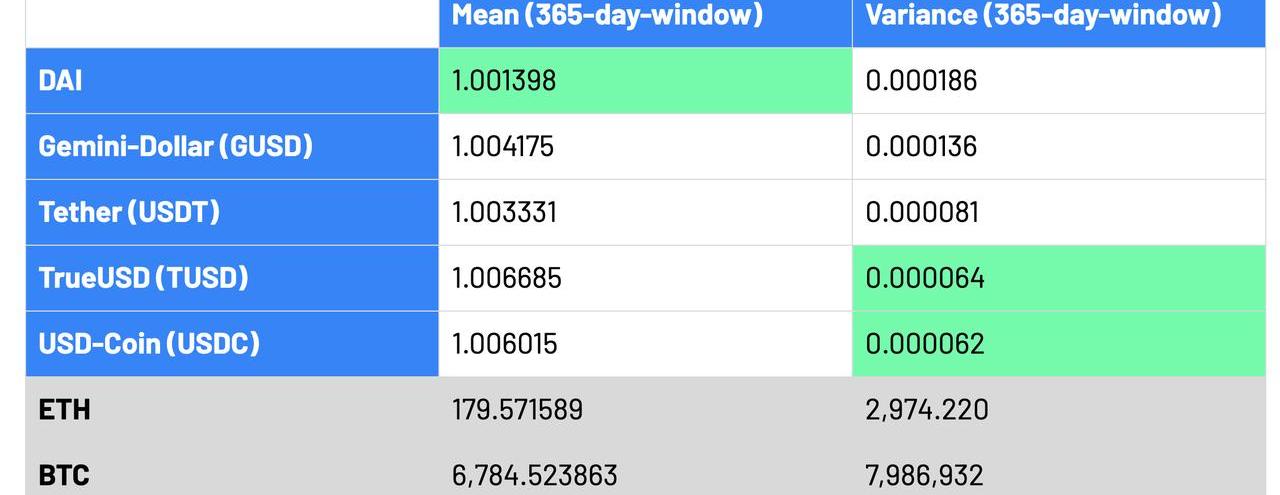

从下表可以看到,这些稳定币价格的均值都在1.00美金附近,其中DAI的均值最接近1.00美金。它们的方差都并不大,其中USDC的方差最小:

-表——价格的均值和方差-

在上表中我们也加入了ETH和BTC的统计数据作为主流数字货币的对照。其中方差通过?N-1?进行了归一化。

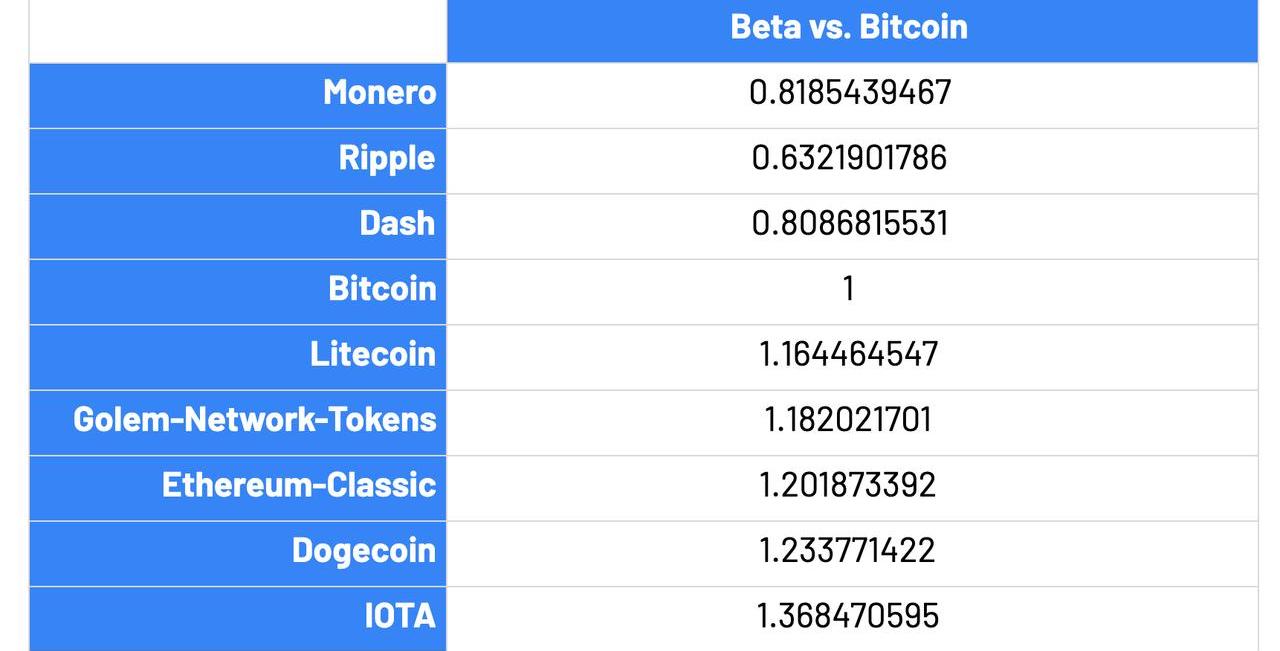

和数字货币市场中的其它货币相比,稳定币不应该有巨大的价格波动。衡量稳定币价格波动性的又一手段为β分析,建立它和主流数字货币市场的β价值关系,并相互对比。下表展示了几个主流稳定币与比特币、以太币建立的β值:

-表——稳定币对照ETH/BTC的β系数-

代币对于自身的β系数值为1。在股票市场的实践分析中,这个1是评估风险的临界值:

当β>1时,意味着这支股票波动性大于市场基准。这个系数同样可以解释为对市场的变化较为敏感。比方说,当市场升温时,这支股票可能受到巨大的影响,为投资者带来更高的回报,当然也隐含着更大的风险。

当β=1时,二者具有一样的波动性。

当0<β<1时,这支股票不易受市场的趋势变化影响。

通常来说股票和市场具有正向的关联性,即β系数通常是正数。然而这个值也有可能为负数,此时,股票的价格会随着市场的下跌而上涨。

对于上述5个稳定币,我们能看到它们β系数的绝对值都小于0.1,意味着它们都要比ETH和BTC更为稳定,受数字货币市场的趋势影响更小。在附录中,我们也附加了一张表来对比其它主流货币的β系数。

在这些稳定币中,USDC和TUSD有着最小的β系数,并且与以太坊和比特币有着负的关联性,这表示当市场不稳定时,这些代币充当了“价值存储”的角色:当ETH/BTC价格上涨时,用户倾向于出售TUSD/USDC进入市场;当市场行情转熊,用户则会将持有的数字货币换做TUSD/USDC,从而保护自己的财产不贬值。

来自Alethio的更多资讯

Alethio的DeFi?智能仪表盘已经完成的更新,目前容纳了更多的协议和策略。我们的目标是持续不断地拓展这张协议清单,成长为一个一站式的数据平台——如果你想在我们的平台上列入自己的DeFi产品,欢迎联系我们!

免责声明:Alethio对上述的协议没有任何的偏好或偏见。本文囊括的协议数量有限,我们会在未来努力拓展这份协议清单,以获得更全面的观点。Alethio郑重承诺只基于客观和/或经验证过的信息给出事实及最佳判断,始终保持中立的立场。这篇文章不应作为任何恶意行为或交易策略的指引。

附录

主流币在2017年基于60天时间窗口的β系数:

-表——其它主流币对照BTC的β系数-

原文链接:?https://medium.com/alethio/statistics-around-dai-stablecoin-fb359d6881aa作者:?ChristianSeberino&DanningSui翻译&校对:?安仔&阿剑

导读:“妈妈我想玩链游。”“玩,玩大制作的,四个够不?”如果你还认为区块链游戏还都是网页游戏那就OUT了,随着区块链游戏的制作越来越精良,开发团队越来越正规化,很多的区块链游戏都推出端游和手游版.

1900/1/1 0:00:00来源:MakerDAO还有五天,多抵押Dai就要正式发布,这将标志MakerDAO进入全新的阶段,也是整个稳定币领域一次里程碑式的事件.

1900/1/1 0:00:00作者:王巧?来源:锌链接编者注:原标题为《地方政府的“链上”马拉松》中央集体学习表态后,区块链热度再攀升,各大城市也希望借机搭上区块链的顺风车.

1900/1/1 0:00:00来源:吴说区块链近期关于嘉楠具体上市日期众说纷纭,今日有消息传出延至12月11日上市。吴说区块链从投行人士获得独家信息,延至12月上市信息不实,嘉楠将于11月21日正式上市.

1900/1/1 0:00:00作者|哈希派分析团队WBTC流通量降至2021年5月以来最低水平:金色财经报道,根据Dune数据,在2月27日出现第二大单日销毁后.

1900/1/1 0:00:00在行情一片惨淡之际,嘉楠科技上市成为少有的利好消息。本次上市,嘉楠确定股票代码为“CAN”,发行1000万股ADS,每股定价9美元,募资金额9000万美元.

1900/1/1 0:00:00