在广泛的数字货币生态系统中,去中心化金融(DeFi)已经呈现出快速增长的态势,代表着以太坊网络最主要的用例之一。

在过去一年中,几个知名的DeFi平台已经推出并引起了很大的市场兴趣。虽然各个DeFi平台有其自身的特点,且在很多情况下具有不同的商业模式和提供不同的金融服务,但大多数平台都有着一个共同之处,即使用以太坊网络的原生代币ETH作为这些平台上的抵押品。

随着市场对DeFi服务需求的增长,这些DeFi平台的ETH需求量也在相应地增长。鉴于这些DeFi对ETH需求的不断增加,我们在本文中试图对未来几年ETH的供需动态进行量化。主要来说,我们将试图基于一个保守的可能出现的情况来预测DeFi与ETH供需动态之间的关系。

在过去几个月中,随着更多的资金流入以太坊领域,ETH价格已经从2018年触底以后迎来了小幅上涨。而在最近几周,在市场动荡的情况下,随着诸多山寨币价格的下跌,ETH的价格也有所回落。

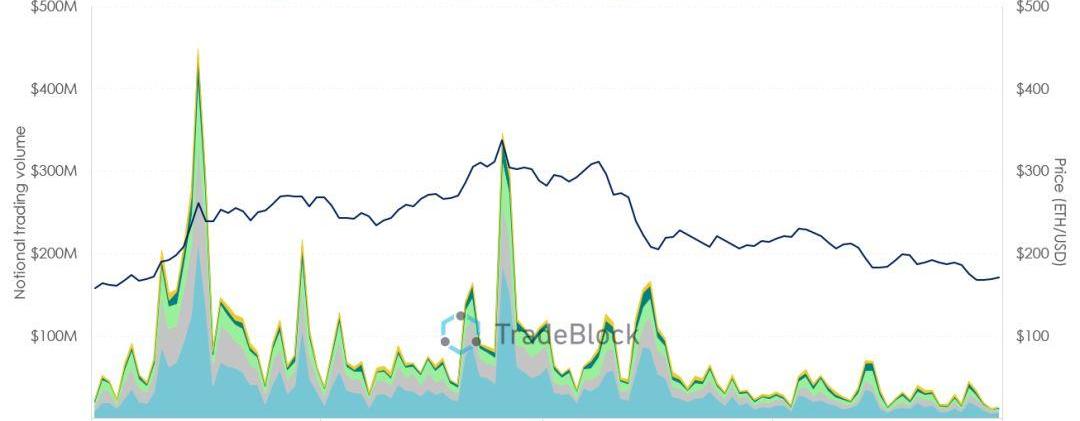

在下图中,我们绘制了过去几个月中的ETH价格趋势(黑线)和美国几大交易所中的ETH交易量变化情况:

分析 | BTC或将出现单边上涨行情:据火币全球站数据显示,BTC现报10587.06美元,日内涨幅1.74%。 针对当前的走势,分析师K神表示,

这两天大幅拉升后,BTC目前处于19年最高14000美元回落的下降通道上沿阻力附近震荡,并已重新站回前期7500美元启动的上升趋势线上方,前几天在多次触碰中轨趋势线支撑不破再次向上反弹,不过量能并未显著放大,后续反弹持续性受限,整体近期仍处于大三角收敛震荡蓄势,等待三角末端的变盘择向突破。

趋势总在不知不觉中出现,每一波下降趋势线的有效突破都是行情启动的关键,如果最终向上变盘突破,那么BTC大概率将会再次开启周线级别的主升浪,操作上就要顺势追多,日内关注上方10800至11000一线的压力。9月有Bakkt即将上线的利好预期以及VanEck、SolidX要推出类似比特币ETF基金的利好,所以后续在这些消息的刺激下,BTC有望迎来向上变盘并突破前高14000美元。[2019/9/5]

图1:ETH价格及其在美国几家交易所的交易量趋势图,数据来源:TradeBlockProfessional?

DeFi服务背景信息

DeFi平台提供与传统中心化企业相类似的金融服务,但?

DeFi平台存在于一个无需信任的生态系统中,因此对中介机构的依赖性大大减少。DeFi平台将智能合约功能融入到交易活动中,这些交易通常需要用户抵押数字资产,从而确保用户能够很好地参与进来。与传统的金融企业相类似,DeFi平台提供债务抵押产品(比如借贷/债券/衍生品/抵押贷款等);

分析 | BTC链上活跃度回升,期货升水率亦持续上升:据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间07月03日8时报864.81点,较昨日同期上涨8.54点,涨幅为1.0%。此外,在TokenInsight密切关注的28个细分行业中,24小时内涨幅最高的为金融应用行业,涨幅为7.09%;24小时内跌幅最高的为存储技术或协议行业,跌幅为3.77%。

据监测显示,BTC 24h交易额为$323亿,活跃地址数和转账数分别较前日上升2.53%和6.74%。BCtrend分析师Jeffrey认为,BTC链上活跃度回升,期货升水率亦持续上升,短期或将蓄力上行

另据Bituniverse智能AI量化分析,今日行情可开启LTC/BTC币币网格交易,区间0.007767-0.013777 BTC,同时赚取两币超额收益。

注:以上内容仅供参考,不构成投资建议。[2019/7/3]

但这些产品是由数字货币(而非其他资产)来进行抵押的。由于去中心化平台并不依赖于第三方中介机构来确保交易双方之间的信任,这些DeFi平台通常依赖于存储在智能合约中的抵押品(数字货币)来确保用户将按照合约规定的条款及时地支付款项。

虽然很多去中心化平台提供不同的抵押类型,但大多数锁定在智能合约中的抵押品都是ETH。

分析 | coindesk分析:BTC下行空间比上行空间更大:据coindesk分析,今日,BTC的大幅反弹,然而只有成功站稳9月4日高点7402美元之后,才能确认看涨逆转。此外,由于以下关键阻力仍然完好,多头并未走出困境。因此,似乎可以肯定地说,BTC下行空间比上行空间更大。技术上看,如BTC收盘价高于7090美元,将看涨至7402美元以上;下行方面,若跌破6150美元(今日低点)将使得BTC跌至6月低点5800美元以下。[2018/10/15]

DeFi平台对ETH的需求不断增长

自从诸多DeFi平台成立以来,这些平台对ETH作为抵押品的需求已经显著增长。在下图中,我们绘制了过去一年中锁定在DeFi平台充当抵押品的ETH数量的变化趋势。下图显示,所有DeFi平台中抵押的ETH数量在今年早些时候达到历史最高水平之后,在今年第二季度有所下降,但在第三季度已呈现回升的态势。

分析 | TokenInsight:BTC人气略有反弹 但下行行情可能延续:据 TokenInsight 数据显示,反映区块链行业整体表现的TI指数北京时间9月18日9时报550.13点,较昨日同期下跌35.02点,跌幅5.98%。通用平台指数TIG报356.72点,较昨日同期下跌45.34点,跌幅11.28%。另据监测显示,BTC人气热度略有反弹,转账数较上周同期上升3.7%至21.9万,回升至20日均线。

BCtrend分析师 Jeffrey 认为,BTC人气虽然趋于稳定,但算力快速增长叠加矿机公司曝出负面信息,下行行情可能延续。

技术分析方面,独立分析师 James Lu 认为,BTC昨日日间维持震荡,多次下探均快速拉回,21:30后开启一轮下跌,向下通道打开,短期有继续下跌的可能。[2018/9/18]

图2:DeFi平台抵押的ETH总量趋势图,数据来源:DeFiPluse

与去年同期相比,DeFi平台中新增的ETH抵押品的月增长率约为17%。下图是每月

净流入?DeFi平台中的ETH抵押品数量(即锁定在DeFi中的ETH的增加量减去减少量所得的净值)的变化图。

分析 | 金色盘面:主流币集体跳水 市场再现恐慌:金色盘面综合分析:夜盘市场再次出现集体跳水走势,其中EHT下跌10%,领跌市值前10的币种,BTC亦有4%的跌幅。但是我们也看到多数标的技术背离的出现,短线不宜过度悲观,等待技术反弹的机会。请投资者理性看待市场波动,做好风险控制。[2018/9/9]

图3:DeFi平台每月净流入的ETH抵押品数量,数据来源:DeFiPluse

在过去一年里,

平均每月净流入DeFi平台的ETH抵押品超过125,000ETH,相当于

平均每天净流入的ETH数量超过了?4,000ETH。从上图可以看出,近期每月新流入的?ETH抵押品的增加量所有放缓。2019年7月份的日平均ETH抵押品净流入量为

?1,300ETH。?

预计未来ETH抵押品的日需求量

为了估计未来ETH抵押品的需求量,我们需要做一些假设。我们将采用一种保守的方法来分析一个可能出现的场景,即

假设随着DeFi平台和市场逐渐成熟,ETH抵押品需求的增长率会下降。基于这一假设,与过去一年ETH抵押品17%的月平均增长率相比,

我们预计未来的月平均增长率为5%。也就是说,

考虑到过去一年在这些DeFi平台上新增的ETH抵押品的增速加快,以及近期增速放缓的迹象,假定随着DeFi平台市场渗透率接近饱和点,未来ETH抵押品的增速将可能所有放缓。

此外,随着多抵押担保合约的出现,预计一些DeFi平台将会接受ETH之外的其他数字资产作为抵押品(比如MakerDAO计划实行的多抵押Dai)。这些由其他数字货币充当抵押品的情况将可能降低ETH作为抵押品的需求。

在预计未来需求方面,我们将基于2019年7月份平均日需求量1,300ETH进行预测。假设未来DeFi平台中的ETH抵押品的平均月增长率为5%左右,那么在接下来的一年时间,这意味着ETH抵押品的日平均需求量大约将是?3,000ETH?左右。

预计未来ETH的日增发量

当前ETH的年通胀率(即增发率)大约是4.65%左右。今年年初的君士坦丁堡硬分叉升级降低了以太坊网络中的ETH通胀率,每个区块的奖励从3ETH降低至2ETH。在下图中,我们绘制了2015年以来ETH每日新增的供应量趋势。

图4:2015年以来ETH日新增量趋势图,数据来源:TradeBlockProfessional

以太坊网络将有望在2020年初开启另一次网络升级--Serenity(即以太坊2.0),届时我们将有望见证ETH发行率的减少。

以太坊开发者预计,在Serenity成功实现之后(大约是2021年),ETH的年增发率将下降至0.25%-0.2%之间。ETH的发行供应并没有固定的计划,且随着以太坊网络向PoS共识的过渡,

未来的ETH增发率并不确定。在我们设想的场景中,

我们假设从2020年2月开始ETH的年增发率将被下调至保守估计的1%。但需要注意的是,Serenity发展路线图的延迟可能会导致这一估计的发行率发生相当大的变化。

DeFi的ETH需求量将可能超过ETH的增发量

假设从2020年2月开始,ETH的年增发率下降至

1%,那这意味着到2020年11月份,每日新增的ETH供应量将约是?

3,000ETH?左右。考虑到上文中我们提到了在接下来的一年时间,DeFi平台中的ETH抵押品的日平均需求量大约也将是

?3,000ETH?左右,

这意味着DeFi平台中作为抵押品的ETH的日需求量将与ETH的日增发量接近。也就是说,如果DeFi平台中的ETH抵押品需求量更高,或者ETH的年增发率下降幅度更大,那到2020年11月份,DeFi平台的ETH抵押品日需求量将会超过ETH的日增发量。

然而,同样重要的是要注意,如果ETH的价格由于投机或其他原因而大幅上涨,这将减少在DeFi平台上需要锁定的ETH数量?(也即ETH抵押品数量将下降)。

因此,如果ETH价格大幅上涨,而对DeFi服务的需求增长速度低于ETH价格的增长速度,那么用于DeFi平台中的ETH抵押品的日需求量将会下降。

事实上,在价格大幅上涨的情况下,各DeFi平台中的ETH抵押品的日需求量通常会下降;而在价格下跌的情况下,ETH抵押品的需求量会上升,如下图所示。

这是因为在价格大幅下跌的情况下,各DeFi平台的ETH抵押品会增加;而当价格上涨时,ETH抵押品的数量会减少,市场参与者可能会将部分ETH抵押品从DeFi平台中取出。见下图:

图5:DeFi平台中的ETH日需求量与ETH价格的相关性?

结语

我们希望,本报告能够阐明DeFi服务如何可能对ETH需求产生切实的影响。我们保守的预测表明,到2020年11月,DeFi服务对ETH的需求量将可能超过ETH的新增量。此外,也可能存在其他一些去中心化应用(dApp)会增加对ETH抵押品的需求,比如游戏或医疗等领域的dApp。然而,同样重要的是要注意,如果ETH的供应量不会像我们预期的那样在未来大幅减少,这将可能带来ETH的供应量大大超过DeFi或其他dApp的需求量。?

来源:Unitimes

作者|?TradeBlock

编辑|Summer

在reddit上看到一个挺有趣的数字货币实验,特别来分享下:原作者在2018年1月1日,将1000刀分成十份分别购买了当时市值排名前十的币种,中间不进行任何交易.

1900/1/1 0:00:002019年9月5日,PaxosTrustCompany宣布推出纽约金融服务部批准的首款可兑换实体黄金的加密资产PAXGold.

1900/1/1 0:00:00字节数组字节数组可以看作一种特殊的数组,其元素类型是字节。在类型声名时有其专有的声名方式。作为数组他有不固定长度字节数组和固定长度字节数组。1.固定长度字节数组.

1900/1/1 0:00:00比特币价格近一周以来首次升至1万美元以上,USDT的发行方Tether从钱包中拿出700万美元的USDT,而4小时走势图表上出现了看涨趋势.

1900/1/1 0:00:00过去10天,比特币6次跌破1万美元关口,随后又出现明显拉升,数次突破10500美元高点。来回震荡的行情中暗藏多空势力的博弈.

1900/1/1 0:00:00稳定币市场的战争在今年夏天明显升温,而现在,夏天已经结束,我们不妨回顾一下过去三个月里主流稳定币的情况.

1900/1/1 0:00:00