随着DeFi爆发性的增长,如今正在进入激烈争夺的阶段,由于需求的快速增长和技术基础设施之间存在突出的矛盾,DeFi的格局正处于不断的变化和发展之中。尤其是以太坊的拥堵带来了DeFi的溢出效应,下面以DEX为例,我们可以看看如今DeFi的白热化竞争的态势。

MDEX起势

MDEX是基于Heco链的DEX,它跟基于以太坊的Uniswap在业务模式上类似,不过其依赖的底层链不同。观察MDEX的发展态势,可以让我们从更大的视野去理解DeFi的可能性以及全局景观。

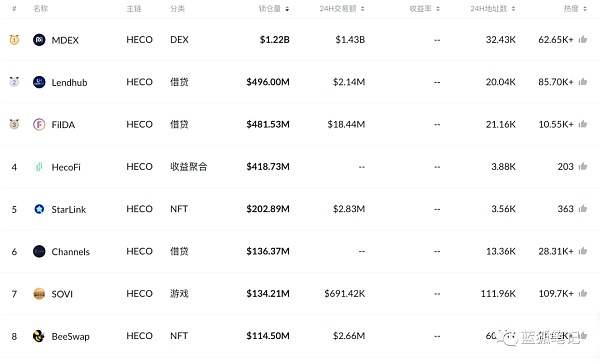

截止到写稿时,Heco链项目的总锁仓量达到35.2亿美元,日交易量为18.4亿美元,总地址数为206万个。

(Heco生态项目的数据,来源defibox)

在写稿时Heco生态项目中,MDEX锁仓量和交易量都占据首位,其中锁仓量达到12.2亿美元,占Heco生态总锁仓量的34.6%;日交易量达到14.3亿美元,占Heco生态总交易额的77.7%。

(Heco生态项目的排行,来源defibox)

从这个角度看,在当前的Heco生态中,MDEX是其最大的项目。那么,如果跟基于以太坊的DEX龙头Uniswap对比,MDEX又是什么情况?

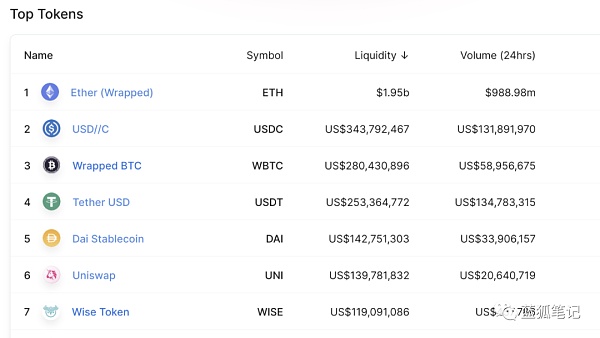

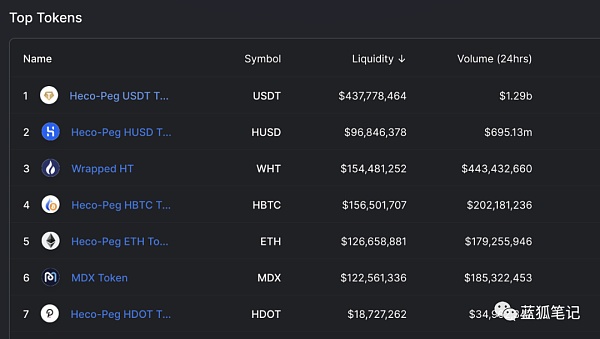

截止到写稿时,从流动性上看,Uniswap为46.1亿美元,24小时交易量为10.5亿美元,24小时交易次数为173,105次,交易对为30,105;24小时的交易费用为3,158,452美元;而MDEX的流动性为12.2亿美元,24小时交易量为16亿美元,24小时的交易次数达到1,075,118次,交易对为1,086个,24小时的交易费用为4,786,855美元。

OpenLeverage 已部署代币至以太坊:金色财经消息,借贷与保证金交易协议OpenLeverage现已将代币OLE部署到以太坊区块链上,随后会开放代币转账。

OLE初始总供应量为10亿枚,其中45%转至DAO国库,用于社区激励,包括但不限于追溯奖励、交易、借贷、xOLE持有者奖励、活动等;9.6%分配至生态系统发展金库;28.4%分配给OpenLeverage基金会之前的投资者;17%分配给给创始人、员工和顾问。关于追溯奖励,OpenLeverage已于今日完成快照,7.35%的OLE(7350万枚代币)已分配给历史出借人、交易用户和NFT持有者。(Medium)[2022/7/1 1:43:00]

(Uniswap?2月17日数据,来源Uniswap)

(MDEX2月17日数据,来源MDEX)

此外,根据MDEX披露的数据,MDEX的累积交易总额超过386亿USDT,单日最高交易额突破23.2亿USDT,单日最高流动性超13.3亿USDT。

从上述数据可以看出,在整体流动性和代币对数量方面Uniswap占优,而在交易量和交易费用上MDEX更高。此外,交易次数上MDEX也超过Uniswap,其中可能的原因之一是,由于在Uniswap上的交易费用更高,小额交易不划算,因此在Uniswap上发生的交易,往往交易额较大,导致其交易次数增长减缓;在MDEX上,由于交易费用较低,会发生更多的小额交易,其交易量也更大。当然,这也跟MDEX的交易挖矿激励有很大关系,下面的激励部分会有详述。

Santiment:比特币和以太坊交易量达到峰值:4月1日消息,Santiment发推表示,这段时间比特币和以太坊的交易量都达到了顶峰,通过图标可以看到交易量是在头寸盈利还是亏损的时候进行的。图标数据显示,自去年11月以来,首次出现盈利时的交易量是亏损时的3倍。[2022/4/1 14:31:12]

从流动性、交易量、交易次数以及交易费用看,MDEX已经成长为较大规模的DEX。这是以太坊DeFi外溢效应的又一表现。

导致这个局面产生的原因是什么?其中的一个重要原因是以太坊的拥堵无法承载日益增长的DeFi活动需求,这导致了外溢效应的产生。

以太坊的拥堵与外溢效应

以太坊的拥堵导致参与DeFi的成本急剧增长,不管是参与挖矿还是交易、借贷以及理财,动辄几十美元甚至数百美元,随着ETH价格上涨以及DeFi协议的增多,对于以太坊区块空间的争夺日趋激烈,这一现象短期内较难得到缓解。

在Layer2还没有大规模落地之前,不同的以太坊DeFi项目对以太坊区块空间的零和博弈会持续下去,直到达成一定的均衡。这种局面意味着什么?意味着其他链的机会、Layer2的机会。当以太坊本身无法承载defi的快速发展时,它会外溢到其他链,外溢到layer 2,最近的发展也可以看到这种趋势正在发生。

而上述的MDEX的起势就是其中的重要体现之一,MDEX是基于Heco链的DEX,这让它与基于以太坊的DEX产生区别。以太坊的拥堵导致DEX交易费用过高,交易速度过慢,这会促使用户的迁移。而能够承载这种迁移的链和DEX将会从中受益。

MDEX交易费用和交易速度

截止到写稿时,以太坊的gas价格在300多Gwei,其中在过去一个月Uniswap消耗了1.44万个ETH,价值1860万美元的交易费用,拥堵高峰时普通的一笔交易动辄几十美元的费用是常事。

FTX创始人:以太坊无法应对DeFi的增长需求:FTX创始人及首席执行官Sam Bankman-Fried在接受采访时表示,以太坊无法应对DeFi的增长需求。他称,DeFi总有一天会被10亿人使用,这意味着区块链需要大幅增强扩展能力,以支持10位数的用户基础。即使在ETH 2中进行扩展能力改进,也不能应对交易高需求。(Cointelegraph)[2020/11/11 12:17:49]

(ethgasstation2月17日数据,来源ethgasstation)

这对于小额交易以及高频交易来说,这样的费用基本上无法承受。在MDEX,大多数的交易费用基本上在0.03美元到0.06美元之间。相对于以太坊链上的DEX交易费用,显得非常便宜。这对于高频交易者来说,是有吸引力的。这也是MDEX交易次数较高的原因。

从交易速度上来看,MDEX的交易处理时间大约3秒左右,而在Uniswap上的交易处理时间大约需要20秒左右,如果以太坊的高峰期,可能会耗费更长的时间。MDEX是基于Heco链,Heco链目前的TPS理论上最高可以达到500,交易确认时间大约3秒。这导致基于Heco的MDEX在交易速度和交易费用上有优势。

当然,当前在流动性上Uniswap有较大优势,在某些交易对上其滑点更低。而MDEX在主流资产的交易流动性也开始起来了,尤其是稳定币的流动性方面。

以太坊互助保险NexusMutual社区成员创建wNXM,可与原生代币1:1兑换:以太坊互助保险NexusMutual(NXM)发推称,一些社区成员已经创建了wNXM,可以1:1兑换原生代币,目前可以通过去中心化交易聚合平台1inchExchange及paraswap获得。NexusMutual同时提醒用户警惕最近一些局项目,只有在原生代币NXM的支持下才能生成wNXM。此前NexusMutual表示其原生代币NXM目前并未在任何交易所上线。获得NXM代币的唯一方法是成为会员,并通过NexusMutual应用程序购买。[2020/7/18]

(Uniswap主要资产的流动性和交易量,来源Uniswap)

(MDEX主要资产的流动性和交易量,来源MDEX)

在稳定币交易上MDEX的交易量超过Uniswap,Uniswap则在ETH上的流动性和交易量领先。

交易费用和交易速度对于用户来说,是最直观的感受。由于DeFi本身的需求增长很快,这必然导致以太坊无法承载全部的DeFi活动,随之而来的是DeFi从以太坊溢出到其他公链,其中也包括Heco,具体到DEX来说,则就是从Uniswap和Sushiswap外溢到MDEX等DEX。

MDEX代币经济的迭代

从上面的图中,可以看到MDEX在交易次数和交易量上超过Uniswap,除了交易费用低和交易速度快之外,还有一个重要原因是其代币经济机制的迭代,尤其是其“双重挖矿”的激励。

在Uniswap中,流动性提供者为不同代币对池提供流动性,流动性提供者可以获得交易量0.3%的手续费用,具体每个人,则会根据其提供的流动性的比例获得相应的收益。UNI代币暂时还未捕获费用价值,当前以治理为主;SushiSwap的流动性提供者可以获得交易量0.25%的交易费用奖励,而交易量0.05%的交易费用会奖励SUSHI质押者。跟Uniswap类似,MDEX同样也会给流动性提供者奖励,除了正常的流动性挖矿奖励之外,还有一个空投池的收益:具体奖励方式是通过boardroom的空投池来分发,这在下面会具体描述。根据MDEX披露的数据看,目前流动性挖矿一共分发了3500万个,如果按照如今的价格计算,超过2亿美元。

分析师分析币币相关性表示比特币与以太坊、莱特币相关性较强:外国数据分析师(twitter/img/202281221613/8.jpg" />

(MDEX的交易挖矿APY,来源apy.mdex.com)

根据MDEX披露的数据,截止到现在,如果按照交易挖矿奖励给交易者的MDX代币总数(根据当前MDX价格计算),MDEX交易挖矿为用户补贴了超过2.4亿USDT的手续费。按照其补贴的手续费来看,平均每位用户交易手续费基本上大约为0,因为挖矿产生的MDX代币奖励高于所需的手续费。这一点,从上图的APY也可以看出端倪。

最后,在MDEX的激励机制中,除了流动性挖矿者和交易者激励之外,还有MDX代币持有人的激励。也就是将MDEX成长的一部分价值赋予到MDX代币中。而MDX有了费用的价值支撑,能够反哺到其生态激励中(交易者挖矿激励等),从而形成闭环。

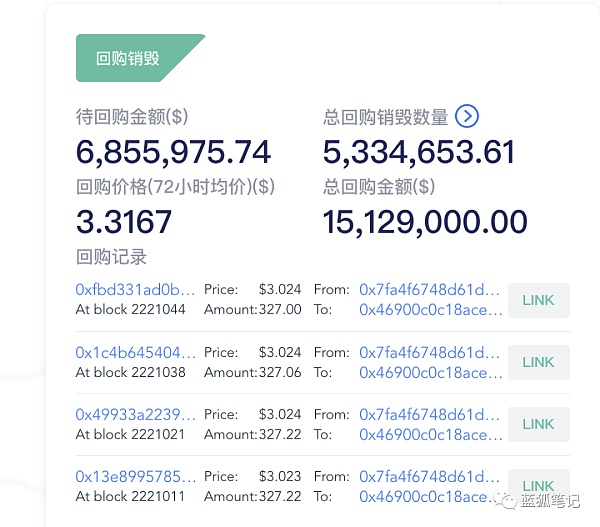

MDEX中的MDX代币持有人激励会通过MDEX的boardroom模式来进行。MDEX的平台收入主要来自于交易额0.3%的交易费用。在交易额0.3%的手续费中,0.1%会用于推动生态项目发展,0.14%用于奖励给挖矿用户,而0.06%用于回购销毁MDX。

MDX代币可以捕获MDEX平台交易规模的0.06%费用价值,比Sushiswap的SUSHI质押者收益比例略高一些,目前sushi代币的质押者可以获得交易规模的0.05%的费用价值。根据cryptofees的统计,最近七天Sushiswap日均费用大约在120多万美元左右,目前Sushi代币质押者可以获得其中16.66%的收益,也就是每天Sushi代币持有人可以分得20万美元左右的收益。而按照写稿时当天MDEX的手续费用为4,786,855美元计算,那么,当天大约有94.8万美元左右注入回购池,这部分资金会用于回购MDX并销毁。

交易额的0.14%手续费用于购买HT,然后将购入的HT注入空投池。当前MDX/USDT、MDX/HT的流动性提供者以及单代币MDX质押,都可以获得其HT池的奖励。流动性提供者可以每天获得空投的收益。

在boardroom上线之前的手续费收入大约是4500万美元(交易额的0.3%),其中3000万美元(交易额的0.2%)将直接注入到空投池和回购池,其中900万美元(交易额的0.06%)用于回购和销毁MDX,而2100万美元(交易额的0.14%)用作为空投池的初始资金。目前为止,累积回购超过1500万USDT。

在回购销毁的具体执行中,MDEX会将其中相应的比例注入到待回购的资金池中,然后通过智能合约自动执行回购销毁,回购销毁有个触发价格(72小时MDX的均价),如果未被触发,则会持续累积进入到回购资金池,在下一个日期执行。

(MDX的回购与销毁,来源MDEX)

目前MDEX主要为mdx/usdt、mdx/ht的流动性提供者以及MDX质押者给予空投资金池的回报,奖励的代币是HT。具体的奖励比例根据不同资金池的奖励比重而定,不同待领取池的奖励比重则由当前的挖矿池数量和流通量中可质押MDX的数量来决定,并会通过智能合约的方式进行动态调节。

也就是MDEX每天的交易费用会持续对MDX和HT形成一定的买入。目前MDEX的代币MDX的总量为224,962,458,流通量为124,962,458,由于其存在回购和销毁的机制,其回购和销毁的数量跟其MDEX的交易量相关,随着交易量的上涨,可产生更多的费用。而费用中的一部分会用于回购并销毁MDX,这会减少市场上MDX的供应量,并形成对MDX的买入需求。目前为止MDEX累积空投价值总额超过995万USDT。

此外,由于MDX代币在Boardroom质押可以收益,这会激励用户质押其MDX,进而减少MDX的挖矿抛压。

当然,这个代币经济模式能否持续跟MDEX的流动性和交易量能否持续相关,这里面真正产生价值的是其交易费用。而交易费用来源于交易者在MDEX平台的持续交易。

从这个角度看,MDX是MDEX引导出其正向发展的一种代币,它激励流动性提供者、交易者以及代币持有者为其生态发展做出贡献。如果能形成正向循环,那么会推动交易量的上涨,但如果正向循环没有起来,交易规模下降,激励失去吸引力,可能会导致代币持有人的信心不足,最后导致生态的萎缩。跟所有的加密项目一样,MDEX也有其风险点。

DeFi的趋势

从基于Heco的MDEX的发展看,未来的DeFi会出现百家争鸣的态势,除了Heco的MDEX,还有波卡生态的DEX,阿童木生态的DEX,BSC生态的DEX…….当然,如果以太坊解决了可扩展性问题,以太坊上可容纳的DeFi也会持续增长。

目前各个链上的DEX跟传统交易市场相比,规模还很小,随着DeFi的不断发展,更多用户的涌入,DEX还有空间。这个空间足以容纳更多的DEX,更多的DeFi,不同链的DEX都有很大的机遇去发展自己,不管是发展其流动性、交易量、用户数,还是加强其底层公链的安全以及性能等。当然,在百家争鸣之后,市场也会逐步形成格局,逐步形成马太效应,这个需要时间来告诉我们答案。

MDEX目前占据了Heco生态的主要位置,是Heco上新资产的首要发行地,随着Heco上资产的增加,尤其是DeFi项目的发展,MDEX有机会为更多的资产提供交易服务,从而扩大其交易规模。除了Heco链,未来MDEX也有可能扩展到以太坊、波卡、Cosmos网络等,如果它能扩展到更多的链,这会增大其业务的广度和深度,并带来更多的可能性。

过去的一年,DeFi的发展很快,但从更长远的视野看,过去的一年,DeFi的发展只是刚刚开始,未来的DEX还有很大的空间,竞争也会日趋激烈更加精彩。

2020年是去中心化交易所(DEX)兴起与爆发的一年,而2021年将是它们成熟并可能成为主流的一年。通过优化的可用性,更深的流动性和新兴的可组合性,DEX生态系统将愈发强大.

1900/1/1 0:00:00狂人本着负责,专注,诚恳的态度用心写每一篇分析文章,特点鲜明,不做作,不浮夸!本内容中的信息及数据来源于公开可获得资料,力求准确可靠,但对信息的准确性及完整性不做任何保证,本内容不构成投资建议.

1900/1/1 0:00:00一、央行数字货币的定义根据国际清算银行支付及基础设施委员会的定义,央行数字货币是“不同于传统准备金或结算账户余额的央行货币的数字形式”,它是一种数字支付工具,以国家记账单位计价.

1900/1/1 0:00:00朋友来电话,对我哭诉:他借贷挖矿正不亦乐乎的时候。三天在外忙,没有打开平台看,发现自己已经被清算了.

1900/1/1 0:00:00一位SEC官员称现在比以往任何时候都更加需要加密行业的监管明确性。证券交易委员会的一位官员说,随着机构进入加密货币领域,关于数字资产的明确规则的需求变得至关重要.

1900/1/1 0:00:00文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00