Ethereum的Shapella升级是一个近十年来转向权益证明的巅峰之作。这个升级使得持有PoS的Ethereum可以进行提款,紧随其后的是信标链在2020年11月的上线和Merge在去年9月的完成,这也标志着权益证明链正式被废弃。

2019年和2020年,Ethereum上的DeFi蓬勃发展,ETH在这两年的总锁仓价值中提供了超过一半的资金。Ethereum转向权益证明随之创造了新的赚取Ethereum收益的机会。

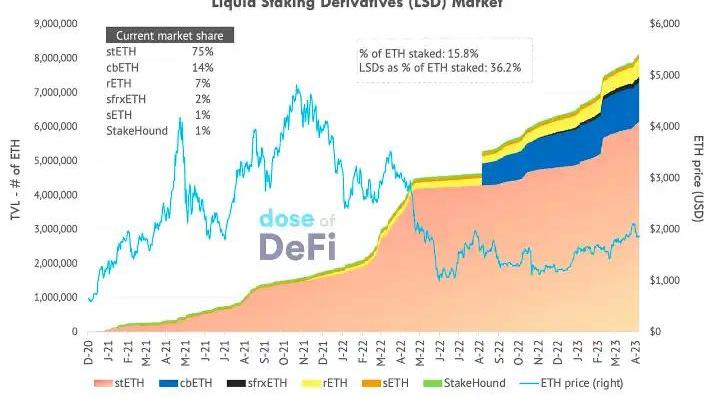

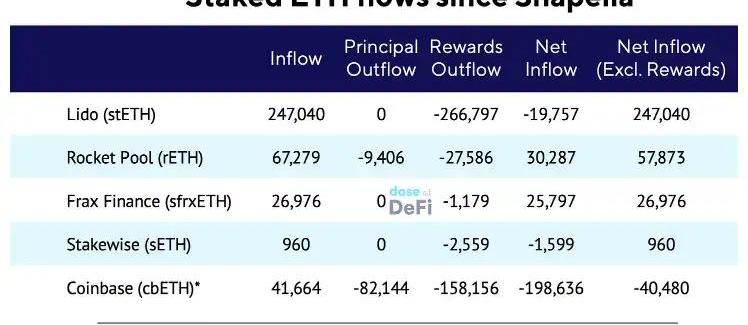

信标链推出不久之后,新的收益机会便开始显现了出来——流动性质押衍生品。Lido的stETH,Coinbase的cbETH和Rocketpool的rETH都允许持有Token直接获得Ethereum质押收益。在过去的两年中,LSD一直保持增长,其受欢迎程度现在将随着Shapella的提款功能开启而加速。

然而,这些Token仅仅是一个开始。期待已久的EigenLayer协议,可以通过测试网络在本月初启动,它使得Ethereum的重质押获得额外收益成为可能。该协议可能会显著降低在Ethereum上构建复杂应用程序的成本。它也可能开启Ethereum再质押Token的新时代,这将重新定义DeFi协议的核心资产基础。

去中心AI集成平台AiONE完成300万美元私募轮融资:5月16日消息,去中心 AI 集成平台 AiONE 宣布已完成 300 万美元私募轮融资,目前该项目已在 Binance Smart Chain 上线。AiONE 主要帮助企业、项目方将人工智能设计集成到各类业务开发流程中。AiONE 已推出原生代币 AIONE,代币效用包括用于支付基础设施使用费,通过 AI 支付智能助手进行购买,通过质押获得奖励,参与决策过程以及投资 AI 项目。AiONE 已于 2023 年第一季度从私人投资者处获得 100 万美元种子轮融资。[2023/5/16 15:06:15]

Ethereum收益的ETF化?

Ethereum质押Token时代的想法已经得到了高度关注。在上个月的MEVnomics.wtf在线峰会上,Gauntlet的创始人TarunChitra阐述了一个引人注目的愿景:

「我们必然会有一些ETF化的概念,人们会想要不同类别的ETH收益。将会有:

·最高等级的ETH收益——纯质押

·稍微有些风险但收益更高的ETH——质押加提交预言机更新

第一共和银行市值跌破10亿美元,现跌近40%:4月26日消息,美股行情显示,第一共和银行市值跌破10亿美元,股价跌破5美元,现跌近40%。[2023/4/27 14:29:10]

·更高风险的ETH收益选择——数据可用性和预言机更新

我可以想象人们会将ETH碎片化,分配给不同级别的ETH收益风险。」

这一愿景将建立在EigenLayer的ETH再质押协议被广泛采用的基础上。EigenLayer将使Ethereum验证者提供其他基础设施服务以换取额外的奖励。EigenLayer不允许这些额外奖励进行Token化,但Ethereum对于质押的ETH也没有这样做。对LSD市场的深入分析将有助于说明如何推出再质押产品,或者如Tarun所说的ETH收益ETF化。

LSD:Lido的主导地位?

当DeFi在2019年作为一个谜因和市场出现时,它有三个明确的市场领域:借贷、DEX和稳定币。LSD已经巩固了自己作为DeFi空间第四个主要市场的地位。

Osmosis将于V15升级中推出协议收入模块ProtoRev:金色财经报道,基于Cosmos的去中心化交易所Osmosis将于V15升级中推出协议收入模块ProtoRev,该模块由Cosmos生态MEV基础设施Skip Protocol合作推出,将允许Osmosis DAO捕获套利利润。[2023/3/6 12:45:29]

Lido取得了早期的领先地位,并没有后退。它吸引了数十家知名的验证者公司,然后专注于DeFi集成。它还推出了一个Curve稳定池,并向其提供LDOToken激励以建立链上流动性。在2021年和2022年初期,这种强大的链上流动性帮助stETH维持了与ETH的1:1挂钩,尽管在撤回后只能通过Lido兑换为ETH的情况下。

一旦建立了链上流动性,Lido就开始将stETH整合到借贷协议中。Aave也在2022年2月将其作为质押品加入。这导致了一种流行的递归借贷策略:以stETH作为质押,借出ETH,然后用借入的ETH购买stETH——如此反复循环。这成为了一个杠杆化的ETH质押策略,但在Terra和3AC崩溃期间的市场波动日子里,stETH从ETH脱钩。

Core Scientific希望以660万美元的面值甩卖比特大陆的优惠券:1月28日消息,已申请破产重组的比特币矿业公司Core Scientific本周提交了一项紧急动议,希望以660万美元的面值甩卖比特大陆的优惠券;大多数优惠券将于3月22日到期;仅适用于新购买的产量较低的蚂蚁S19s矿机;只能用于支付比特大陆30%的新购买费用。 (BlocksBridge)[2023/1/29 11:34:22]

LSD:剩下的最佳选择

·Coinbase的第二大LSD是cbETH,反映了它在稳定币市场中USDC的第二位置。cbETH于2022年10月推出,具有吸引Coinbase托管ETH的大量零售和机构投资者的优势。就像它的法定入口使它成为稳定币市场的主要参与者一样,对于LSD也是如此。它还收取最高费用。Coinbase最大的担忧是监管。鉴于Coinbase目前面临的强烈审查,很难想象Gensler先生会忽略一个承诺收益的Token。但监管并不是Coinbase唯一的问题。随着币安宣布进入LSD市场,交易所车道将面临更多竞争,这一点也是如此。

美股三大指数集体收涨,标普500指数涨1.16%:金色财经报道,美股三大指数集体收涨,标普500指数涨1.16%,道指涨1.13%,纳指涨0.9%。[2022/10/19 17:31:33]

·RocketPool是主要LSD中最分散的。它也是最古老的,起源可以追溯到2016年。重要的是,成为Rocketpool节点运营商是无需许可的。随着上周发布的Atlas升级,节点运营商只需要8个ETH即可加入协议,使他们参与协议的风险增加。

·Frax于去年11月推出其LSD。它相当集中,但打算在未来转向类似RocketPool的模式。Frax通过有效的流动性挖掘策略以及将其整合到其FraxLend产品中开拓了市场份额。

除此之外,至少有六个更小的LSD试图在不断增长的市场中打出一片天。我们很难为普通的LSD找到新颖的思路,但EigenLayer和ETH再质押将会收获赢得市场份额的机会。

EigenLayer:ETH收益的下一次迭代

EigenLayer由华盛顿大学的教授、UW区块链实验室主任SreeramKannan创立。在过去几个月中,EigenLayer已被Vitalik和其他核心Ethereum开发人员引用为解决Ethereum最棘手问题的解决方案。此外,该公司刚刚宣布进行了5,000万美元的A轮融资,由区块链资本领投。

斯坦福大学的学生BridgetHarris很好地解释了再质押的优势:

「通常情况下,开发者需要在在Ethereum之外进行创新,或者基于EVM进行构建,但必须遵守上述约束条件之间进行选择,这些项目需要积极验证服务才能实现适当的验证。然而,建立AVS会带来重大的限制。」

「EigenLayer提出了一种解决这些问题的方案,即通过再质押和自由市场治理,将Ethereum验证者集所提供的安全性应用于这些模块上,以实现集成的安全性。

与其启动一个网络,EigenLayer将招募Ethereum验证者来运行特定应用程序的其他服务。关键是利用验证者背后质押的ETH,以确保它们执行获得奖励的任务。要参与其中,验证者必须将其ETH质押撤回地址分配给EigenLayer。这将使得如果验证者不按照它同意的特定条件行事,其ETH可能会被削减。

通过这种模式,EigenLayer可以作为「Ethereum的分段网络」,在实施核心协议之前测试新功能。它还可以使验证者达成共识,实现MEV平滑,或者通过削减试图获得超过其公平份额的任何验证者来重新分配MEV利润。

最终,EigenLayer的核心目标是激励ETH持有者寻求更高的收益。

再质押LSD

在其白皮书中,EigenLayer明确表示,它并未将LSD确定为核心协议。

但我们可以看到未来的趋势,创造基于ETH再质押收益的Token化版本将变得更加困难。LSD都打包了来自Ethereum协议奖励的相同基础收益,尽管它们还引入了运行MEV-boost的额外回报。EigenLayer构想了数百种不同的ETH验证者收益机会。使它们可以互换的确实会是一个挑战。

我们相信,流动性再质押衍生品将采取与当前LSD相同的形式。EigenLayer旨在接受LSDToken本身,因此投资者可以在EigenLayer中质押stETH或cbETH,然后委托给运行更高回报服务的验证者。这是与现有系统和验证者集成的好方法,但无法提供足够的互换性和流动性以与DeFi进行交互,需要新的Token来捕捉额外的回报。

对于有志于开发流动性再质押衍生品的人来说,最重要的是围绕Ethereum应用程序急需的核心服务进行构建:一个既安全又能够提供高收益的服务。在此之后,重点应该放在LSD市场最初的形成方式上。这个简单的公式如下:

步骤1.招募多个顶级质押公司作为可信验证者。

步骤2.推出一个可以捕捉收益并通过Curve或Balancer建立链上流动性的Token。

步骤3.确保Token被主要借贷平台接受作为质押品。

这可能看起来并不复杂,但随着对带有收益的Token越来越敌视的监管环境,这个方案可能会变得复杂。

标签:ETHREUMETHEethereumETHFIN价格Ethereum Gas LimitPepeTheGroveMagic Ethereum Money

作者|哈希派分析团队数据:灰度增持3594枚LTC和1.43万枚LINK:据欧科云链OKLink数据显示,截至美东时间5月17日.

1900/1/1 0:00:00Web3行业正往何处去?36氪获悉,前腾讯区块链业务负责人蔡弋戈,于今年年初从腾讯离开后,创立web3钱包PunkCode。过去,在区块链应用层面,腾讯是互联网大厂中的佼佼者.

1900/1/1 0:00:00据Coindesk8月4日报道,新韩银行旗下的新韩金融投资将很快通过区块链技术提供P2P股票借贷业务.

1900/1/1 0:00:00据Coindesk8月2日报道,区块链分析公司Elliptic与麻省理工学院合作,发布了一个与非法活动相关的比特币交易公共数据集.

1900/1/1 0:00:00一、过去一周行业发生重要事件1.产业比特币技术初创公司Lightning?Labs发布Litd节点管理工具更新比特币技术初创公司Lightning?Labs的团队是比特币快速且可扩展的闪电网络的.

1900/1/1 0:00:002019年,平台币已经成为了交易所竞争的重要赛场。平台币上涨靠什么?让平台币通缩,让市场流通量减少似乎成为了越来越多交易所的共识。回购销毁和锁仓就自然成为了各大平台实现平台币增值的两大法宝.

1900/1/1 0:00:00