4月份上海升级的完成使得质押的ETH可赎回,进而使LSD赛道变的完整起来。

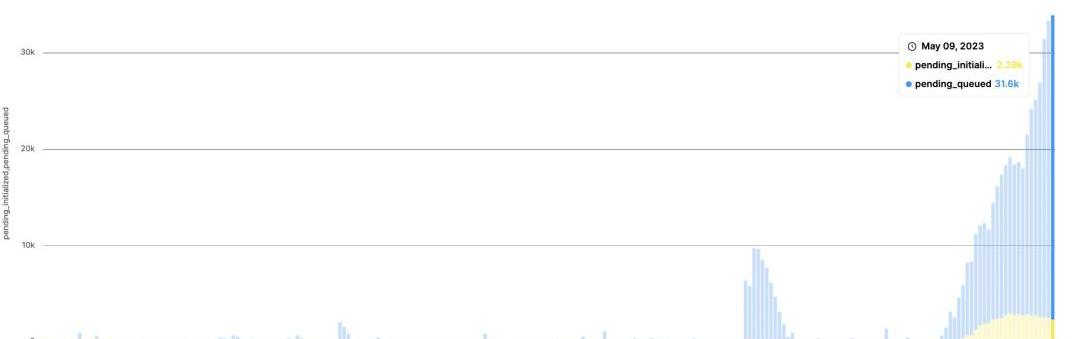

据21Shares研究分析师TomWan发推分析,以太坊信标链上的待定验证者数量已达到3.345万,创下历史新高,表明大量用户试图参与质押。同时,ETH质押存款已超过提款,净质押余额约43.5万枚ETH,质押收益也创下新高,达到8%。

在上海升级后近一个月以来,以太坊质押提款中的70%来自Kraken、Coinbase、Binance等CEX,并且其中有部分流入Lido,SSV等LSD协议当中。

虽然,LSD相关概念的Token价格因为利好减弱而有所回落,但LSD赛道作为23年甚至下个牛市的主要叙事之一,以太坊质押规模为331亿美金,DeFi市场总锁仓量900亿美金,质押市场规模为DeFi市场的36.7%,LSD赛道值得长期关注。

LSDFi?,作为LSD的基础上衍生出来的产品,随着LSD赛道的逐步完善以及市场规模的扩大,LSDFi也将逐渐进入大家的视野。

目前LSDFi作为非常新的概念,没有像LSD那样经过市场检验,项目参差不齐,文中提到的项目只是为了方便大家了解相关赛道接下来的可能发展方向及应用。今天,我们来简单了解下LSDFi相关知识。本文只作为相关知识科普,不做投资建议。

Acala将进行aUSD将以1:1的比例转换为aSEED的投票:金色财经报道,波卡生态DeFi协议Acala称,aUSD将以1:1的比例转换为aSEED,包括账户余额和流动资金池等所有途径。这意味着目前的aUSD持有者将持有aSEED,而aUSD的LP将被转换为aSEED的LP。在aUSD转换为aSEED之前,设置Honzon风险参数,停止造币,清算等。

aUSD转换预计将在7月20日(具体区块待定)进行,前提是社区投票通过并执行链上变更。从这一天开始,aUSD将成为aSEED。[2023/6/27 22:02:39]

?01?

什么是LSD?

要理解LSDFi,我们要先了解下LSD相关知识。

LiquidStakingDerivatives,简称LSD,即流动性质押衍生品。用户通过联合质押方式质押Token换取凭证,LSD代表了持有者的质押资产,持有LSD不仅可以享受质押Token的好处,同时也能够参与衍生品交换。

这里以ETH为例,简单理解,用户拥有ETH资产,而ETH本身由于其PoS机制的原因,按4%左右的比例每年进行增发,用户可以将自己的ETH资产质押,来获得这部分增发的费用。在质押ETH后,会按1:1的比例给你一个新的凭证,而这个凭证的价值和你所质押ETH的价值相差不大,并且可以随意进行流通。

LSD的引入,不仅增强了以太坊网络的安全性和稳定性,同时保持了资产的灵活性。

简单了解下目前主流的几个LSD赛道的项目特点:

Gary Gensler曾于任教麻省理工期间将其学生撰写的BNB报告发给CZ:6月8日消息,Manta Network 联合创始人兼首席运营官 Kenny 在社交媒体上发文表示,其曾在 Gary Gensler 于麻省理工学院斯隆管理学院加密金融与区块链实验室任教时担任助教职务,作为 Gensler 班上的学生,Gary Gensler 曾将他写的关于 BNB 的报告发给 CZ 看,并激励 Kenny 更多地参与加密,Kenny 也曾于担任助教期间和 Gensler 深入交流和探讨加密项目。

Kenny 表示,如今看到 Gensler 对 Binance 和 CZ 的诉讼是一个不幸的结果,就像看到父母争吵一样,希望不管这件事情的结果如何,都能够充分考虑到那些智者为改变世界而在这个领域付出的辛勤努力。[2023/6/8 21:23:53]

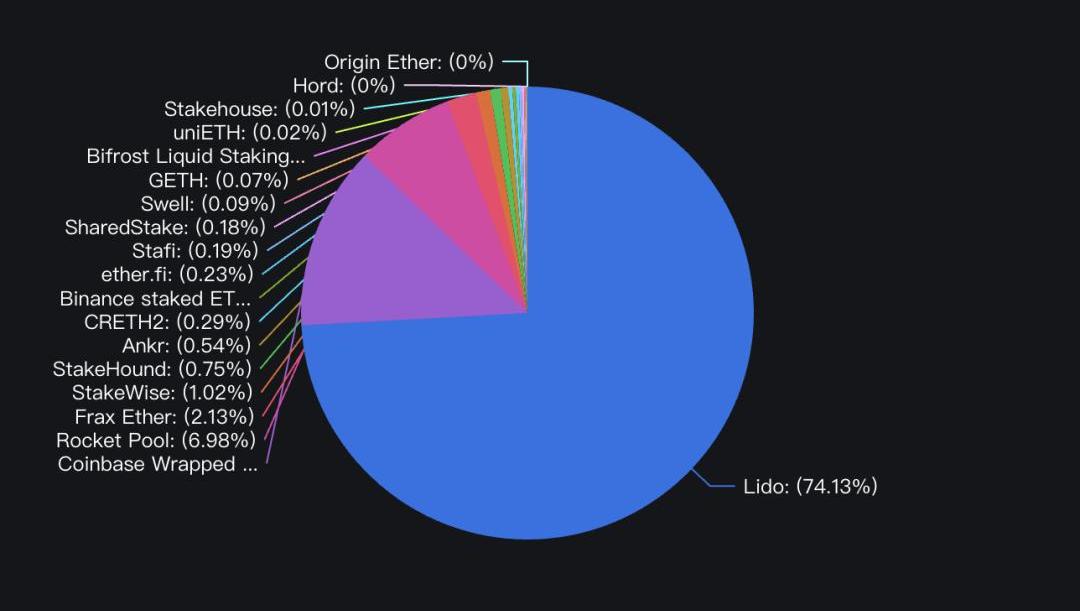

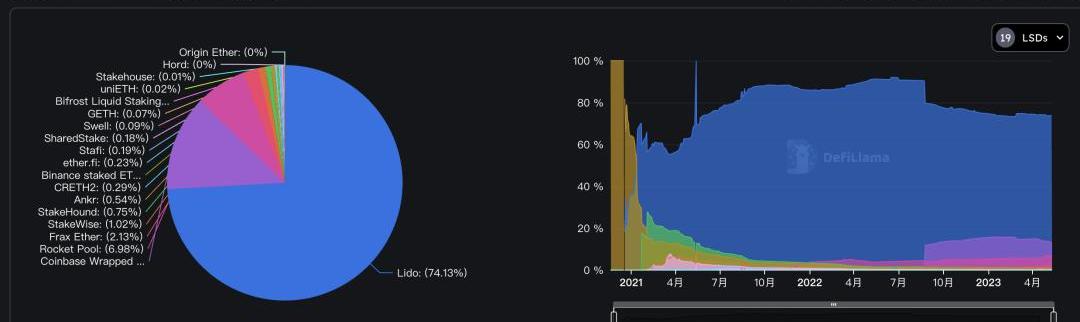

LSD赛道各项目市场份额:defillama

Lido:使用去中心化的验证器网络,确保网络的安全性和去中心化。Lido占ETHLSD市场份额的70%以上,其stETH也是目前最流行的流动性质押Token,stETH也被广泛接受作为抵押品;

CoinbaseStaking:凭借Coinbase在加密世界的影响力使其在LSD赛道也占有不小的份额,对用户友好的界面和其Coinbase产品的无缝集成,提供比其他质押协议更大的流动性和灵活性;

RocketPool:采用去中心化的节点网络,允许任何节点运营商参与网络验证。任何人都可以通过抵押16ETH和价值1.6ETH的RPL成为节点;

FraxEther:FraxFinance拥有2000万枚veCRV,通过贿选控制Convex来调节Curve流动性池,使其质押收益率高于其他LSD;

CryptoQuant:Binance过去两年收入增长10倍,2022年收入约120亿美元:1月10日消息,据CryptoQuant发布数据显示,Binance在过去两年间收入增长10倍,2022年实现收入约120亿美元;OKX的收入在过去两年中实现了4倍的增长,平台在2022年销毁或回购的OKB价值约为9.48亿美元。[2023/1/10 11:04:19]

Ankr:提供多种区块链服务和产品,如节点部署、开发者工具等,用户可以一站式地享受区块链技术的便利;

SSV:作为底层协议,通过自身的规模效应为Lido这些质押服务商节省节点运维成本。

从上面我们可以看出,第一代LSD项目,解决的问题主要是降低质押门槛,释放流动性,提高网络安全性,运营去中心化,节点搭建等方向进行改进,这些方案的共同目标是解决以太坊质押所面临的痛点问题,而获取的利润,主要来自于以太坊的增发。

?02?

什么是LSDFi??目前有哪些项目试水

LSDFi=LSD+DeFi,即基于LSD的DeFi产品,LSDFi的目的是提升LSD的资本效率,通过层层套娃来实现更高收益。我们来简单盘点下目前市面上存在的LSDFi项目以及未来可能存在的方向,便于我们理解相关概念。

LSDFi的发展方向(注意下面一些项目还处于早期阶段,我们只做学习,不做为投资标准,下面的一些赛道项目业务有些重合的,便于大家理解,将其进行分类):

1、交易方向,增加LSD流动性

LSD聚合交易:目前,由于LSDToken的市场份额以及流动性的不同,导致使用场景其实并不高,例如xxETH之间的兑换,以及像Curve这样聚合交易,增加LSD流动性的同时,占领LSD资产流动性的市场份额。

MakerDAO社区拒绝CoinShares投资高达5亿美元债券的提议:金色财经报道,去中心化借贷协议MakerDAO社区拒绝了一项提议,即使用高达5亿美元的稳定币USDC与加密货币投资公司CoinShares一起投资债券。CoinShares曾提议管理1亿至5亿美元的USDC,并将这些资金积极投资于公司债务证券和政府支持债券的投资组合,旨在赚取与有担保隔夜融资利率(SOFR)相匹配的收益率,SOFR目前为3.8%,大约72%的选票反对该提案。[2022/11/29 21:08:15]

LSDxFinance:LSDxFinance的目标是在LSD资产细分市场成为像Curve这样具有高壁垒的DEX,有效地占领LSD资产流动性的市场份额。

保证金兑换:使用xxETH做为保证金参与衍生品,期权兑换。

PendleFinance:将xxETH的利息和本金进行拆分并进行Token化,并将这些Token用于交换,投资者可以交换LSD资产的未来收益,增加市场流动性。

2、高APY吸引

流动性挖矿:支持xxETH参与流动性区块生产,xxETH的再质押

YearnFinance:基于一篮子xxETH发行yETH用于DeFi活动,在分散风险的同时提升收益率;

EigenLayer:提供多种质押方式:LSD质押,xxETH质押到EigenLayer上;LSDLP质押,比如Curve的stETH-ETHLPToken再次质押到EigenLayer;

通过贿选等方式增加质押收益:项目方对头部DeFi项目拥有一定控制权,通过调节池子奖励来鼓励参与质押

Across Protocol:ACX代币将在Balancer上建立流动性池:11月28日,据官方推特,跨链桥Across Protocol表示,已批准在Balancer上建立ACX初始流动性的提案,将在ACX代币正式流通后在Balancer上建立初始流动性池。此外,上线流动性池后,用户还将可以通过添加流动性获得额外的ACX奖励,未来还可能会申请Balancer和Aura奖励。[2022/11/28 21:07:36]

AuraFinance:Aura通过影响BAL奖励分配权重来影响LSDLP相关池子的奖励,从而提高质押收益,;

FraxFinance:推出frxETH,通过调节Curve平台的资金池排放量来增加frxETH组LP获得的手续费收益和再质押收益。

协议分红:类似流动性挖矿中的质押分红。

unshETH:通过激励的动态分配提高验证者去中心化程度的协议,给市场份额低的LSD更高的奖励,从而推动以太坊质押赛道整体的去中心化;

3、提高资金利用率

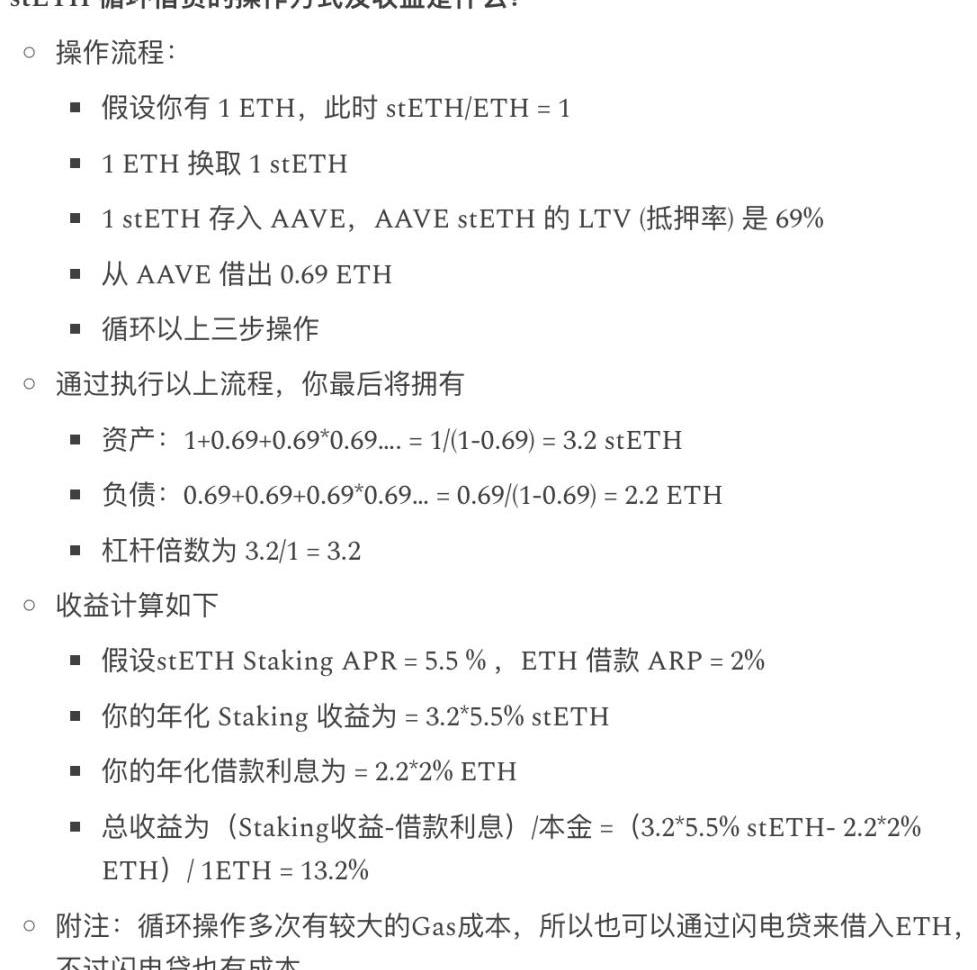

杠杆:支持xxETH高倍杠杆,用于交换套利。

GearboxProtoco:支持xxETH的杠杆借代,杠杆借代中,xxETH和债务必须为同一种资产,在Gearbox借出的资产只能在账户中使用,且只能与受支持的白名单协议进行交互,防止用户提款跑路。类似CEX中,高倍杠杆借代后,资产只能在平台内使用,无法提出;循环代,进行多次抵押借代,放大资金效率。

AAVE:支持stETH循环贷,实现多倍杠杆借代,提高资金利用率;

AAVE循环贷流程

4、资产发行

发行锚定于一篮子xxETH的新资产,进行各种DeFi活动,增加LSD流动性

MakerDAO:基于一篮子xxETH发行ETHD,ETHD可作为抵押品借出DAI,DAI可用于其他DeFi活动;

LybraFinance:抵押xxETH铸造生息稳定币eUSD,eUSD持有者可以通过DEFI活动获得更多的利润。

通过上面,我们可以看出,所有LSDFi产品的目标都是推动以太坊质押资本效率的提升,主要从提高质押收益,增加LSD流动性等方面进行入手。

LSD项目的收益,主要来自于以太坊的增发,而LSDFi多出来的收益,主要通过DeFi套娃撬动杠杆,项目方补贴,贿选等方式来实现。

LSDFi目前存在哪些问题?

-?合约风险,一般越复杂,合约越容易出问题;

-?市场大幅波动时,各种DEFI套娃容易遭到清算;

-?赛道处于早期,新项目容易失败。

?03?

LSDFi赛道是否值得长期关注?

LSDFi值得长期关注吗?我们先来看下上海升级后的质押数据表现:

自4月13日上海升级以来,除了上海升级完前几天净流出严重一些,往后几天甚至出现质押数超过提取数。目前,ETH质押存款已超过提款,净质押余额约43.5万枚ETH。

上海升级以来,以太坊净提取数:token.unlocks

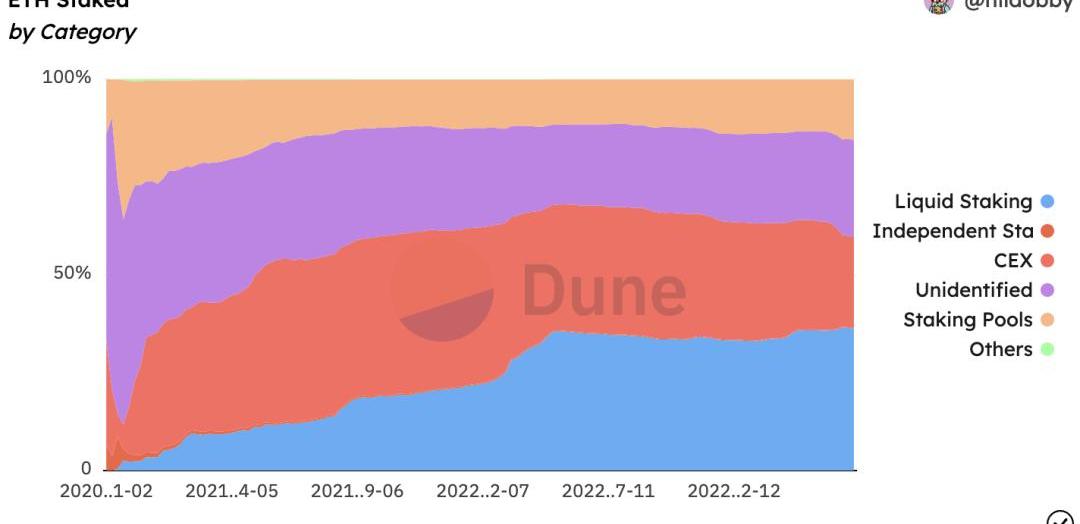

上海升级后,中心化质押的锁仓量下降,而去中心化质押协议的锁仓量反而上升。

以太坊质押变化:dune

特别是Lido、RocketPool和FraxLSD等协议质押量上升,4月13日,共有约773万枚以太坊锁定在LSD协议中,而到了5月11日,则增加到了873万枚ETH,价值159亿美元。主要是因为这些LSD允许用户利用其基于以太坊的衍生产品参与一系列的DeFi交易和借代应用程序。

Lido等协议质押市场的变化:Defillama

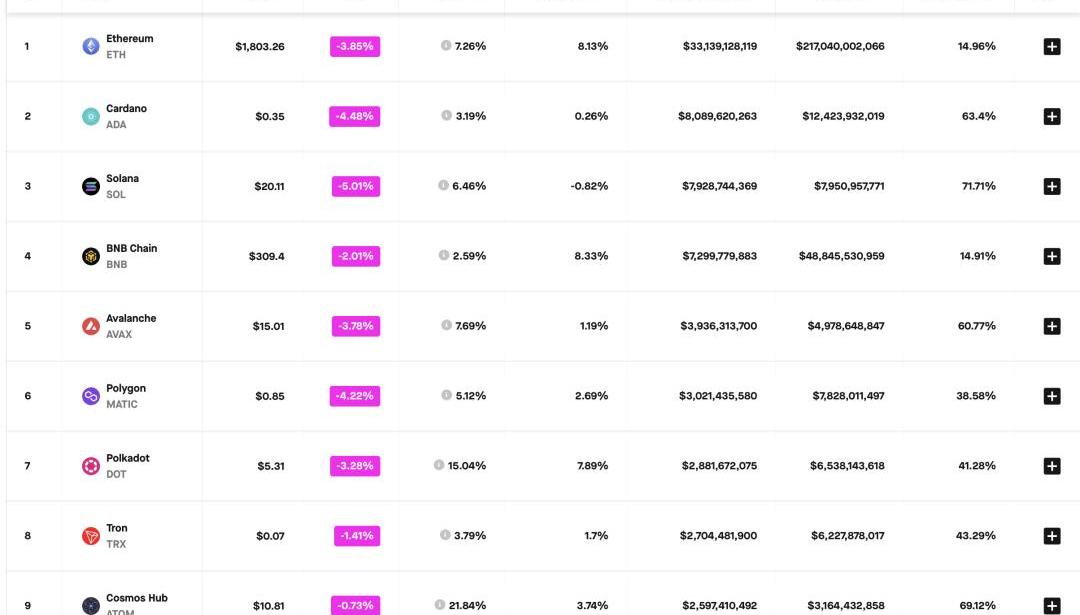

目前,以太坊质押总量为1800万枚,价值331亿美金,质押率为14.96%。相较于其他公链动辄百分之五六十的量来说,还有很大的提升空间。当然与以太坊更加去中心化也有很大关系。

头部项目的质押率:StakingReward

以太坊质押规模为331亿美金,defillama数据显示,DeFi市场总锁仓量900亿美金,质押市场规模为DeFi市场的36.7%。可以说,质押已被证明是赚取被动收入的可行方式,随着牛市的到来,以太坊质押作为优质的生息资产,稳定的年化率必将吸引更多稳健型投资者。

而且以太坊的价格也会增加,将LSD作为千亿级别的市场规模来看待,一点不为过。上波牛市,DeFi作为重要推手之一,而在接下来,LSD赛道也必将成为下个牛市主要叙事之一。

随着质押市场规模的扩大,基础土壤搭建好后,LSDFi的出现,部分人为了追求更高收益也将成为必然情况。

?04?

小结

整体来看,加密货币最难的行情已经过去,随和行业的发展,有了LSD这样的优质土壤,相信会有更多的LSDFi?创新项目冒出头来。

引言我认为区块链很难称为一个“技术”。它更像是一个领域,包罗万象。或者形而上地说,区块链更像一个有机体,融合了各种不同的理论技术.

1900/1/1 0:00:00据Newsbtc7月29日报道,澳大利亚政府希望禁止现金支付超过10,000澳元(约合6900美元)的商品和服务.

1900/1/1 0:00:005月13日21时,LKVenture将联合MarsBit举办TwitterSpace活动,主题:「BRC-20及BTC生态的下一步」.

1900/1/1 0:00:00QKL123区块链排行榜包括区块链项目、交易平台、区块链媒体、区块链公众号、区块链矿池、区块链矿机、Staking项目、ETHDapp、EOSDapp、区块链钱包十大榜单.

1900/1/1 0:00:00昨天,以太坊迎来了它的四周岁生日! 2015年7月30日,世界上第一个通用区块链平台——以太坊诞生了.

1900/1/1 0:00:00注:原文来自Kakarot团队成员EliasTazartes发布文章,MarsBit整理编译。TL;DR:Kakarot是第3类zkEVM,构建在CairoVM之上.

1900/1/1 0:00:00