上个季度,我发布了第一个加密货币资产的流动性排名系统,将每种资产的流动性排名与其市值进行比较,并调查哪种代币的市值从流动性的角度来看最具误导性。流动性可以说从来没有像现在这样在加密货币中处于有利地位,美元支付轨道被关闭,做市商从交易所撤走订单。随着市场深度处于10个月的低点,价格波动已经回升,因此投资者必须准确评估每一种资产的流动性,以了解预期的短期波动程度。在这篇文章中,我将提供流动性排名模型的更新,在这个过程中强调上一季度的一切大的变动。

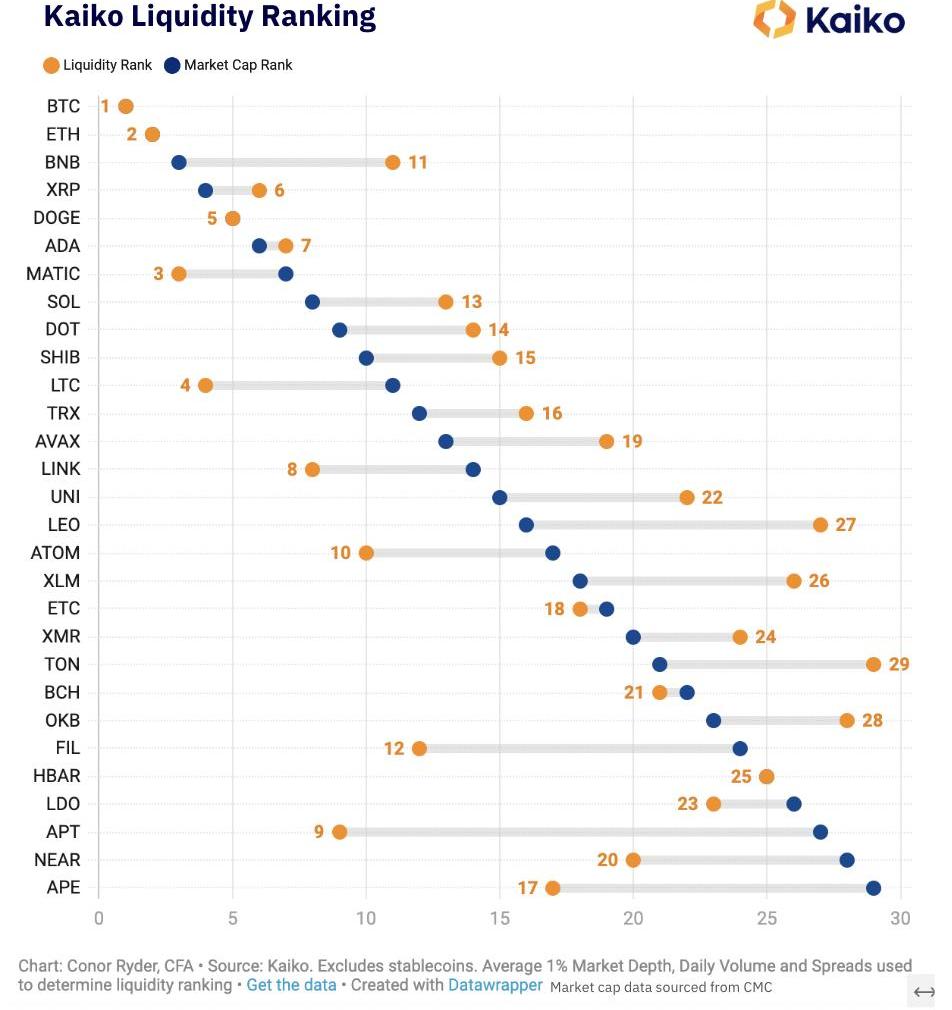

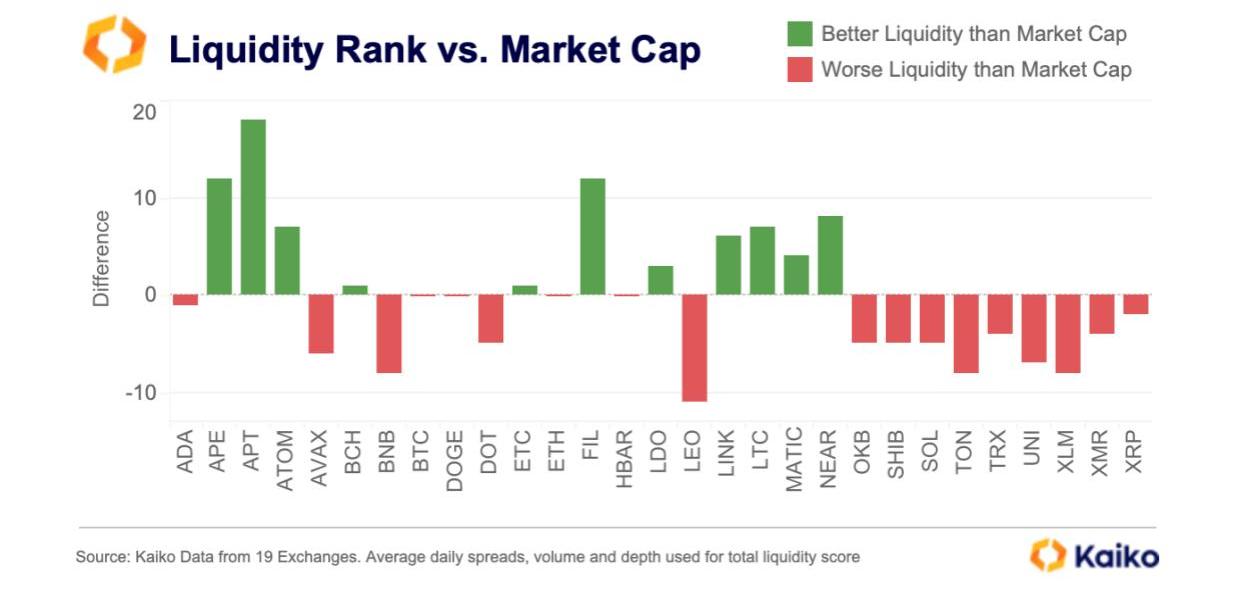

像往常一样,在深入研究每个流动性指标之前,下面的图表提供了每个资产的流动性排名与其市值排名的总体情况。如果一个代币的流动性排名在中心的右边,那么相对于市值来说,它的流动性排名更差,反之亦然。

数据

29种代币按市值进行排名,不包括稳定币和包起来的代币。对于交易量和市场深度,数据被汇总到11个流动性最强的中心化交易所的所有活跃的美元、BUSD、USDT和USDC计价对中。这包括了大部分的市场活动。

Cardano创始人:rollups部署正在迅速推进,Midnight将成为首个采用项目:7月23日消息,Cardano创始人Charles Hoskinson提供了关于该网络rollups部署的更新。一位推特用户指出,Hoskinson今年在YouTube视频中两次谈到了rollups,并进一步询问他具体指的是哪个项目。对此,Hoskinson谈到了需要rollups的侧链项目。他补充说,团队正在执行一个非常积极的时间表,Midnight将成为第一个用户。

去年,Cardano开发公司Input Output Global推出了隐私区块链Midnight,它将作为Cardano区块链的侧链运行。Midnight将利用零知识证明以及私有和公共计算的结合,提供一个无需信任的生态系统,在合规的同时保护敏感的个人和商业数据。用例可能包括财务工作流、医疗保健数据和供应链操作等。

据悉,在4月份的一次AMA活动上,Hoskinson暗示将在Cardano上发布ZK-rollups,并补充说一个“美好的计划”正在准备中。[2023/7/24 15:54:00]

对于点差,只使用了Binance的数据,它是在最广泛的市场中流动性最好的交易所。这是由于在采取平均价差时,异常值可能导致的问题。例如,只要有一个不流动的市场就会导致平均价差暴涨,这就不能反映出代币的真实流动性。

币安将上线MAV 1-20倍U本位永续合约:6月28日消息,据官方公告,币安将于2023年06月29日20:00上线MAV 1-20倍U本位永续合约。[2023/6/28 22:05:49]

作为最后的说明,这个流动性分析仍处于早期迭代阶段,我们愿意接受反馈。以下三个标准被用来得出每个代币的流动性排名:

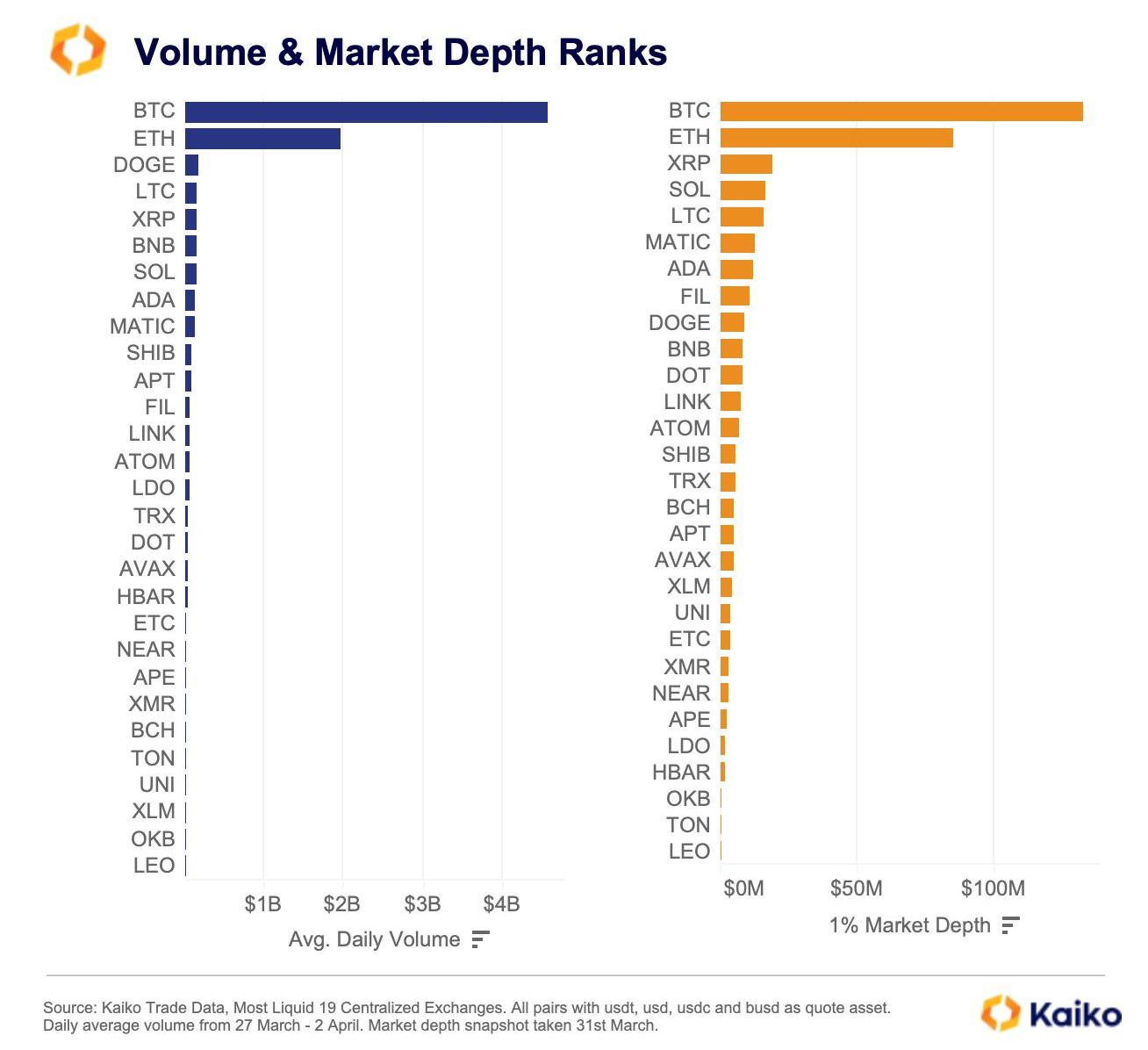

1)流量

交易量与订单簿的流动性措施密切相关,如市场深度和价差。具有较高交易量的代币通常具有较深的订单簿,这使得交易者能够在对价格影响有限的情况下交易资产。但是,在加密货币市场上,这种关联性可能存在差异。例如,清洗交易或其他类型的市场操纵可以使一个代币在没有深度订单的情况下显得非常有流动性,这意味着仅靠交易量不足以完全评估流动性。

本季度销量突出的代币是:

·?DOGE的交易量在2023年开始时有所回升,并在几个较大上限的代币面前排名第三,令人印象深刻。

·?LTC的交易量也令人印象深刻,尽管其市值排名为11,但如果不包括稳定币,则排名第四。对LTC交易量的提醒是,今年早些时候,我在Bitforex上发现了一些LTC清洗交易的例子,因此仅凭交易量数字不足以得出LTC流动性特别强的结论。

Blofin创始人:Signature Bank资产负债表十分健康,部分削减加密存款是为接受更多元化客户:12月9日消息,此前据CoinDesk报道,美国SignatureBank宣布将减少多达100亿美元的加密货币存款。Signature Bank首席执行官Joe DePaolo表示,截至2022年9月,在该银行1030亿美元的总存款中,约23.5%来自加密行业,但鉴于该领域最近的问题,Signature最终决定将此数额减少到15%以下。而近期Blofin创始人Matt和Signature Bank确认后表示,后者资产负债表仍十分健康。之所以有上述表态是因为监管机构担心其加密存款总量过大以及和大客户过于集中,Signature Bank希望部分削减以接受更多元化的客户。[2022/12/9 21:33:14]

·?与一些市值规模相似的竞争对手相比,DOT在2023年第一季度的交易量明显偏低。DOT在交易量方面排名第17位。

元宇宙平台Roblox Q3亏损近3亿美元,同比扩大超3倍:金色财经报道,元宇宙平台Roblox公布第三季度财报,其第三季度亏损2.978亿美元,相比去年同期7400万美元的亏损,扩大超3倍。收入方面,Roblox第三季度营业收入同比增长2%至5.177亿美元,去年同期增长幅度为102%。

此外,第三季度预售服务收入(Bookings)为7.017亿美元,同比增长10%,而去年同期Bookings同比增长28%。截至三季度末,Roblox平均日活用户(DAU)为5880万,同比增长24%,去年同期增长31%;平均每DAU的Bookings为11.94美元,较去年同期的13.49美元下降11%。(华尔街见闻)[2022/11/10 12:43:29]

2)市场深度

市场深度考虑的是未结订单的总体水平和广度,由中间价两侧不同价格水平的买单和卖单数量计算得出。在本分析中,采取1%的市场深度。

上个季度我使用了2%的深度,然而当我对市场深度指标进行深入挖掘时,我发现有证据表明一些交易所/代号在故意玩弄2%的深度数字,夸大该水平的订单水平,可能是因为大型排名网站开始列出2%的深度栏。我发现?1%是一个更准确的深度代表,不规则的情况少得多。

如果市场深度对某一特定的代币来说是“深度”的,这意味着无论是买入还是卖出,都有足够的未结订单量,这最终使得以反映其内在价值的价格交换资产变得更加容易。一个市场的深度越弱,较大的市场订单就越容易推动价格。

美国SEC主席:大多数加密代币都是证券,法律很明确:金色财经报道,美国证券交易委员会(SEC)主席Gary Gensler近日在接受采访时,回答了关于谁应该监管加密行业的问题。他说:“我们是监督这项基本交易的机构。当一群企业家从公众那里筹集资金并且公众期望获利时,他们需要披露——全面、公平和真实的披露,这就是我们资本市场的核心交易。”

他还强调,法律在这方面是明确的。相信根据事实和情况,这些加密代币大多是证券。(Bitcoin.com)[2022/10/5 18:39:53]

上述市场深度突出的代币是:

·?自上一季度以来,SOL的深度相对于其他代币有所提高。在我们上次的排名中,SOL在市场深度方面排名第9.本月,SOL排在第4位,令人印象深刻。

·?考虑到BNB是流动性最强的交易所的原生代币,BNB的深度又出乎意料的低,尽管它是第三大非稳定币代币,但仍然排在第十位。

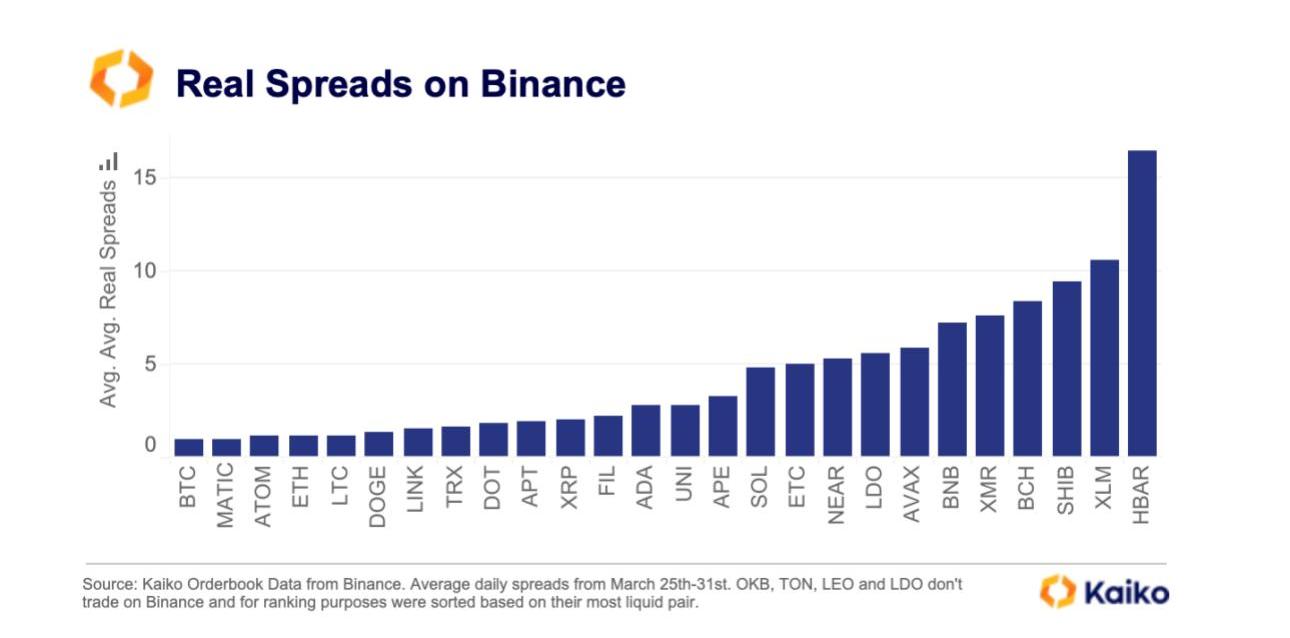

3)价差

在传统金融中,买卖价差是评估市场流动性时最常使用的指标。价差的计算方法是在某一时刻对某一资产的订单簿的最佳出价和最佳要价之间的差额。加密货币市场的价差更加分散,因为每个交易所对流动性提供者提供不同的激励措施,这影响了提供的价差。因此,我将Binance作为整体市场价差的晴雨表。本月,Binance的市场结构发生了重大变化,除TUSD外,所有BTC货币对都取消了零费用,我们最近曾详细介绍过这一点。

通常情况下,价差越小,市场的流动性越强。较大的价差表明一项资产的流动性较弱,以稳定的价格交换该资产将更加困难,因此从投资的角度评估一项资产的整体流动性时,它是一个重要的衡量标准。

尽管Binance取消了费用并导致点差的变化,但只有BTC受到影响,甚至在变化之前就已经排名第一。

从利差的角度来看,最突出的代币是:

·?从流动性的角度来看,MATIC再次给人留下深刻印象,其利差排名从上一季度的第四位上升到第二位。

·?BNB再次令人失望,在其自己的交易所中的利差排名为令人沮丧的第21位。

·?SOL的价差也令人失望,尽管按市值计算它是第八大非稳定代币,但仍排在第16位。

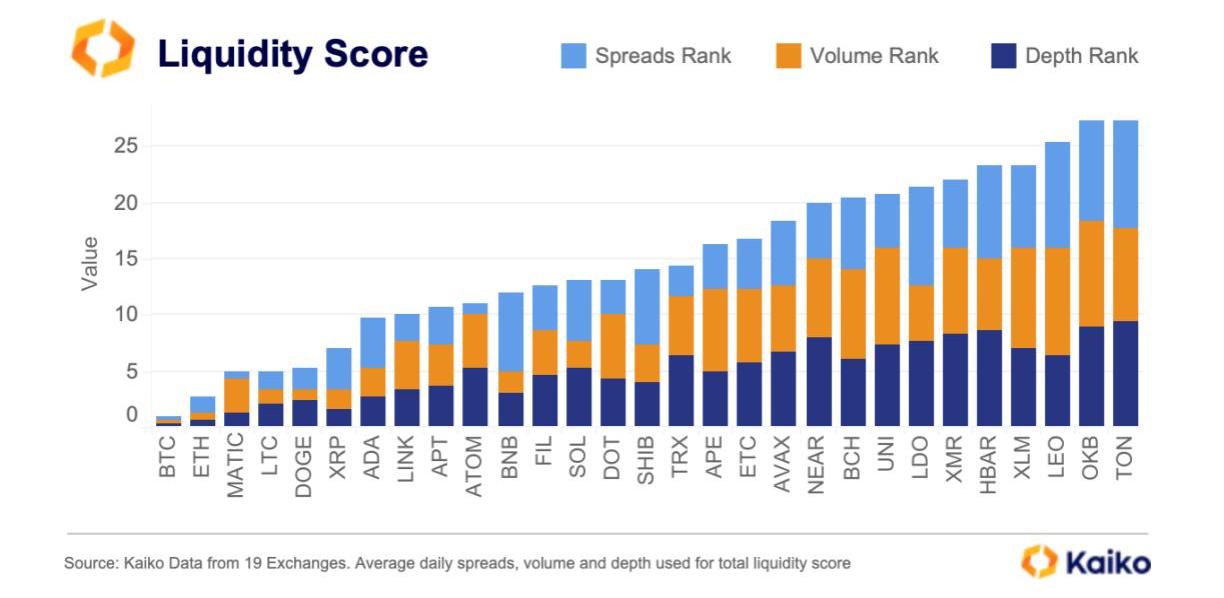

总流动性得分

将流动性的三个指标结合起来,得到三个指标的平均值,我们就可以得到每项资产的流动性分数。一个指标对其得分的贡献越小,其流动性越好。结果如下:

例如,XRP在交易量和深度方面的得分都很高,但由于价差排名较高而受到影响。ATOM在交易量和深度方面表现一般,但因其在价差方面排名第三。

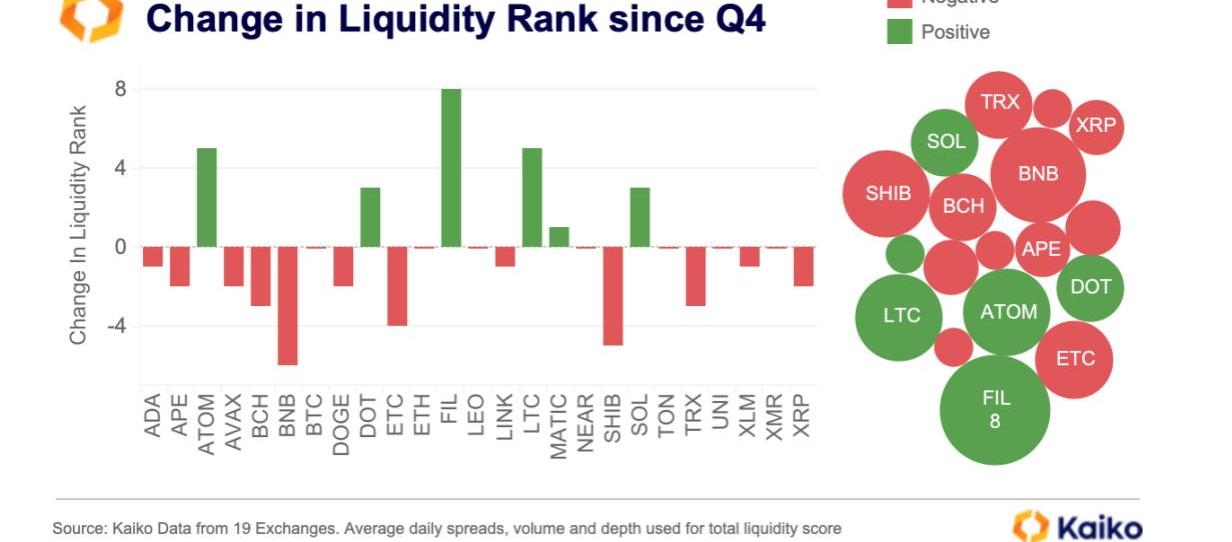

最大的移动者

由于这是流动性排名的第一次更新,我们在两个方向都有一些移动者。

恶化的流动性:

·?BNB的流动性可以说是这次流动性排名的最大收获。从流动性的角度来看,这个流动性最强的交易所的原生代币是最容易被误导的代币之一,它的价差排名很差,深度排名也很差。自上个季度以来,它的排名已经下降了6位。

·?TRX的流动性排名下降了3位,因为JustinSun受到了监管机构的抨击,USDT本季度又被剥夺了。

恶化的流动性:

·?BNB的流动性可以说是这次流动性排名的最大收获。从流动性的角度来看,这个流动性最强的交易所的原生代币是最容易被误导的代币之一,它的价差排名很差,深度排名也很差。自上个季度以来,它的排名已经下降了6位。

·?TRX的流动性排名下降了3位,因为JustinSun受到了监管机构的抨击,USDT本季度又被剥夺了。

流动性排名与市值

现在,把这一切联系起来,我们就可以看到我在这篇文章中包括的第一个图表,比较每种资产的流动性排名和它的市值排名。下面的图表以另一种方式将其可视化,显示了这两个排名之间的差异。

显著的异常值:

·?APT的流动性远远超过其市值,这意味着相对于其规模而言,它是流动性最强的代币之一,因此应该从较小的波动中受益。

·?LEO和BNB引起了人们对交易所代币的更多关注,相对于它们的流动性,它们的市值远远超过了它们的流动性——这与FTT的情况类似,FTT的流动性不足在FTX的崩溃中起到作用。

收获

正如我上个季度所说,简单地假设一个代币的流动性和它的市值一样,是懒惰和疏忽的。这个流动性排名向我们展示了一些主要的异常值,即代币的流动性可能远远低于其规模所暗示的,在某些情况下,对于其规模来说,其流动性是令人惊讶的。虽然不是完全万无一失,正如Bitforex上潜在的LTC和FIL清洗交易所证明的那样,这个流动性排名是对加密货币资产进行急需的强大流动性分析的第一步。随着流动性的需求比以往任何时候都要大,流动性指标对投资者来说只会变得更加相关。诸如DOT、BNB和LEO这样的异常值凸显了投资者需要仔细考虑他们所持股票的流动性,作为投资过程和持续风险管理的一部分。

最近看了个蛮有趣的LLVMIR+SolanaVM做的de-Sequencer模块化方案,简单来说:1.如果把Eigenlayer比作给各条链做租借弹性节点,Celestia做的是多链插拔槽.

1900/1/1 0:00:00在传统的区块链中,用户要运行同步链上所有数据的完整节点,以验证链上由区块头承诺的所有数据确实被发布。这不会随着区块大小的增加而扩展,因为用户会需要越来越多的带宽资源.

1900/1/1 0:00:00UniswapV3与TraderJoeAMM模型的比较UniswapV3的集中流动性和TraderJoe的流动性账簿模型是为提高DeFi领域流动性效率而设计的协议级升级.

1900/1/1 0:00:00原文来源|BanklessDAO原文编译|白泽研究院加密行业有很多趋势;了解你的方位并不容易。为了帮助我们定位,我在Twitter上联系到一些我最喜欢的有影响力的人,并问他们以下问题:2023年.

1900/1/1 0:00:004月20日,Helium宣布已正式完成向Solana网络的迁移,然而社区反应却是一片唏嘘。Helium的历史可追溯至2013年,仅比比特币诞生晚几年,而在成立最初的几年,Helium可以说是一个.

1900/1/1 0:00:00近来,山寨币中不乏有亮眼价格表现的项目。比如,XENCrypto近一周以来稳步上涨。而与之同步上涨的不仅仅是?XEN,其生态项目也迎来普涨.

1900/1/1 0:00:00