随着FTX带来的潜在影响逐步显现,去中心化和透明度的重要性也越来越受到关注。交易活动从CeFi迁移到DeFi已经不再是「是否」的问题,而是「何时」的问题。

GMX这类永续协议在过去几个月中获得了显着的发展,有着独特设计的GMX已经发展成为一个独立的生态系统。这个研究被分成了两篇文章。

第一部分可以在这里找到。

在第二部分中,我们将更加关注GMX的生态系统以及建立在GMX之上的一些有趣的协议。

我们在第一部分中提到,GMXLP的风险在于:1)GMX上的持仓量和2)基础资产价格的波动。

一些协议已经着手解决基础资产波动的挑战。

RageTrade

在与RageTrade创始人@crypto_noodles进行短暂的讨论后,我们了解到该协议旨在做两件事:1)为GMXLP提供预打包的Delta中性策略,2)为稳定币存款人提供更多的收益。

RageTrade的愿景是通过利用真实和可持续的GLP收益成为Arbitrum最大的稳定币农场。

为了实现这一目标,RageTrade计划提供两种产品,分别是JuniorTranche和SeniorTranche。

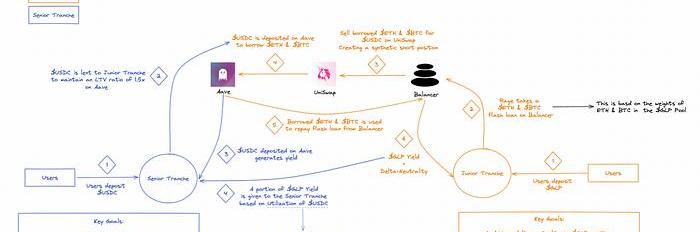

下面的简单工作流程描述了RageTrade的金库将如何工作。

稳定币市值下跌触及2021年8月以来最低水平:金色财经报道,据CCData报告称,稳定币市值降至1270亿美元,连续16个月下跌,已触及2021年8月以来的最低水平。[2023/7/21 15:50:17]

RageTradeWorkflow

参考上面的思维导图,橙色编码的数字/文本提供有关JuniorTranches的信息,蓝色编码的数字/文本提供有关SeniorTranche的信息。

先从?JuniorTranche?说起:

1.参与JuniorTranche的用户将GLP存入RageTrade的Risk-OnVault。随后的行动完全由Rage的金库合约自动处理。

2.基于GLP池中ETH和BTC的权重,RageTrade在Balancer上借出相应数量的ETH和BTC闪电贷。

3.然后将借来的ETH和BTC在Uniswap上以USDC售出。创造出一个合成的空头头寸。

4.除了从Uniswap出售ETH和BTC获得的收益之外,SeniorTranche的USDC补充款将被存入Aave作为抵押品来借入ETH和BTC。

5.然后使用从Aave借来的ETH和BTC来偿还来自Balancer的闪电贷款。

6.这整个过程使GMX上的LP能够享受GLP的收益,并有效地降低了基础资产的波动。

接下来是?SeniorTranche:

1.参与SeniorTranche的用户将USDC存入RageTrade的Risk-OffVault。

2.然后将USDC借给JuniorTranche,在Aave上保持1.5倍的健康因子。

3.SeniorTranche参与者通过两种方式获得收益。首先,存入Aave的USDC会产生额外的收益。

4.此外,GLP的一部分收益根据SeniorTranche中USDC的利用率分配。利用率的计算在思维导图中有说明。

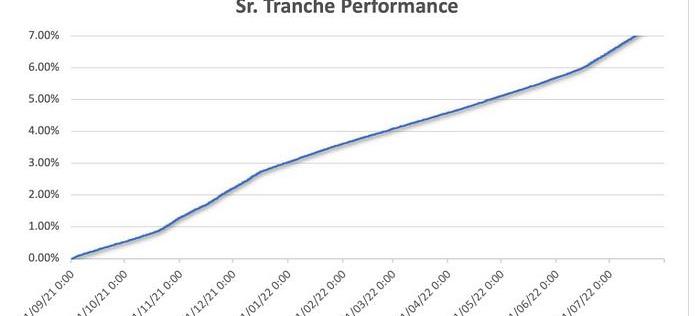

RageTrade在使用GMX的1年数据进行回测的表现如下所示:

4974万美元BTC从未知钱包转入Coinbase:金色财经报道,据WhaleAlert监测,1828枚BTC(价值约4974万美元)从未知钱包转入Coinbase。[2023/5/16 15:06:13]

来源:@crypto_noodles

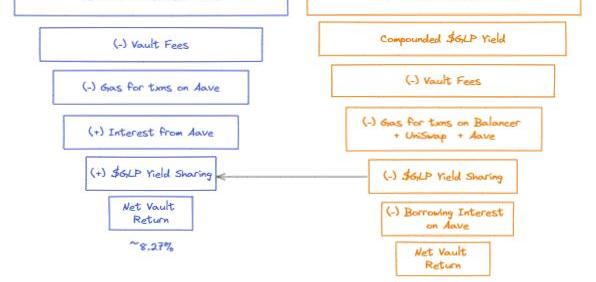

假设ETH的收益率约为20%,则「Risk-On」Vault/JuniorTranche在考虑GLP收益与SeniorTranche的收益分享后的净回报率约为24.8%。请注意,「Risk-On」金库会定期自动复利ETH奖励。

相反,如果GLP持有者纯粹HODL,则由于GLP池中资产价格下跌,他们将获得-3%的净回报率。

来源:@crypto_noodles

假设ETH的收益率约为20%,则「Risk-Off」Vault/SeniorTranche在考虑GLP收益后的净回报率约为8.27%。收益可以分为两部分:1)在Aave上的贷款利息产生了约1.05%的收益,2)从GLP获得的ETH收益产生了约7.22%的收益。

两个Tranches的「收益漏斗」如下图所示:

数据:被标记为Genesis Trading的地址向OKX转入625万枚CHZ:1月5日消息,据Lookonchain监测显示,被标记为Genesis Trading的地址在11个小时前将11月7日从FTX转入的625万枚CHZ(当时价格为133万美元,现约75万美元)全部转入OKX。[2023/1/5 9:54:02]

RageTradeYieldFunnel

关键挑战

RageTrade打造了一个令人惊叹的产品。同时,该协议面临两个主要挑战:1)平衡风险和2)严重依赖GLP收益。

调整金库中的头寸会在两种情况下发生:1)GLP池的权重变化或2)ETH和BTC价格变化。

Aave上的空头头寸每12小时更新一次。这意味着,每12小时,如果ETH和BTC的价格上涨,将从GLP收益中获利以偿还空头头寸。为了提高资本效率,RageTrade在Aave的空头头寸上维持1.5倍的健康因子。

如果在分配的12小时窗口内ETH和BTC的价格飙升,可能存在在Aave上被清算的可能性。

在这种情况下,参与SeniorTranche的用户将失去他们借给JuniorTranche的资金。而JuniorTranche的参与者可能需要减少他们在GLP中的持仓量,以再次实现Delta中性,或完全失去他们的Delta中性头寸。

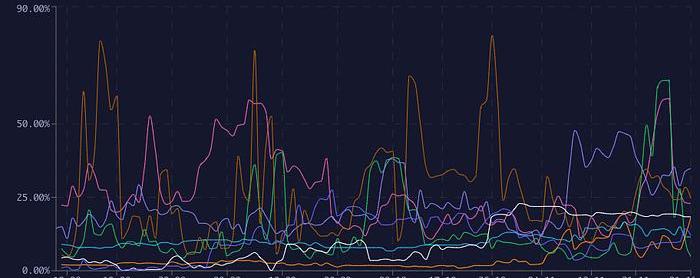

来源:GMX统计数据,GMXETH借款利率,2022年12月1日

自然而然地,该协议严重依赖于GLP收益。这不是系统性风险,但用户应注意收益潜在的波动性。

团队在假设ETH的收益率保持20%的基础上非常保守。尽管如此,参与者应注意ETH的收益率会有显著波动。

SushiSwap DAO 2023年财务预算为520万美元,其中82%用于支付薪水:金色财经报道,SushiSwap 首席执行官 Jared Gray 披露了该业务 2023 年的预算快照。据快照显示,明年将有超过 520 万美元用于维持 Sushi 运营,该笔资金中的 80% 以上将用于支付 15 份薪水,包括 Jared Gray 500,000 美元的 USDC 的年薪,平均每位团队成员的收入约为 286,500 美元。其他预算约为 919,000 美元,将用于 SushiSwap 的运营管理费用,例如法律费用、订阅费、自由贡献者补偿和社交媒体管理成本,一名未公开的自由职业者的工资预算为每月 12,000 美元。[2022/12/14 21:44:39]

观察过去两个月的数据,ETH的平均借款利率为26.5%。尽管如此,ETH的收益率在44次下降到低于20.0%,最低借款利率为约9.1%。

UmamiFinance

创立之初,UmamiFinance旨在以「可持续」的20%年化利率吸引机构资本进入Web3.0。

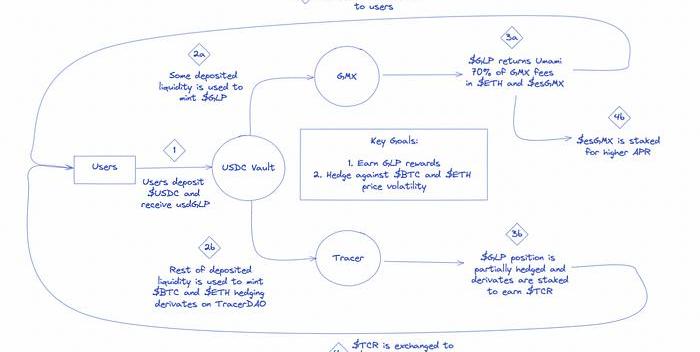

Umami的USDC金库为GMX提供流动性,并将GLP的收益传递给存款人,同时对不想要的市场Delta进行对冲。

UmamiFinanceWorkflow

USDCVault

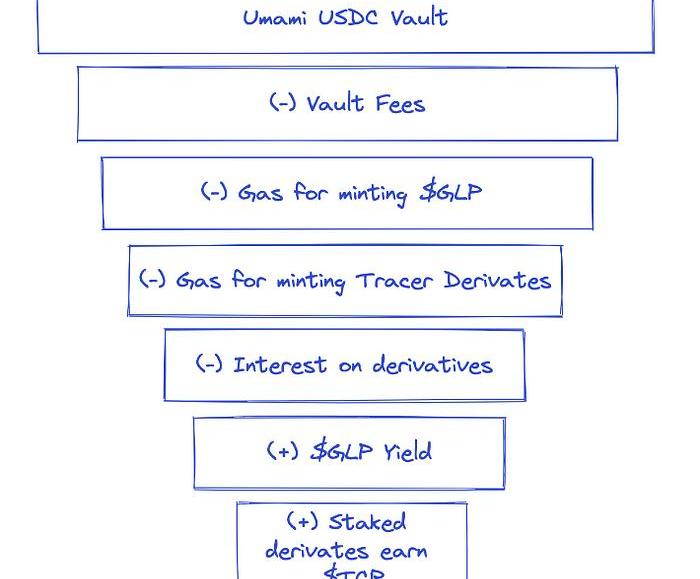

在运作中,Umami的USDC金库通过为GMX提供流动性以获得回报,从中赚取GLP收益。

1.用户将USDC存入USDC金库并获得一个收据Token——ERC-4626Token?glpUSDC。用户可以随时通过在Uniswap上交换glpUSDC以获取稳定币来离开金库。

2.金库使用未公开的存款流动性的比例来铸造GLP,并收取GMX交易费用。

A股收盘:深证区块链50指数上涨0.8%:金色财经消息,A股收盘,上证指数报3123.11点,收盘上涨0.5%,深证成指报11206.82点,收盘上涨0.57%,深证区块链50指数报2777.85点,收盘上涨0.8%。区块链板块收盘上涨0.66%,数字货币板块收盘上涨0.24%。[2022/5/26 3:43:23]

3.其余的存款流动性用于在TracerDAO上铸造BTC和ETH的对冲衍生品。

4.通过购买杠杆Token来对冲,金库创造了一个ETH和BTC的空头头寸。

5.这使金库能够在对冲BTC和ETH价格波动的同时获得GLP收益。

Tracer对冲衍生品

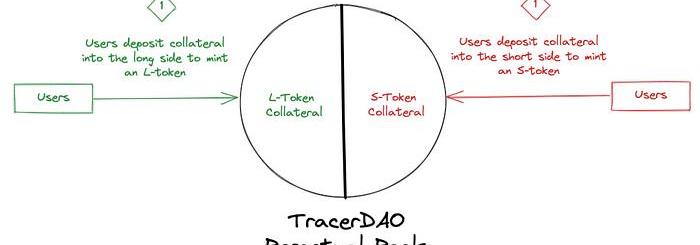

Umami利用Tracer的永续池来对冲不必要的GLP价格波动。Tracer的永续池是合成衍生品,使用户可以对资产进行杠杆多头或空头交易。每个池子都有一个既定的风险额度。

这些头寸不可清算,并且将完全抵押。

TracerDAO永续池

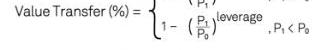

永续池由一个合约来管理,根据基础价格源将价值转移给抵押池的多头和空头方之间:

1.池子有两个方向:多头和空头。用户将USDC存入抵押池的多头方,铸造多头Token,反之亦然。

2.用户可以通过燃烧任一Token来转换多头/空头Token为USDC。

3.Token的价值由池子两侧持有的抵押品比例决定。

4.空头池和多头池中持有的抵押品数量会动态变化。

5.每小时,重新平衡发生并且价值从池子的一侧转移到另一侧。转移的数量是根据池子的抵押品比率确定的,其计算如下所示:

来源:TracerDAO,永续池再平衡

以1倍池为例,当基础资产价格上涨时,空头池中的抵押品将转移至多头池。

价值转移的计算将分为两步:

1.假设基础价格上涨5%,价值转移计算如下:

从空头池转移的金额计算如下:

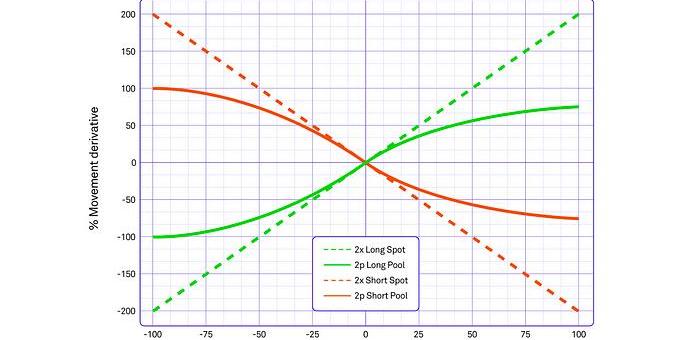

TracerDAO永续池的非线性收益

来源:TracerDAO,功率杠杆图解

这一函数将有效防止任何一方失去全部价值。尽管清算风险被有效地消除,但收益大大降低。观察2p多头现货,如果基础资产升值100%,2倍杠杆将带来200%的收益。然而,在功率杠杆函数下,收益将减少至约75%。

Umami的USDC金库的「收益漏斗」如下图所示:

主要挑战

TracerDAO永续池的表现不佳

需要注意的是,USDC金库的对冲模型不会导致完全的Delta中性。

尽管TracerDAO的永续池设计有缺陷,但Umami可能将其用作对冲工具,因为他们在USDC金库推出之前启动了支持TracerDAO池中流动性的早期活动。使用这些池进行对冲的实际成本远高于预期。

TracerDAO池的偏限制了金库的可扩展性和表现

与RageTrade类似,平衡风险在Umami的USDC金库中仍然存在。

金库每9小时重新平衡其Tracer对冲。如果BTC或ETH在短时间内非常波动,这可能会对Delta中性产生不利影响。

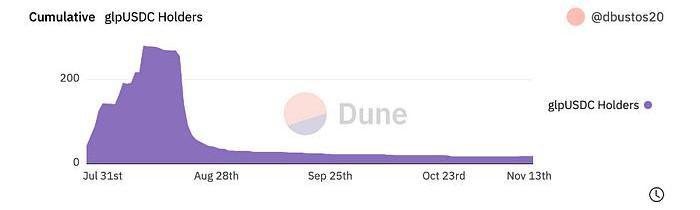

该金库现在已停止运营

2022年8月底,Umami暂停了备受期待的USDC金库,因为其声称的20%年利率不可持续。

来源:DuneAnalytics,@dbustos20

自然而然的,当公众得知金库的表现不佳和随后的暂停后,大多数金库存款人都交换了glpUSDC。

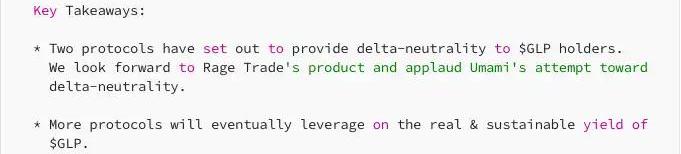

展望未来

上述两个协议都试图为GLP池LP提供Delta中性。UmamiFinance表示将再次尝试,而RageTrade的产品结果尚未可见。

GMX生态系统的发展值得期待。

在ByteTrade,我们正在积极构建我们的Web3操作系统,该系统基于开放的区块链-边缘节点-客户端架构,是原始全堆栈互联网协议的去中心化版本,它将吸引大批用户和去中心化互联网应用来实现Web3.0,并最终将数据所有权还给用户。

除了成为Web3OS构建者外,ByteTrade还积极参与孵化和早期投资Web3.0项目,以构建我们的Web3OS生态系统。我们将通过为Web3.0构建者提供各种资源,包括但不限于技术专业知识、产品定义、商业规划、GTM策略和资金等,来为他们提供切实帮助。

为积极呼应香港财经事务及库务局于2022年10月31日发布的《有关香港虚拟资产发展的政策宣言》,以推动香港发展成国际虚拟资产中心.

1900/1/1 0:00:00时隔约3个月,Gitcoin捐赠再次袭来,本次为GitcoinBetaRound捐赠,关于捐赠指南参考「GitcoinBetaRound捐赠开启,收好这份操作指南」.

1900/1/1 0:00:00从去年开始炒的Sui终于发币了,二级市场比较关心Suitoken估值,这部分可以参考「SuiToken发售在即,简析估值及IEO参与方式」.

1900/1/1 0:00:00Pendle在TVL/币价双双实现十倍涨幅后,飞轮增长也即将启动。作为一个使用ve-tokenomics的代币,其尚且缺乏一个Convex来充分发挥其潜力.

1900/1/1 0:00:00目前,常见的有三种不同类型的Web3游戏:专注DeFi原则的早期GameFi游戏,X2E游戏,用户通过参与日常活动赚取奖励,以及关注高质量图形和可玩性以吸引玩家的AAA游戏.

1900/1/1 0:00:00AI板块相关标的,不论是A股、美股还是Crypto,都迎来了暴涨。之后的时间里,随着ChatGPT被广泛使用,人们意识到其对整个世界的影响,不断有新的ChatGPT应用场景,以及同类型的产品迭代.

1900/1/1 0:00:00