什么是Frax金融?

FraxFinance最初是一种混合算法稳定币协议,经过几年的运营,在竞争激励的稳定币赛道成功存活了下来。

在2023年初凭借其LiquidStakingDerivative(LSD)产品frxETH再次成为人们关注的焦点。随着LSD叙事的泛滥,Frax凭借其创新的双代币系统成为亮眼的赢家之一。

frxETH将表明?Frax如何最终成为一个稳定币协议,其目标是增加其稳定币系列的货币溢价。这些稳定币将得到Frax的“三位一体”DeFi原语的采用。最近,Frax投票决定将其旗舰稳定币100%抵押,标志着其部分抵押时代的结束。

Frax是如何构建其生态系统的?

FRAX稳定币

FRAX的支持主要由其AMO组成,这些AMO使其闲置的USDC抵押品发挥作用。目前,运营的最大AMO是CurveAMO,它拥有数亿美元的TVL。虽然FXS支持的抵押率由市场决定,但Frax的AMO会调整FRAX的供应以维持价格稳定。这类似于中央银行为其经济进行的公开货币操作。

AMO:有几个AMO负责不同的操作。Liquidity和CurveAMO将闲置的USDC抵押品和铸币FRAX部署到不同的DEX中,以创造流动性并锚定挂钩。因此,Frax赚取从LP头寸产生的交易收入以及发放到池中的奖励。目前,Frax在Curve上拥有99.9%的Frax-3CRV矿池和58.5%的FraxBasePool(FRAXBP)。这是DEX上最大的两个稳定币矿池,这使得Frax拥有强大的协议拥有流动性储备和持续的收入来源。有了这个模型,FRAX没有与USDC脱钩,即使在UST崩盘期间也是如此。

纳斯达克因监管风险暂停推出其数字资产托管业务:金色财经报道,纳斯达克首席执行官阿迪娜·弗里德曼(Adena Friedman)在周三的财报电话会议上表示,该公司正在放弃其加密货币托管服务的计划,该服务原定于今年第二季度上线。弗里德曼表示,考虑到美国不断变化的商业和监管环境,纳斯达克已决定暂停这些计划,并停止寻求必要许可的努力。她补充说,纳斯达克仍致力于参与数字资产,包括托管与该行业相关的交易所交易基金(ETF)。[2023/7/19 11:05:06]

来源Llamaairforce

ConvexAMO和农业飞轮:Frax的投资者AMO拥有355万个CVX代币,约占所有锁定CVX代币的6.5%。这使得FRAX能够将CRV激励措施引导至Frax选定的资金池,并加深FRAX和任何以FRAX计价的交易对的流动性。由于Frax拥有Frax-3CRV和FRAXBP矿池的大部分,他们获得了发出的CRV和CVX奖励。Frax还贿赂vlCVX持有者,因为每1美元的投票奖励会带来1.11美元的排放量。由于其POL和AMO,这是只有Frax才能实现的飞轮。

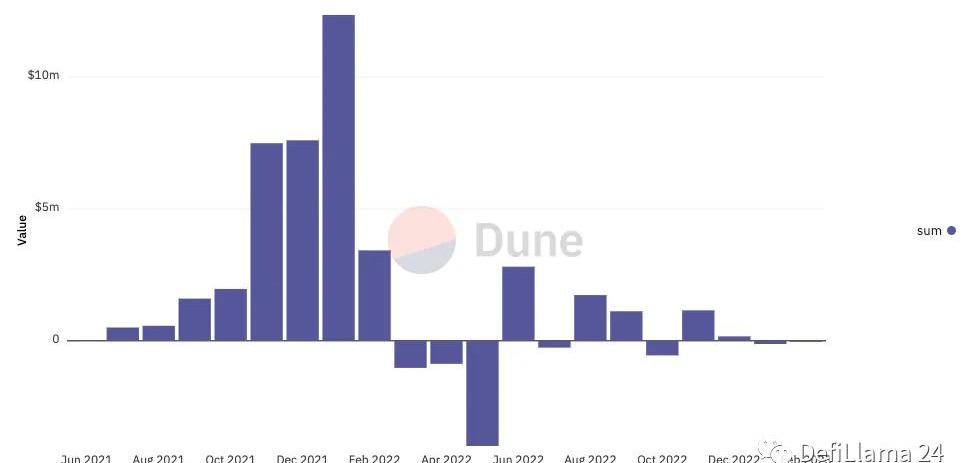

Curve流动资金池耕作的净收益

Frax的净收益高度依赖于CRV、CVX和FXS的价格。在2021年1月这3个代币的价格达到了其峰值期。最近几个月,净收益一直处于收支平衡状态,但对协议来说仍然是净利好,因为它们基本上是在免费贿赂矿池。因此,这个农业飞轮允许Frax持续贿赂并返还奖励。

NFT巨鲸n0b0dy.eth以185 ETH购入Otherdeed for Otherside #81764:金色财经报道,据 NFTGo数据显示,NFT 巨鲸 n0b0dy.eth 以 185 ETH 价格购入 Otherdeed for Otherside #81764,约合 29.394 万美元。

该巨鲸当前已持有 229 个 Yuga Labs 元宇宙项目 Otherside 虚拟地块,45 个无聊猿BAYC NFT、以及 43 个下水道通行证Sewer Pass NFT。[2023/1/21 11:24:55]

Frax基础池(FRAXBP):Frax能够保护Curve元池,它由FRAX-USDC组成,可用于与其他资产配对,类似于3CRV。Frax通过使用Frax的CVX/CRV持有的贿赂来激励协议与他们合作,以根据其与FRAXBP总TVL的比例大小来增加对矿池的激励。随着使用FRAXBP创建更多交易对,这增加了对FRAX的用例和需求。因此,FRAXBP帮助Frax建立护城河,并将自己确立为Curve上的中央流动性中心。

流动性质押衍生品(LSD)

Curve?frxETH-ETHAPR和sfrxETH、frxETH供应细分的前3个月图表

Frax使用双代币模型frxETH和sfrxETH来提供独特的LSD产品。frxETH充当与ETH挂钩的稳定币,不赚取任何收益,而sfrxETH从质押中获得所有收益。

加密公司EGTPRO投入60万美元为Elon Musk打造雕像:11月26日消息,加密公司EGTPRO投入60万美元为Elon Musk打造一座雕像。该雕像将Elon Musk的头像安放在一只DOGE(柴犬)身上,并让这只DOGE骑在火箭雕像上。

EGTPRO表示打造这座雕像是一种商业营销手段,是为了纪念Elon Musk,也为了引起加密社区对其加密货币Elon GOAT Token的关注。(Nerdbot)[2022/11/26 20:47:36]

卓越的代币模型:与其他LSD协议相比,Frax采用的双代币模型可确保sfrxETH获得更高的质押收益。这是因为frxETH持有者放弃了他们的抵押收益,而不是部署到Curve流动性池中以获得奖励。CurveLP在过去3个月的年利率为7-10%,而sfrxETH的年利率为6-8%。根据当前的frxETH供应量,1sfrxETH可获得相当于1.974ETH的质押APR,这就是将ETH与FraETH?质押可提供更高收益的原因。在短短四个月内,该系统帮助Frax跻身LSD排行榜前列,并保持着每30天15-22%?的增长率。Frax之所以能够可持续地执行这一战略,是因为其持有的Curve和Convex资产用于将激励直接指向frxETH-ETH池。最后,运营LSD的Frax费用为10%,8%给veFXS持有者,2%给保险基金。

frxETH铸币厂:frxETH保留一定比例的?ETH兑换成frxETH。这些资金被添加到Curve流动性池中以增加流动性深度。此外,Frax从它贿赂和播种流动性的池中获得奖励。它是类似于曲线和流动性AMO的飞轮。

Banking Circle宣布将在其支付通道中添加USDC稳定币:金色财经报道,Banking Circle宣布将在其支付通道中添加USDC稳定币,用于支付接受、处理和结算,这标志着Banking Circle 进入 web3。该公司表示,它已经收到了对加密货币等其他数字资产的需求,但由于它们与法定货币的联系,目前选择了稳定币。该公司称,通过与Coinbase等加密流动性提供商的连接,Banking Circle将充当法定银行账户和稳定币之间的桥梁,提供比法定交易更快的结算,无需任何代理银行和网络费用。[2022/7/8 2:00:45]

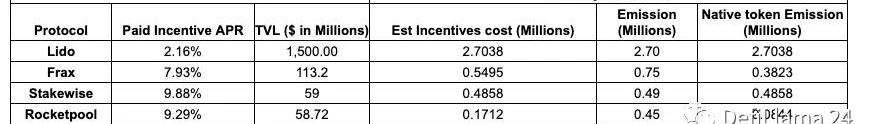

数据表

Frax每月使用54.95万美元来激励Curve流动资金池,同时发放75万美元的奖励,其中包括38.23万美元的FXS。虽然Rocketpool的原生代币发行效率稍高,但这是由于Aura的引导阶段。Frax将很快开始使用?Aura贿赂,减少FXS排放,因为目前对Aura的贿赂会产生更高的回报。因此,随着Balancer上流动性的增加,Frax可以减少对Votium的贿赂。

代币经济学

Frax的治理代币FXS使用Curve的ve代币锁定模型,称为veFXS。目前,41.22%的供应量被锁定。与Curve一样,FXS仪表也可以被贿赂。然而,目前的贿赂数额可以忽略不计。veFXS持有者有权获得100%的AMO收入和frxETH收入。veFXS持有人的当前收益率为1.83%APR。一旦Frax开始分配frxETH费用,这应该会急剧增加veFXS的APR。

注意事项

对其他产品的吸引力低:与直接竞争对手相比,Fraxswap和Fraxlend的TVL可以忽略不计。然而,这是可以理解的,因为这些产品主要是为了满足Frax作为稳定币协议的特定需求而构建的。目前,sfrxETH可以作为抵押品借入FRAX并建立质押收益率杠杆。这使得Frax可以获得贷款费用收入,不像Lido将其外包给AAVE。随着Frax的持续增长,Fraxswap和Fraxlend将成为关键的基础设施。这些产品将提供给更多面向公众的用户,与Curve和Uniswap相比,FRAX在Fraxswap上的流动性可能更深。

笑果文化进军游戏元宇宙:金色财经报道,笑果文化宣布与金山世游跨界合作布局游戏元宇宙,并探索休闲类游戏未来发展的新形态。笑果文化方面表示,不同于行业内常见的联合营销,此次合作的身份是生态共创者。玩家可在游戏中观赏一场由虚拟艺人呈现的脱口秀表演,在虚拟场景中,固定的媒介与形式被重塑。双方表示,目前处在对元宇宙的探索起步阶段,游戏上线后,双方还将结合游戏特色挖掘元宇宙内涵。[2022/5/27 3:45:24]

激励拆分:随着Frax推出更多产品,它将对整个协议进行激励拆分,吸引流动性将变得更加困难。然而,Frax的Convex持有量可能足以抵消任何增长。

监管问题:FRAX目前有92%的资金由USDC支持,USDC是一种受美国政府监管的中心化稳定币。如果监管机构针对USDC制定规则,可能会对FRAX产生影响。然而,几乎所有Frax的USDC都分布在各种DeFi应用程序中,无法与其他存款区分开来。因此,监管机构很难通过USDC执行任何行动。

崭露头角的竞争对手:Curve和Aave各自宣布推出自己的稳定币,这可能会挑战FRAX作为顶级去中心化稳定币之一的地位。然而,Frax将这些协议视为潜在的合作者,最终将与FRAXBP和frxETH配对。

Depeg:在UST危机之后,没有任何稳定币可以完全降低depeg风险,即使是像USDT和USDC这样的中心化稳定币。前面提到的AMO将帮助Frax维持其锚定汇率,而Frax最坏的情况是用户只能赎回USDC抵押品,返还92美分。

潜在催化剂

EthereumShanghai升级将导致更多的ETH被Frax抵押,并导致协议的费用收入更高。

Lido的ETH质押优势威胁到以太坊的安全生态系统,并导致用户涌向其他LSD协议。

Frax的核心任务是构建稳定币,并将很快推出frxBTC。

Frax计划用frxETH取代WETH作为LP的主要ETH配对。

当Frax开始向veFXS持有者分配8%的sfrxETH费用时,它将显着提高收益率。

LSD协议对比

数据表

上表是目前排名前4的LSD协议的市盈率。Frax由于其高FDV而表现最差。但是,应该注意的是,Frax不仅提供LSD服务,而且还拥有其他产品,稳定币发行量为$1.51B。Frax是唯一一个与原生代币具有收益分享模型的协议,其中veFXS持有者有权获得8%的抵押收益。随着frxETH在短短4个月内获得1.62%的市场份额的惊人增长来看,很明显,只要frxETH的收益率高于其竞争对手,它就会继续增长。

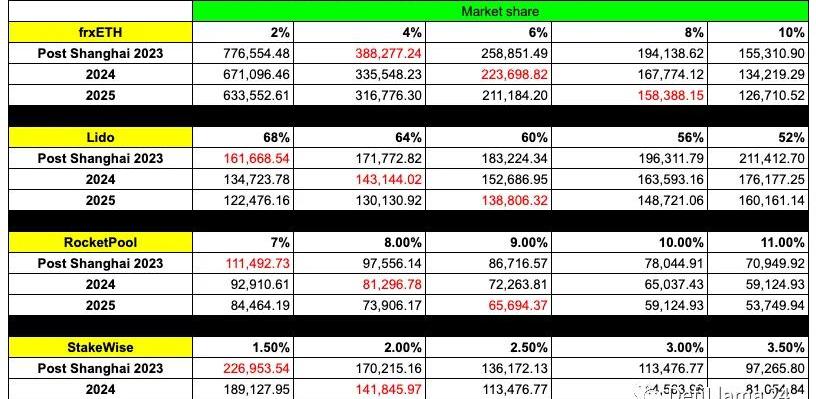

让我们看一下未来2年LSD协议的预测。

LSDP/S协议在ETH方面的预测

数据表

突出显示的frxETH市盈率是frxETH可能实现的保守估计。在2023年底和4%的市场份额下,Frax的P/S比率是当前P/S比率的1/4,该值更接近其竞争对手。RocketPool由于其高市场份额和费用而拥有最好的P/S,但随着分布式验证器技术(DVT)的加入,去中心化质押的Rocketpool模型似乎可能会过时。考虑到潜在的催化剂,我相信随着越来越多的产品使用frxETH构建,Frax甚至可能会超过2024年和2025年的保守估计。

思考

LSD协议在1月份受到了相当多的关注,但由于AI和ZK的叙述迅速流行,叙述被缩短了。由于我们所处的PvP市场环境,LSD协议被丢弃用于下一个在CryptoTwitter上流传的叙述。LDO、FXS和RPL在此期间表现不佳。因此,这可能是在LSD叙事全面展开之前积累FXS的好机会。

随着上海升级的临近,所有的目光都将集中在ETH及其所有LSD协议上,作为该活动的直接测试版。目前,由于质押的ETH存在锁定和挂钩偏差,许多用户并未质押ETH。只有15%的ETH被质押,而其他L1的质押量超过30%。由于Lido占据了约30%的抵押ETH供应量,这将构成许多以太坊观察者标记的潜在风险。因此,虽然frxETH是收益最高的LSD,但对于许多在上海升级之后转储的人来说,它可能是一个有吸引力的选择。frxETH-ETHLP将能够在升级后立即处理任何流出,并且应该随着未来的流入而扩展。这反过来又会通过质押和LPing为Frax产生更多费用。

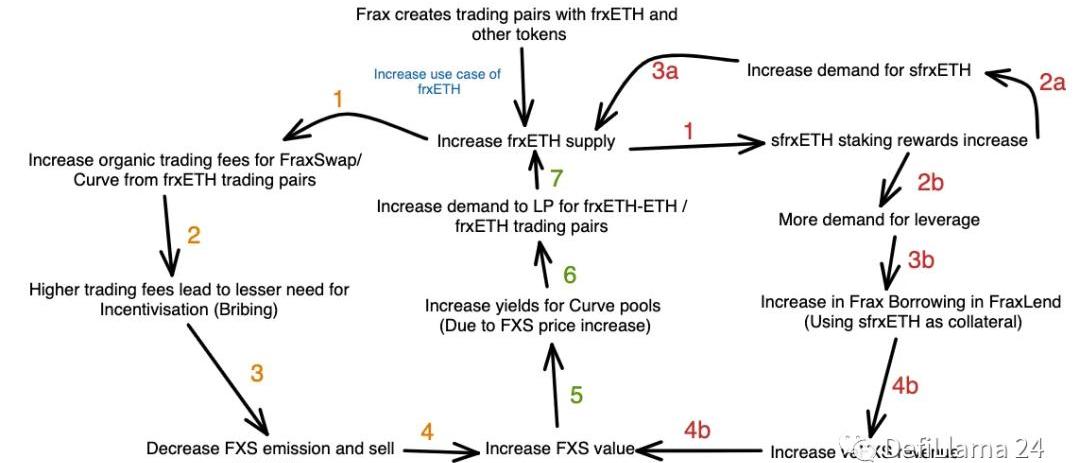

Frax是ETH和BTC的主要稳定币发行人,这是它为什么会跑赢ETH的最大看涨因素。为了取代WETH,Frax必须与frxETH创建交易对,并激励协议与frxETH配对。Frax拥有资产(CVX)和强大的Frax稳定币储备,他们可以依靠它们。使用FRAXBP作为约7亿美元的TVL或Frax流动性AMO可以根据协议抵押率铸造Frax以创建飞轮,如下所示:

一旦frxETH与代币配对,上述飞轮就会发挥作用,从而对Frax生态系统产生净积极影响。

最重要的是,Frax将其他LSD协议视为合作者,并宣布了Curve上其他LSD的WETHR计划。对于frxBTC,没有任何信息,但对Frax的可能影响是对FRAX或FRAXBP的需求增加以及可能将其集成到Frax的飞轮中。

更换WETH和WBTC是一项极其艰巨的工作,但Frax团队始终如一,从他们的全套产品中可以看出。押注FXS相当于押注整个DeFi生态系统。所有这些产品和原语都是Frax生态系统的一部分,将有助于将其立足点扩展到其他网络。

总而言之,FXS能够跑赢ETH的主要因素是来自上海升级的关注和更广泛的LSD叙述。随着frxETH积累更多的市场份额,Frax将拥有健康的收入来源,巩固FXS作为创收代币的地位。

代币化的现实世界资产可能是DeFi的下一个引擎。什么是RWA?RWA,RealWorldAsset,真实世界资产.

1900/1/1 0:00:00编者按:Element创始人王峰于4月11日出席在港举办的「Modular3」圆桌对话,本文系其现场发言文字记录,略有整理与删减.

1900/1/1 0:00:00随着区块链行业的十几年发展,很多基础设施和应用都遇到了创新的瓶颈,尤其是公链市场竞争日益增大的体系下,很多头部应用的流动性在自己所占领的链上看似抢占了大部分蛋糕,实则仅是占领了一个小山头罢了.

1900/1/1 0:00:00在CEX中,Binance+Ok+Bybit占据了链下衍生品的绝大部分市场。以期权为最大卖点的Deribit在衍生品市场中仅占据了0.82%的交易量,但是其在期权细分赛道中占据了93%的市占率.

1900/1/1 0:00:00CFTC起诉Binance和CZ的事情想来你们都已经知道了,而且还引发的#BTC和#ETH的下跌,CFTC是美国商品期货交易委员的简写,从字面上就能知道负责的是美国期货市场,而对于美国来说.

1900/1/1 0:00:00今天,以太坊在Epoch194048高度完成Shapella升级,此次升级包括:执行层的升级、共识层的升级、引擎API的更改.

1900/1/1 0:00:00