Liquity是一个去中心化的借贷和稳定币协议,允许Eth的持有者在不支付浮动利息的情况下获得最大的流动性。在519黑天鹅事件中,Liquity经受住了极端震荡的环境并且表现的相当稳健,证明其协议设计机制的强大。同时在最近的BUSD风波之后,稳定币协议Liquity也受到广泛的关注。

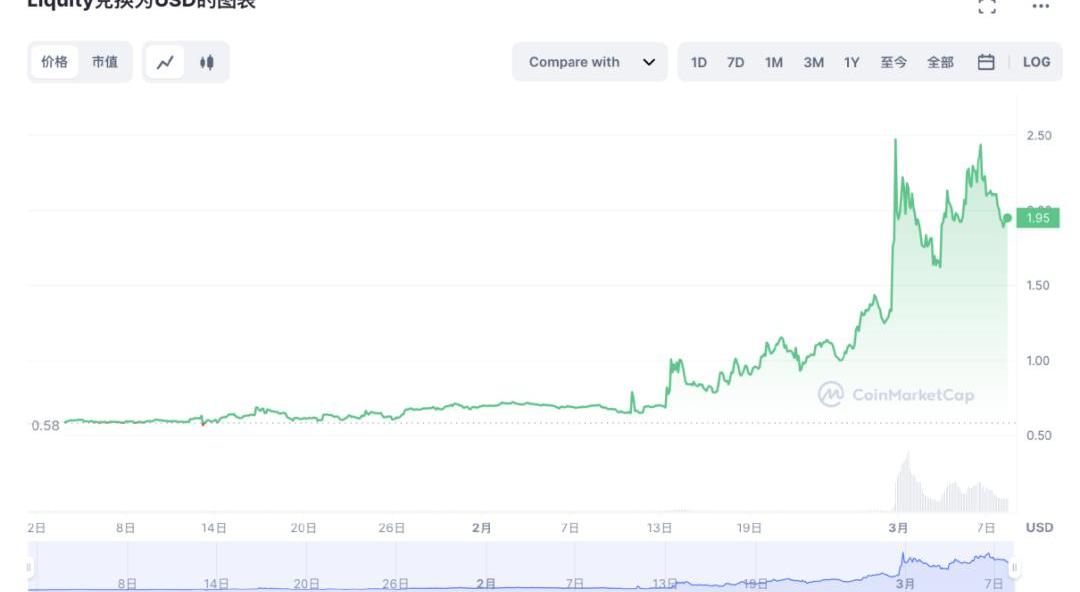

下图为Liquity的治理代币$LQTY近90天的价格走势。可以看出$LQTY受益于今年2月在BUSD的舆论风波,从2月1日到27日,$LQTY价格从$0.711到$1.278。2月28日,$LQTY上线Binance,其价格进一步翻倍。目前价格维持在$2附近。

什么是稳定币和债务抵押平台?

具有稳定价值的资产是以太坊应用的重要组成部分,并且已经发展成为一个价值数百亿美元的资产类别。然而,绝大部分的这类资产是以法币作抵押的稳定币形式出现的,如USDT和USDC。

而DAI、sUSD和LUSD等去中心化稳定币仅占稳定币总供应量的一小部分,这意味着绝大多数稳定币都是中心化的。?

作为抵押借贷平台Liquity、MakerDao和Synthetix允许持有者锁定波动性大的代币以换取新生成的稳定币。因此,用户可以在保持投资标的物的同时释放它们的经济价值和流动性。

Aragon旨在通过Base加速DAO启动:金色财经报道,去中心化自治组织Aragon正在Coinbase最近发布的开发者网络Base上推出其下一个框架。Aragon的增长主管Anthony Leutenegger表示,公司正在Base上发布两款DAO开发者工具——Aragon App和模块化Aragon OSx协议,有潜力将更多用户带入链上。[2023/8/13 16:22:43]

现存的抵押借贷平台有哪些缺点?

高额和不可预测的利息费用:大多数平台都会收取随时间累积的借款费用,例如MakerDao在2019年夏季收取的利息年利率高达20.5%。?

由于低效的清算流程,导致抵押比率高企:现有平台通常要求对个人借款人的头寸进行大量超额抵押。

具体来说,MakerDao的ETH-B抵押率为130%,ETH-A为150%,甚至Synthetix的抵押率为750%。?

无法通过直接赎回机制来确保价格稳定:锚定加密资产的稳定币通常不能以面值赎回,并且由于缺乏直接套利机会无法保证硬挂钩机制。?

相反,现有系统依赖于效率较低的软挂钩机制,该机制通过间接的手段来稳定价格。这表明锚定加密资产的稳定币通常会比法币支持的稳定币更具有价格波动性。

幸运的是,笔者在这里向读者们介绍一个更好的借贷协议Liquity。结合对现存机制的深刻理解,Liquity提出以下主要优势来改善上述问题:一次性结清利息、低至110%的抵押比率和LUSD的稳定币机制。

Liquity究竟是什么?

以太坊上海升级两周后,期权市场对ETH看跌情绪有所上升:4月26日消息,在以太坊完成上海升级两周后,加密期权市场显示,ETH的下行波动风险高于BTC。周二,与ETH和BTC挂钩的期权表明,投资者倾向于看跌押注,这为买家提供了抵御价格下跌的保护。然而,ETH市场对看跌期权的需求强于BTC市场。

根据加密衍生品分析公司Block Scholes跟踪的期权25-delta风险逆转数据,ETH的一个月out-of-the-money(OTM)看跌期权的波动率比OTM看涨期权溢价5个点,而BTC的OTM看跌期权的波动率比看涨期权溢价3个点。[2023/4/26 14:28:36]

Liquity是一种去中心化协议,允许ETH持有者在不支付利息的情况下获得最大的流动性。?

在智能合约中锁定ETH作为抵押品并创建一个称为“Trove”的个人头寸后,用户可以通过铸造与美元挂钩的稳定币LUSD获得即时流动性。?

每个Trove必须以至少110%的比例进行抵押。LUSD的任何所有者都可以随时将LUSD兑换为ETH。协议通过赎回机制以及经过算法调整的费用来保证稳定币的维持在1美元。

与其他超额抵押稳定币比,Liquity有几个显著的特点:

1.Liquity只支持$ETH作为抵押物,且目前仅支持以太坊网络。

2.虽然Liquity的借款利率是浮动的,但其借款费用会在用户借款时一次性结清。

3.Liquity完全由算法和合约支持,独立运行。协议部署后无法修改,开发团队也没有相关权限。

Tether Treasury在波场铸造10亿枚USDT:金色财经报道,链上数据显示Tether Treasury于UTC时间2月22日16:46在波场铸造10亿枚USDT,交易地址:TBPxhVAsuzoFnKyXtc1o2UySEydPHgATto,交易哈希:736b90dbaecef982834ad68074cdb674d8efe14aab1998d7ef79b208ef9313d9。[2023/2/23 12:24:30]

Liquity如何实现,利息一次性结清的借贷机制?

Liquity在不向借款人收取利息的情况下提供流动性,但该协议收取借款费用作为一次性费用。?这对于那些经常担心利息费用飙升的DeFi用户来说是一个很大的解脱。借款期间利率的变化不影响借款利息、借款周期的长短也不影响借款利息。更有利于长期借款用户对借款成本的把控。并且自此,DeFi用户可以免费地使用稳定币LUSD来投资DeFi市场中其他更高收益的理财产品。

Liquity完全由算法和合约支持,且为去中心化前端部署

Liquity有一个很大的特点是,其协议几乎完全由智能合约管理的,开发团队没有相关合约的管理权限。

Liquity也没有自己的交互界面,完全由第三方平台自发支持。这样的目的是增强协议的去中心化程度,减少人为干预。

不过虽然Liquity的本意是让第三方平台互相竞争进而为用户提供更好的服务。但就目前而言,各个平台功能和产品设计都有差异,整体用户体验不是很好。

同时,一个由合约控制的平台,代码的安全性就显得尤为重要了。Liquity的合约代码在2021年接受过2家机构的多次审计。

Obol计划今年将分布式验证器引入以太坊主网,现已开启alpha测试阶段:金色财经报道,Obol Technologies在内部alpha测试阶段首次将其分布式验证器技术引入以太坊主网,旨在使以太坊更安全、更有弹性,同时增加在家运行验证器的人数。验证器包括四个节点,分布在三个国家(爱尔兰、爱沙尼亚和加拿大)。这是该项目的测试和审计计划的第一步,预计将在今年年底最终公开发布。短期内,Obol将于2月27日开始进行为期三周的审计,之后团队将进行一些修复并进行第二次运行。该团队表示,这应该在四月或五月完成。

此前1月消息,去中心化验证器技术(DVT)提供商Obol Labs完成1250万美元融资。(The Block)[2023/2/23 12:24:03]

审计覆盖的内容较为全面,报告显示部分风险未被修复。截至目前,Liquity的合约还没有引发过安全事件。

如何在110%这样极低的抵押借贷率下保障安全?

当单个头寸的抵押比率低于某个阈值时,借贷系统必须采取某些清算机制以确保稳定的代币供应始终获得支持。?

Liquity发明了一种前所未有的两步清算机制,该机制基于稳定池机制和再分配机制,这种机制可以立即清算抵押不足的头寸,称之为稳定池机制。

稳定池是维持系统偿付能力的第一道防线。通过提供流动性,稳定池用来偿还被清算的Trove的债务,从而确保LUSD的总供应始终获得支持。当一个Trove被清算时,对应于Trove剩余债务的LUSD从稳定池的余额中被烧毁以偿还Trove的债务。作为交换,来自Trove的全部抵押品都被转移到稳定池中。稳定池中的资金通过用户将LUSD存入其中获得。随着时间的推移,稳定提供者会按比例失去其LUSD存款的份额,同时按比例获得清算抵押品的份额。由于Trove可能会以略低于110%的抵押品比率被清算,稳定提供者将预计获得相对于他们偿还的债务更高的美元价值的抵押品。例如,如果一个拥有价值109美元的ETH和100LUSD债务的Trove被清算,100LUSD将被销毁,稳定池提供者将收到价值109美元的ETH。因此这种期望回报也激励了用户向稳定池提供流动性。

SpaceChain完成EVM区块链在太空的测试:金色财经消息,SpaceChain今天宣布完成其为Velas Network AG创建的空间节点的测试,该节点托管在一颗低地轨道卫星上,独立于地面网络。该空间节点现在能够提供为Velas设计的全部功能,包括交易签名、智能合约部署、去中心化金融(Defi)活动和不可伪造代币(NFT)的铸造,以及Velas代币(VLX)交易。 (prnewswire)[2022/7/12 2:06:48]

我们以下图为具体例子进行分析,在这里你可以看到红色的债务和蓝色的抵押品,我们假设这个Trove低于110%。?接下来,系统可以从稳定池中销毁与这个Trove债务等量的LUSD。作为被销毁的回报,被清算的Trove中所有的抵押品Ether将被发送到稳定池并按比例分配给所有存款人。?此外,由于清算在Trove抵押率小于110%时发生,每当Trove被清算时,稳定池提供者很可能会获得净收益。例如,如果一个拥有价值109美元的ETH和100LUSD债务的Trove被清算,100LUSD将被销毁,稳定池提供者将收到价值109美元的ETH。)

如果在清算发生时,稳定池是空的,会发生什么?

如果稳定池为空,系统将使用重新分配机制。在这种情况下,系统会将已清算的金库中的债务和抵押品重新分配到所有其他现有金库。

债务和抵押品的再分配与接收者金库中的抵押品价值成比例。这意味着高抵押率的Troves将从清算头寸中获得比低抵押率更多的债务和抵押品,确保系统不会造成连锁清算。

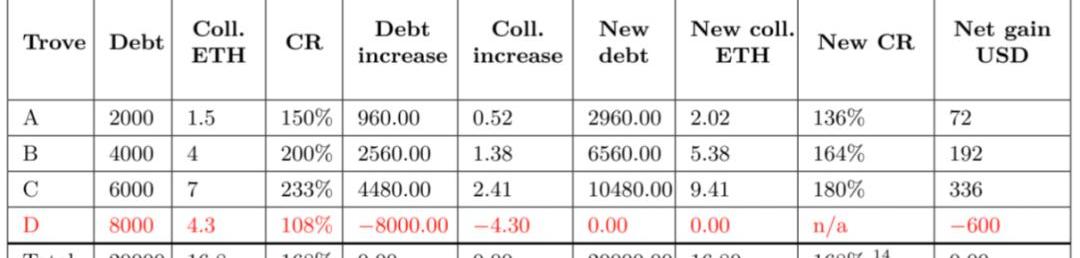

例如,这张表显示了TroveD由于抵押率不足需要被清算,并按其抵押率的份额按比例重新分配给A、B和C,其中A获得新债务8000*1.5/(16.8-4.3)=960,并且获得了新的抵押品4.3*1.5/(16.8-4.3)=0.52

什么是赎回机制?

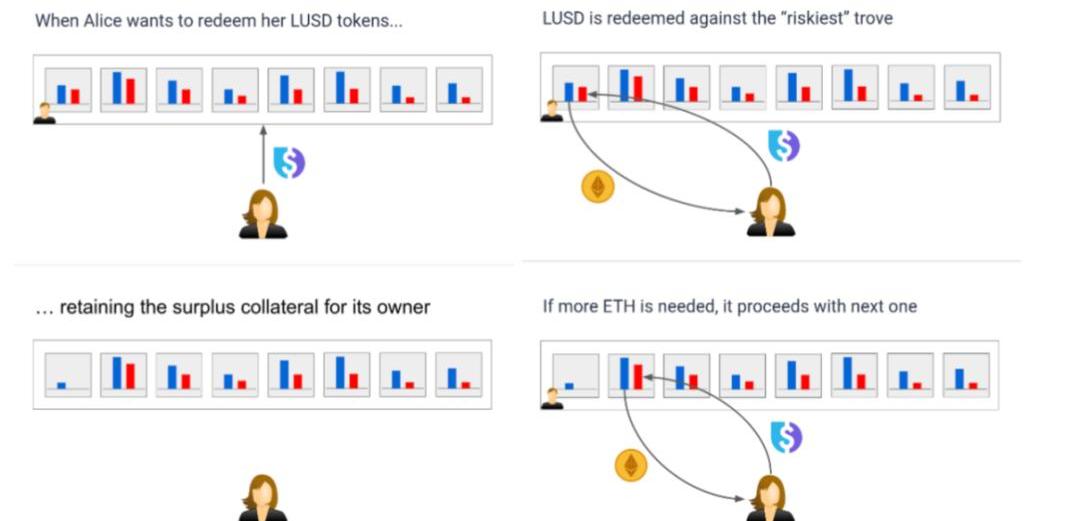

LUSD还有一种稳定机制,叫做赎回。赎回是指任何LUSD的持有者都可以随时以$1LUSD兑换$1的ETH。

该赎回将从风险最高的仓位开始。当赎回启动时,该过程分几个步骤进行。所有Troves从最低抵押品比率到最高抵押品比率排序,即从风险最高到最低风险进行排序。

赎回的LUSD用于偿还风险最高的Trove(s)的债务,以换取他们的抵押品。Trove所有者的剩余抵押品则留给他们。

如果需要赎回更多的ETH,系统会寻找下一个风险最高的Trove。由此可见,赎回机制对系统的总抵押有积极影响,它增加了整个系统的稳健性。

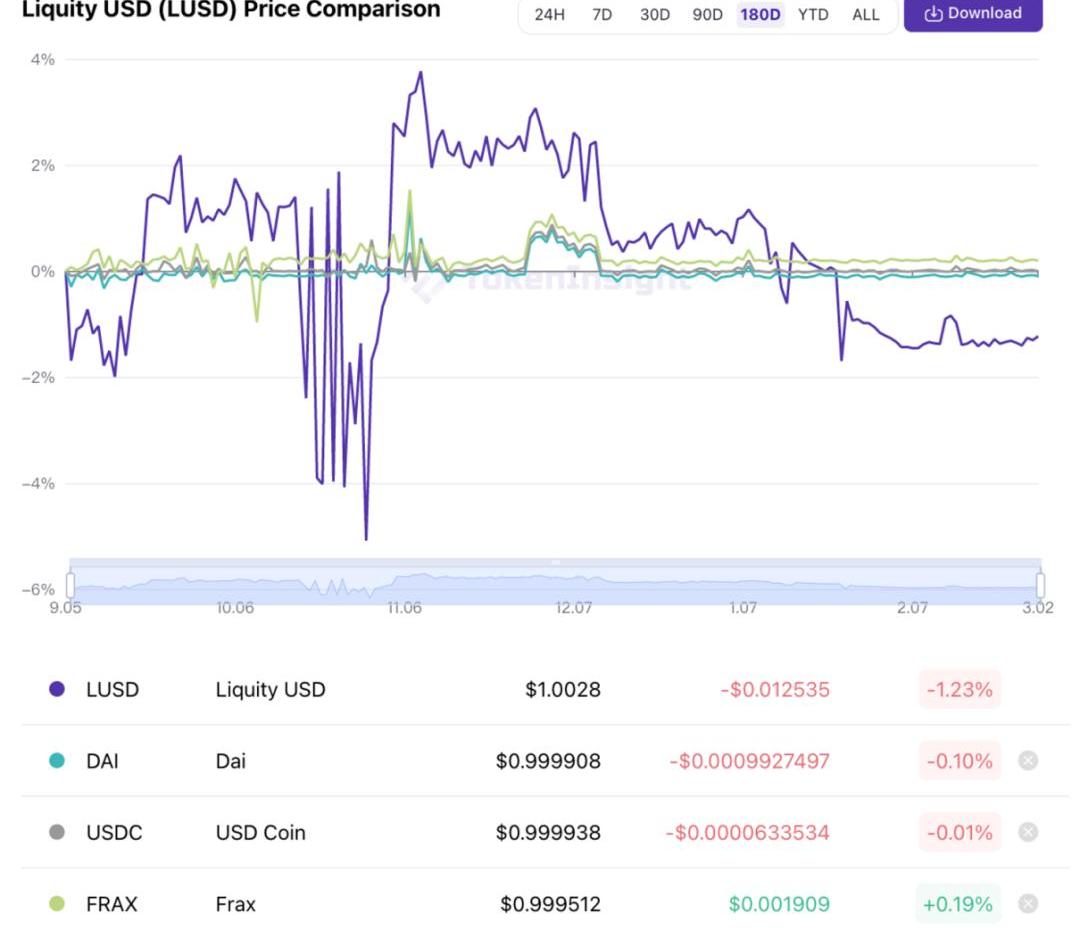

并且在每次用户赎回时协议的基础利率会上升,也就是说借款费用和赎回的手续费都会上升。一方面可以避免大规模赎回,另一方面可以降低借款,进一步促进$LUSD流通减少,帮助币价稳定。然而,相较于其他稳定币,$LUSD的价格波动幅度较大。

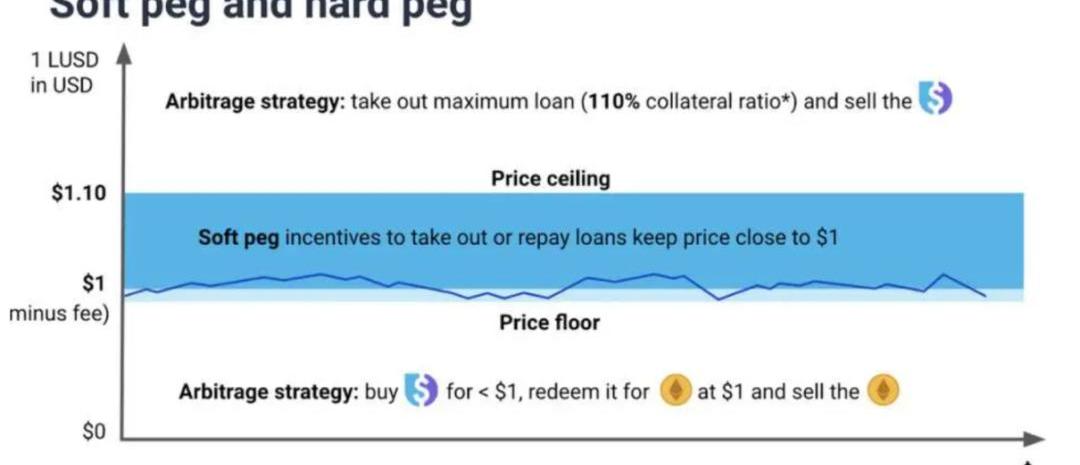

LUSD是怎么锚定美元的?

稳定币LUSD的上下区间是由两个机制保证的:1.LUSD刚性兑付兑ETH的能力,即1LUSD兑换价值1美元的ETH。

2.110%的最低抵押率保证。他们都由用户主导的套利机制来实现,我们称此为“硬挂钩机制”。

赎回创造了一个自然的价格下限。每当1LUSD交易价格低于1USD时,持有者和投机者就会被激励用1LUSD兑换价值1USD的ETH并立即卖出ETH。

由于赎回的LUSD被销毁,因此每次赎回,稳定币的供应量都会减少并提高价格。?

由于只要有套利机会,套利机器人就可以自动触发赎回机制,因此如果LUSD:USD汇率跌破1USD,它将迅速恢复,从而形成了价格的下限。

110%的最低抵押率创造了1.10美元的自然价格上限。当LUSD:USD汇率超过该水平时,套利者可以通过以其抵押品借入最大金额并在市场上以超过1.10美元的价格出售LUSD来立即获利。

例如,如果1LUSD的交易价格为1.11美元,套利者可以锁定价值110美元的Ether,取出100LUSD的贷款并以111美元的价格出售。无论套利者的贷款是否被清算,都获得了套利收益1美元。

总结

Liquity本身去中心化程度很高,协议完全由合约支撑运营,且社区和开发团队对于协议本身的干预程度很低。

但其在用户体验上也有一些不足,由于Liquity没有自己的前端,第三方开发的前端形态各异、功能不一,可能会造成一些使用上的不便。

机制上,Liquity只支持$ETH抵押物,并且只收取一次性的借贷费用。与Maker的多抵押物,多种利率模式相比更有千秋。

而且LUSD在价格的稳定性上不如其他稳定币,波动更高。虽说由合约管理运行,Liquity的合约还没出现过安全问题,持续稳定经营。但是目前,其生态较弱,通证的使用场景还不够丰富。

未来,随着行业对去中心化的重视程度提高,该协议的被认可度可能会逐渐提升,对于生态发展也会有积极作用。

标签:USDLUSDLUSETHbitvenus交易所USDT肿么提现digitalusdplus币的最新进展ethylmaltol

L2正在主导币圈,最新的L2大毛空投就是@BuildOnBase。背后是头部交易所Coinbase和头部正统L2Optimism的强力支持,它将是下一个独角兽.

1900/1/1 0:00:00注:本文来自@CryptoBlooom推特,MarsBit整理如下:想更多地了解现在最相关的LSD叙事吗?关于流动性质押衍生品+发掘隐藏的宝石,当前市值低于$100万! 在这篇文章中.

1900/1/1 0:00:00这是白话区块链的第1871期原创?作者|VedantUtage编译|火火出品|白话区块链根据defillama数据,截至今日,存入流动性质押协议的加密资产总价值为141亿美元.

1900/1/1 0:00:00在这篇文章中,我会以.sats域名的铸造为例,带你走一遍完整的BTCNFT铸造流程。在延展阅读处,会稍微解释下闪电网络、Taproot地址和?Ordinals协议.

1900/1/1 0:00:00总结一下最近CZ的迷惑发言。**也许银行也应该使用默克尔树证明**银行和CEX是两种业务逻辑,CEX只是托管,不能使用用户资金,需要证明自己,银行本来就有权利使用用户资金放贷,而且传统监管体系比.

1900/1/1 0:00:00TL;DR?OffchainLabs、Arbitrum基金会和Nansen共同设计了一个代币分配模型.

1900/1/1 0:00:00