1、史无前例的科技牛

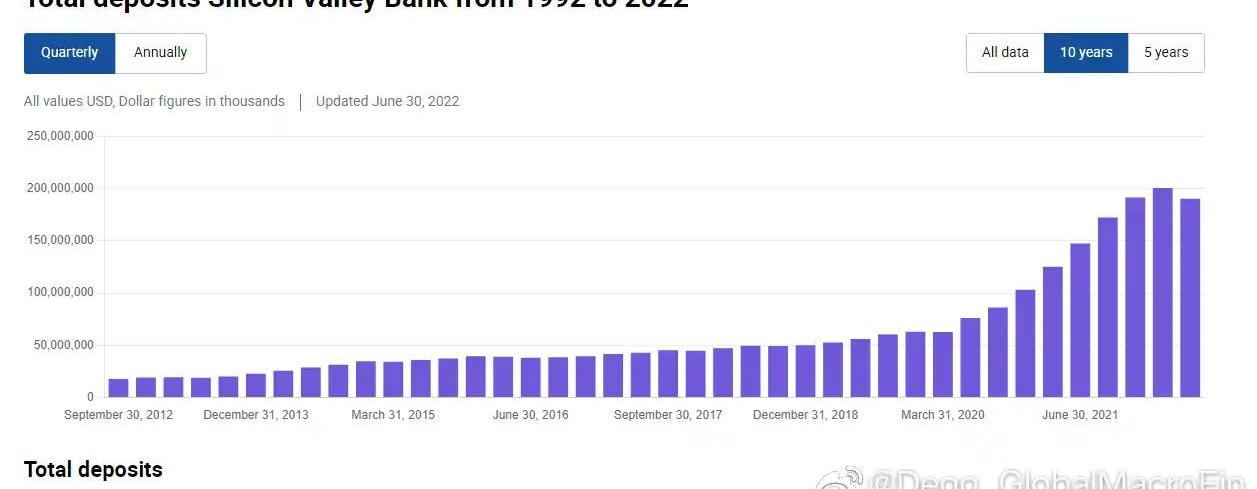

2020年下半年疫情担忧褪去后而美联储仍在承诺维持0利率很长时间,量化宽松持续进行,通胀也见不到影子,全球迎来了科技企业的融资热潮期,startups贷款和风投额度的快速增长使科技初创企业手里积累的大量的现金和存款,而这些存款很大程度流入了SiliconValleyBank这一硅谷最重要的、也是全美前20大的银行。2020年6月至2021年12月的一年半期间,SVB的存款由760亿美元上升到超过1900亿美元,增幅接近2倍。

图1

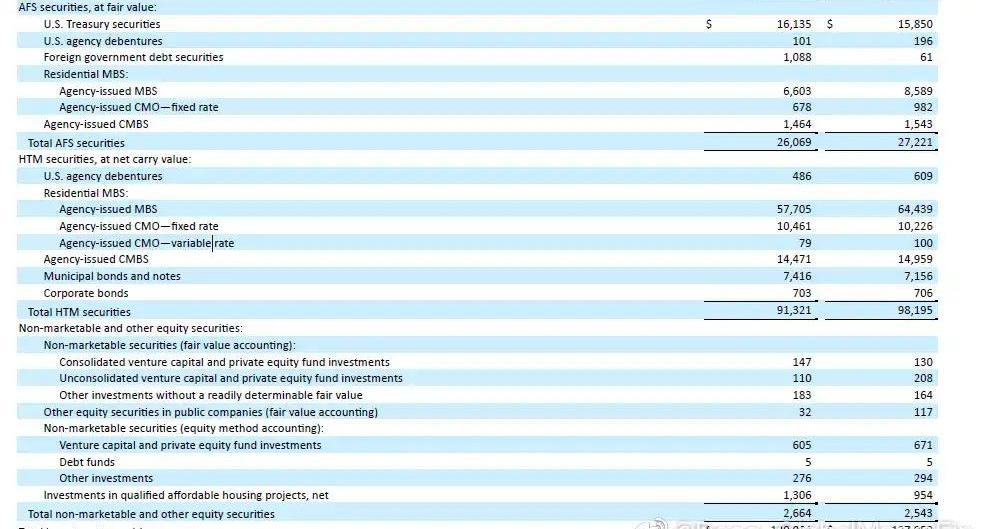

2、「闭着眼睛买」

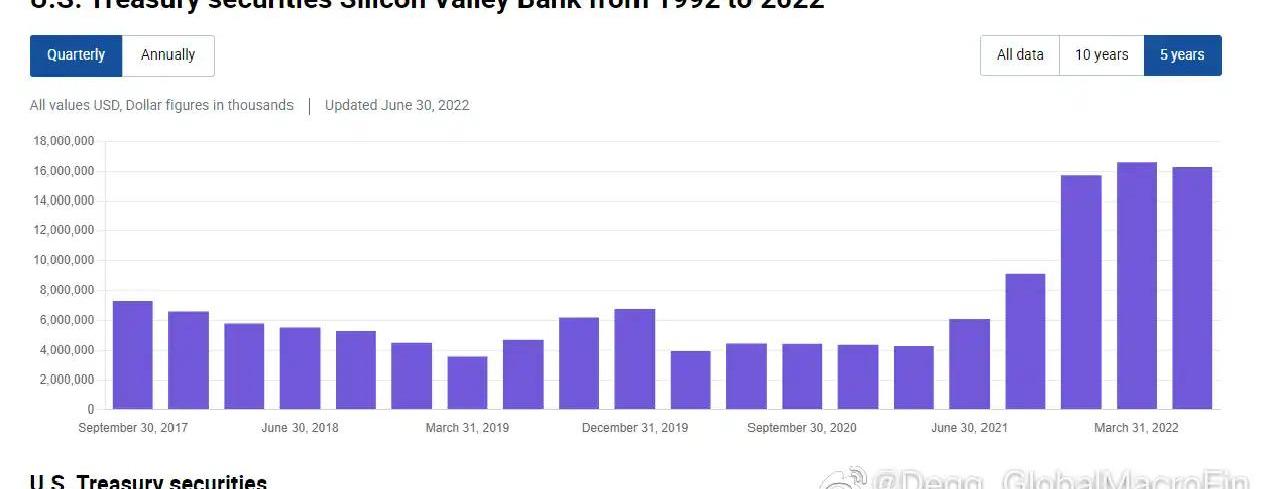

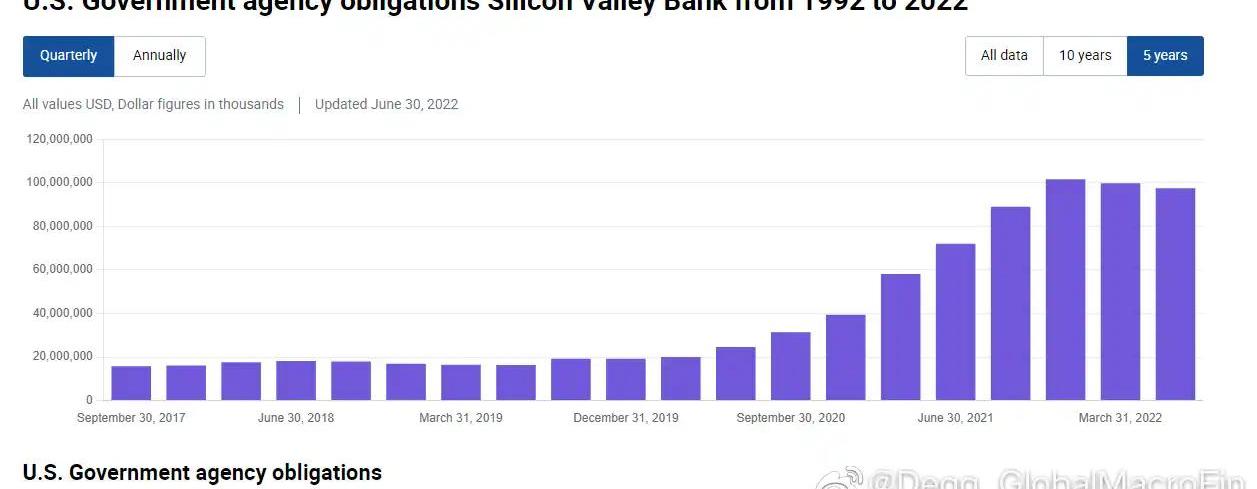

面对负债端资金的大量流入,SVB资产端可投资资金也快速上升。2020-2021年美联储还没有开始加息,如果把钱趴在美联储的准备金账户上,年化只有低的可怜的0.1%的利息。SVB的选择是,买大量的美债和MBS。从它的10-Q来看,2020年年中到2021年末,SVB增持了120亿的美债,持有量从40亿增长到了160亿。更重要的是,SVB增持了大约800亿美元的MBS,持有量从200多亿增长到了1000亿。这是什么概念呢?SVB总资产规模大约2000亿美元,相当于它将一半的资产配置在了MBS上,或者认为它将2020-2021年新增流入的超过1100亿存款中的70%配置在了MBS上。这对于一家以贷款为主营业务的商业银行而言几乎是难以置信的,甚至是荒唐的。

Soluna Holdings宣布建立用于比特币挖矿和其他密集型计算应用的绿色数据中心:金色财经报道,Soluna Holdings首席执行官John Beliziare向股东发表了一封公开信,宣布建立用于比特币挖矿和其他密集型计算应用的绿色数据中心。

John Beliziare称,比特币在加密货币领域的突出地位及其对安全解决方案日益增长的需求使其非常适合我们的有限能源方法,而人工智能的兴起为我们公司提供了进一步增长和多元化的机会。[2023/6/23 21:55:15]

图2

Trident已出售从Arbitrum分配到的全部ARB:4月25日消息,据 0xScope 监测显示,在 Arbitrum 完成对其生态 DAO 的初始 ARB 分配的发放后,Arbitrum 生态链游 Trident 已出售分配到的全部 257,540 枚 ARB,兑换为 ETH 和 USDC。[2023/4/25 14:25:41]

图3

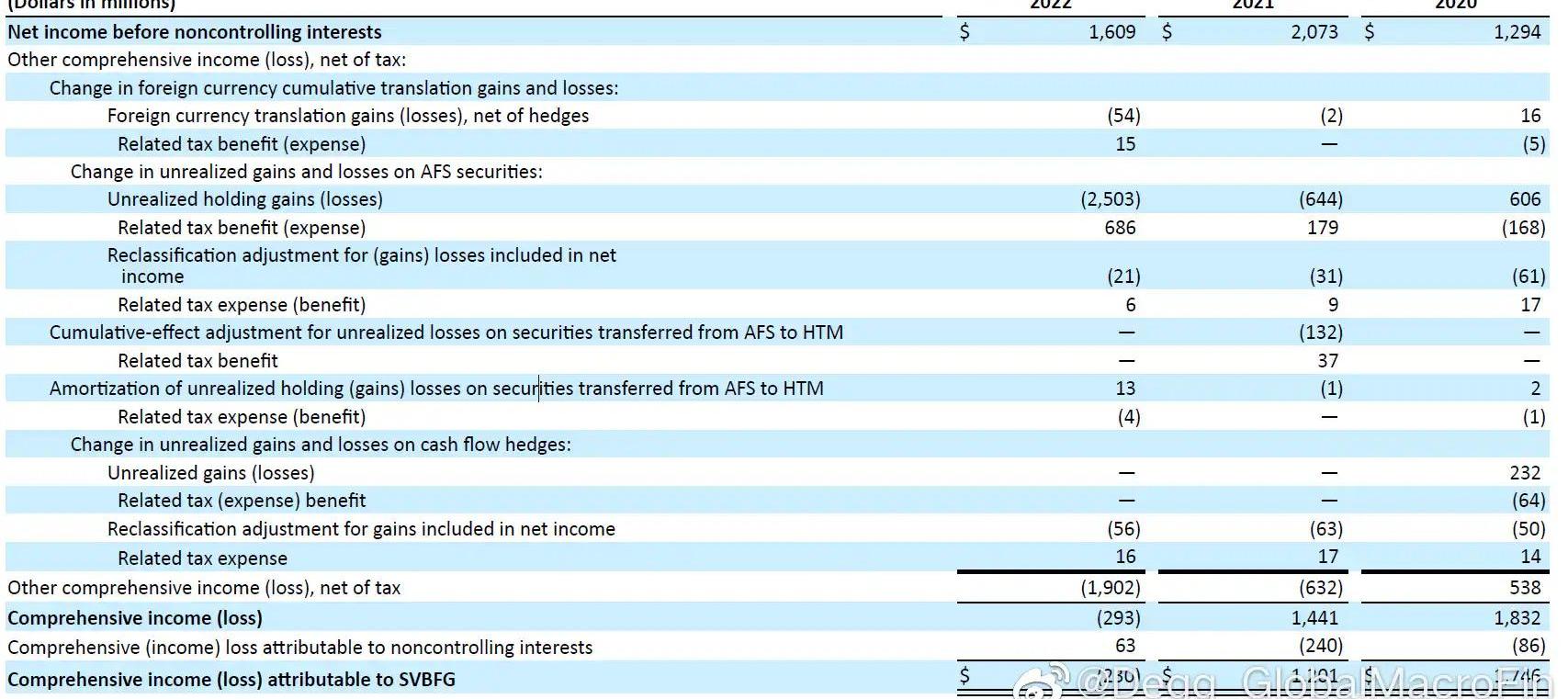

3、「现金是垃圾」

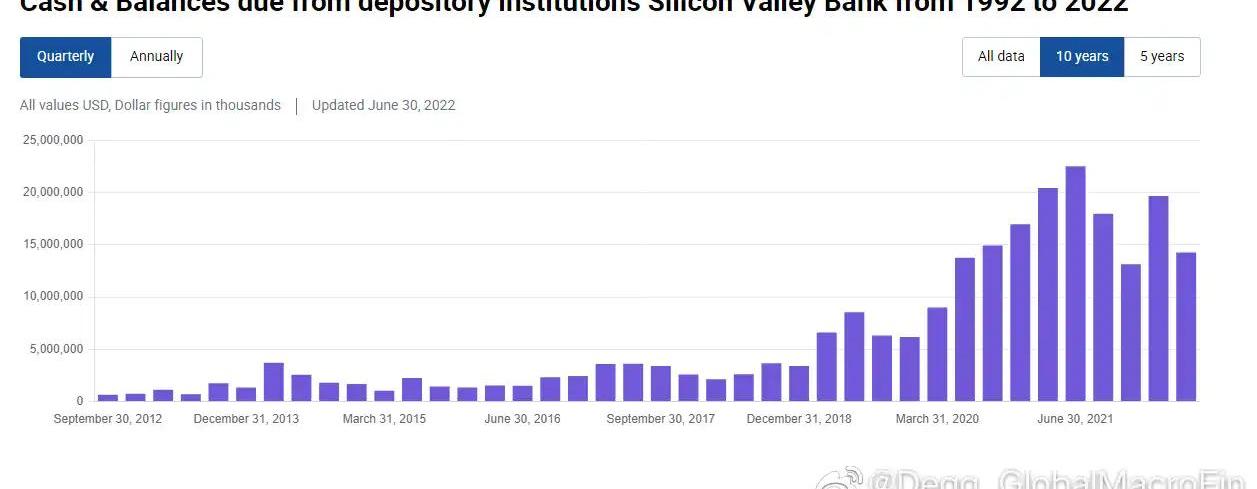

与疯狂增持的MBS相比,SVB手头的现金和现金等价物的增长并不明显,2020年中至2021年中只由140亿增长到了220亿,而到2021年末甚至还下降到了130亿,甚至不及2020年中的水平。这反映出,SVB激进配置长久期资产的同时,并没有为应对存款流出预留出等比例的的充足的现金。

美联储利率掉期显示,美联储5月加息的几率超过三分之二:金色财经报道,美联储利率掉期显示,就业数据公布后,美联储5月加息的几率超过三分之二。[2023/4/7 13:50:36]

图4

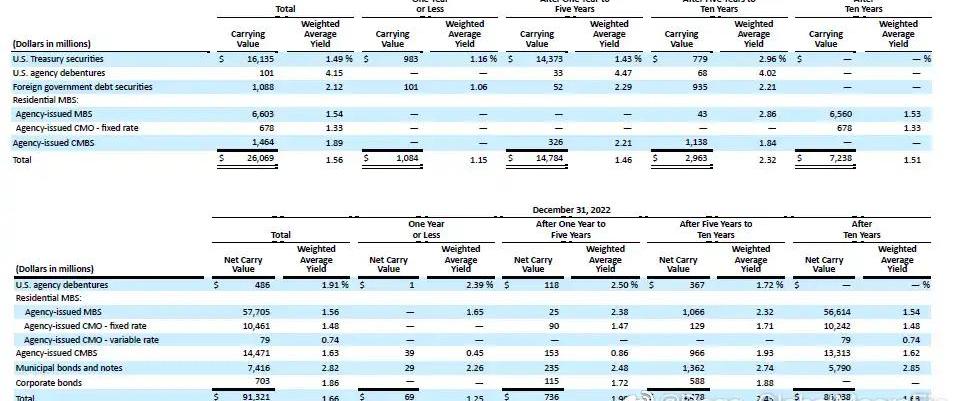

4、「稳健的」会计处理

我们知道商业银行买固收产品大多是以可供出售和持有至到期来做会计处理的。SVB也不例外。其160亿的美债完全以AFS计量,而1000亿的MBS主要是以HTM来计量。AFS和HTM的好处是,资产市值的波动不会直接反映在损益上,至多影响其他综合收益下的未实现损益,而且可以转回。但缺点是,一旦被迫出售AFS和HTM,就需要在当期确认一笔损益。

图5

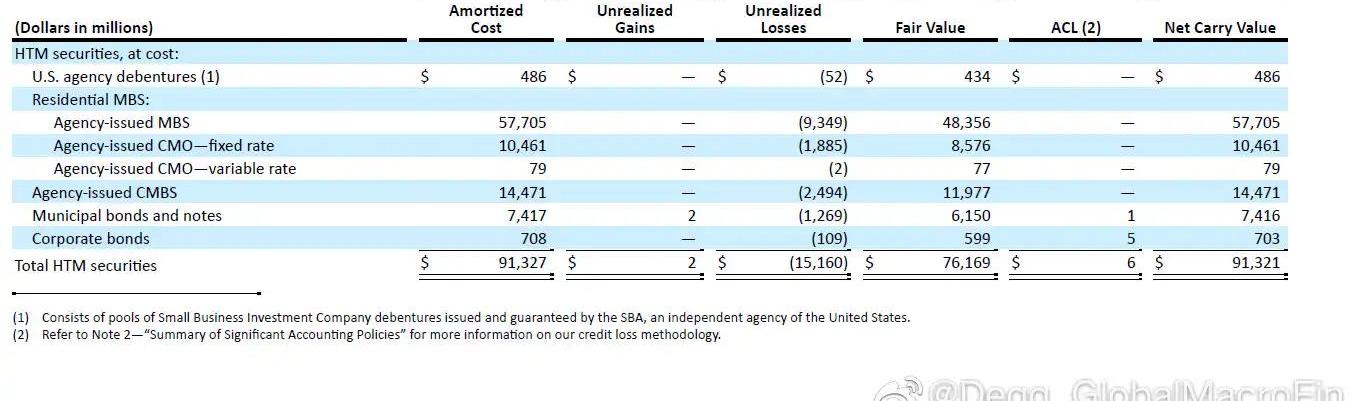

5、美联储的加息与未实现损失

Cardano EVM侧链发布后已进行750万笔交易:8月2日消息,dcSpark首席执行官兼联合创始人、Milkomeda协议核心贡献者Nico Arqueros在其社交媒体分享了Cardano EVM侧链Milkomeda C1的一些统计数据:共计7,485,720笔交易和96,026个钱包地址,并且钱包数量或将在8月推出的游戏发布后达到10万个。[2022/8/2 2:53:25]

由于SVB的资产购买集中在2020-2021年低息期间,因此AFS和HTM资产的平均收益率非常低。从10-K看,其AFS的平均收益率只有1.49%,HTM的平均收益率只有1.91%。伴随美联储2022年的快速加息,这些低息时期购买的AFS资产在2022年给SVB带来了超过25亿美元的未实现损失,而如果将1000亿以HTM计量的MBS的未实现损失考虑进去,总的未实现损失高达175亿美元。

上海市:到2025年,“元宇宙”相关产业规模达到3500亿元:7月8日消息,上海市发布培育“元宇宙”新赛道行动方案(2022—2025 年)。其主要目标包括:

产业综合优势显著增强。到 2025 年,“元宇宙”相关产业规模达到 3500 亿元,带动全市软件和信息服务业规模超过 15000 亿元、电子信息制造业规模突破 5500 亿元。

创新主体活力竞相迸发。培育 10 家以上具有国际竞争力的创新型头部企业和“链主企业”,打造 100 家以上掌握核心技术、高能级高成长的“专精特新”企业。

示范赋能效应充分显现。围绕城市数字化转型,打造 50 个以上垂直场景融合赋能的创新示范应用,推出 100 个以上引领行业前沿的标杆性产品和服务。

产业发展生态持续完善。推动建设各具特色的“元宇宙”产业园区,打造一批创新服务平台,加快“元宇宙”产业人才育引,优化生态环境。(shanghai.gov.cn)[2022/7/8 1:59:42]

图6

图7

图8

6、存款流出

这些未实现损失只要你不卖,就不会成为损失,因此往往被视作「浮亏不是亏」。问题是,2022年美联储快速加息导致全球科技初创企业的日子都不好过,融资融不到,股价一直跌,但研发还得继续,就只能持续消耗它们在SVB的存款。再叠加美联储缩表等因素,SVB的存款自2022年3月触顶后就一直流出。2022年全年存款总额下降了160亿,大约占存款总额的10%,特别是活期无息存款由1260亿骤降至810亿,大大增加了负债端的利息支出压力。

图9

7、MBS的负凸性

特别的,由于利率上升的时候,居民都愿意慢慢换贷款而不会提前还贷款,因此MBS的久期会拉长,这导致SVB持有的大量HTM的MBS的久期越来越长,越来越难以应对负债端持续的资金流出。所以去年末以来的SVB面临这样一种局面:资产端MBS有大量浮亏,一时半会到期不了,而现金储量也不太充裕;负债端存款一直在流出,负债成本持续上升。

8、壮士断腕?

SVB的管理层实际上有一些其他的选择,比如去拆借市场借repo,或者找FHLBs借advance,或者发债来满足存款流出压力。但问题有两个。一是当前利率曲线严重倒挂,短端借债成本远远高于长端,与其借短端维持长端的持有至到期,还不如直接斩仓的损失小。二是初创企业的存款流出后就不太可能流回,因此与其用短期借款应急,不如直接斩仓降低杠杆率——虽然这在短期来看会导致股价大跌,但长期来看反而是最安全的行为。壮士断腕式的短痛在这种环境下可能已经是最优选择。

9、恐慌

当SVB宣布了它出售了210亿的AFS资产并引发了18亿的损失时,市场的恐慌实际上体现在几个方面。一是还没有出售的1000亿的HTM资产所对应的150亿unrealizedloss是否会变成实打实的损失?要知道,SVB的股票总市值也仅仅只有不到200亿美元。二是发行大量股份会稀释原有股东的权益,本身就是利空。三是SVB的客户大多是科技企业,因此不在存款保险覆盖范围内,很容易发生挤兑,不少科技企业高管在刚刚的12个小时里就纷纷表示要从SVB提取出所有的资金。四是市场不清楚其他的对科技企业有大量敞口的银行是否会遭受挤兑,以及这场危机是否会蔓延开来。

10、前瞻

这场事件的进展取决于很多因素,比如SVB是否会遭遇更加严重的挤兑,甚至是否会破产?未来几天至少可以从两个层面观察危机的演进,一个是银行间市场和回购市场是否会担忧中小银行整体的财务状况?是否会发生流动性的局部紧张?观察EFFR和SOFR99%的水平是否会在未来几天发生大幅上升。另一个是观察市场会如何看待科技企业相关贷款/资产的风险,比如对科技企业敞口比较大的银行是否会面临比较严重的挤兑?对银行的恐慌中99%都是FUD,但剩下的1%的成真恐慌往往会演变成杀伤力巨大的金融危机。让子弹再飞一会。??

本篇文章是对DelphiDigital与NaavikGamefi2023年报告的梳理。主要反思Gamefi行业面临的困境、取得的进步与未来走势.

1900/1/1 0:00:00Liam、Mayur和Arif讨论了AI将如何改变Web3,以及将AI和NFT领域融合的影响。Tammy是一位数字艺术体验创作者,Kelano则是币安的NFT增长经理,他们共同探讨了将人工智能与.

1900/1/1 0:00:00为下一个“Axie”的形态,做一个猜想。在创造更好玩的游戏体验同时,实现为资产赋予价值;通过NFTFi的方式让游戏资产与其他游戏和协议融合与互通;合理利用双代币模型和用户裂变机制,实现稳健高效的.

1900/1/1 0:00:00注:本文来自@BTCdayu推特,MarsBit整理如下:1)《$arb发币,生态项目涨还是跌?有哪个被低估?》我略倾向上涨.

1900/1/1 0:00:00摘要:3月15日凌晨,OpenAI在官网上宣告了多模态大模型GPT-4的诞生。GPT-4实现了以下几个方面的飞跃式提升:强大的识图能力;文字输入限制提升至2.5万字;回答准确性显著提高;能够生成.

1900/1/1 0:00:00在硅谷银行倒闭后,美联储向银行借出了3000亿美元的紧急资金,这是否足够?自2020年以来,美联储首次紧急为美国银行体系提供支持.

1900/1/1 0:00:00