代币经济学101提供了如何评估一个项目代币的概要总结。在这篇文章中,我将深入探讨供给方面:代币的数量和这个数量自然或人为变化的各种方式,如何影响一个项目的感知健康?

乍眼一看,这因素似乎微不足道。但是,了解代币的供给量和其随时间的变化,是在你能力范围之内,最有可能让你从投资一个项目中获得良好回报的因素之一。并且,除非你知道在哪里和如何查看,否则很容易对项目的供应量产生错误的认知。

即使是简单的指标如市值,也会出其不意地误导或操控你。因此,让我们逐步了解评估一个代币供给量时所需要了解的所有事情,以便在下次投资之前获得更多的信息。

对于供给量我们需要关注什么?

最重要的不是代币总量。而是代币的当前供给量是多少,未来代币供给量达到多少,以及多快会达到。

让我们从经典的比特币开始。目前,比特币的流通供给量是18,973,506枚,并且永远只有21,000,000枚。

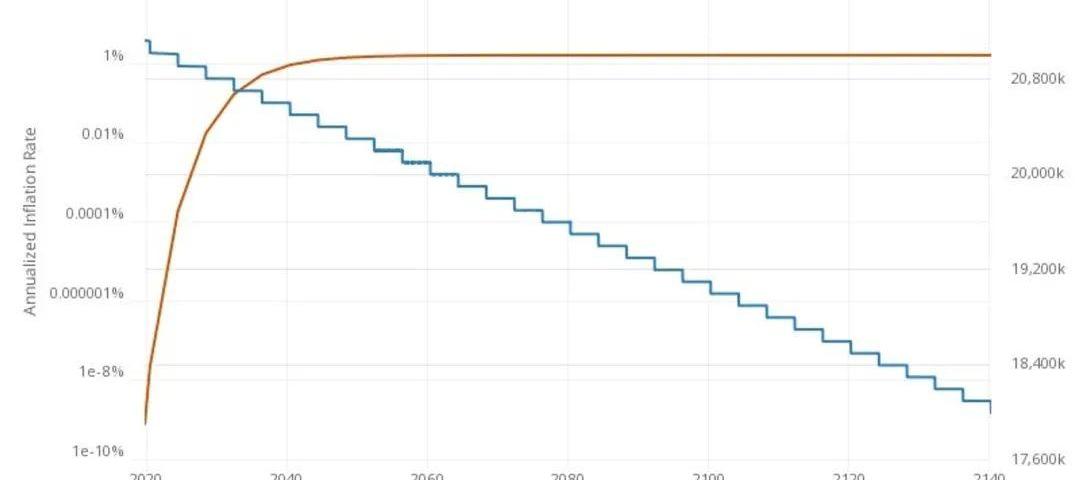

比特币的流通供给量,总供给量和最大供给量

一直到2140年,比特币供给量最后的9.6%才会被完全释放,所以这需要相当长时间才能达到。并且,我们可以随时看到比特币目前的通胀率是多少,整个过程不会被任何意外影响。它是固定不变的。

Binance资产储备中TUSD已超10亿美元,占总储备1.72%:3月7日消息,据Nansen数据,Binance资产储备中TUSD已达10.29亿美元,总储备占比达1.72%。TUSD占比排名为第7位,排在前6名的分别是USDT(26.67%)、BTC(18.87%)、ETH(11.69%)、BUSD(11.1%)、USDC(8.94%)以及BNB(4.78%)。

此外,据DeFiLlama数据,BUSD市值已跌至84.6亿美元,过去一个月市值跌幅达48.1%。[2023/3/7 12:47:14]

比特币年化通胀率和供给量

比特币是简单的,因为没有任何投资者解锁他们的资产,没有团队金库,没有临界条件,没有归属期,也没有其它任何可能的变数。

然而,大多数加密货币没有比特币简单。所以,对于比特币来说,我们只需观察流通供给量,最大供给量,和通胀表,就可以知道它现在的行情,想要知道其他大多数代币的行情会更困难些。

我们要弄清楚以下问题:

现在的供给量是多少?未来的供给量是多少?达到未来的供给量需要多久?未来的供给量是如何达到的?

让我们来看看可能影响这些问题的各种因素,然后分析一些案例。

市值&完全稀释的市值

市值和完全稀释的市值是评估加密货币或代币价值的两个简单的初始指标。

市值等于流通供给量乘以代币的价格。如果所有代币都在流通,那么完全稀释的市值等于现在的价格乘以最大供给量。

因此,假设一个代币的价格是$10,流通供给量是10,000,000枚,和最大供给量是100,000,000枚,那么市值就会是$100,000,000,完全稀释的市值会是$1,000,000,000。

这两个指标与我们将要提及的其他特征结合使用才会发挥作用。因为,他们可以让你了解当今市场如何对项目估值,以及项目未来需要如何发展,来达到满足买方心理预期的价格。

美国参议员提议将PayPal和CashApp付款的报税门槛从600美元改为10000美元:金色财经报道,两位美国参议员提议将Venmo、PayPal和CashApp付款的报税门槛从600美元改为10000美元。[2022/12/25 22:06:45]

如果你看到市值和完全稀释的市值之间差异很大,这意味着有许多代币被锁仓了,正等待进入市场。如果你认为当前的价格是符合预期的,那么你应该调查他们是如何进入市场的。

如果市值是完全稀释的市值的10%,并且所有代币都将在下一年里释放,那么,项目需要在1年里增长10倍,或1000%,才能维持现在的价格。

但是,如果市值是完全稀释的市值的25%,并且所有代币都将在4年里释放,那么,项目只需要在4年里增长4倍,或每年增长大约40%。

因此,市场vs完全稀释的市值率是你首先要检查的事情之一,以便能了解到一些关于供给量的线索。并且,一旦你这么做了,你就会渴望深入了解流通供给量和最大供给量的真正含义。

流通供给量&最大供给量

流通供给量和最大供给量可以回答问题1&2。并且,它们也能帮助我们理解市值和完全稀释的市值。

最大供给量是相当容易获得的数据。这个代币最大的潜在供给量是多少?对于比特币,它是21,000,000枚。以太坊没有最大供给量。对于CryptoRaiders,?我们将其设置为100,000,000枚。Yearn是36,666枚。

流通供给量的获取会更加棘手。有多少给定的代币在流通?对于比特币来说,很简单,只要从最大供给量,减去没有释放的数量,就可以得到你的数量。其他底层区块链像以太坊和Solana,会提供自我报告,或被应用程序接口监测。

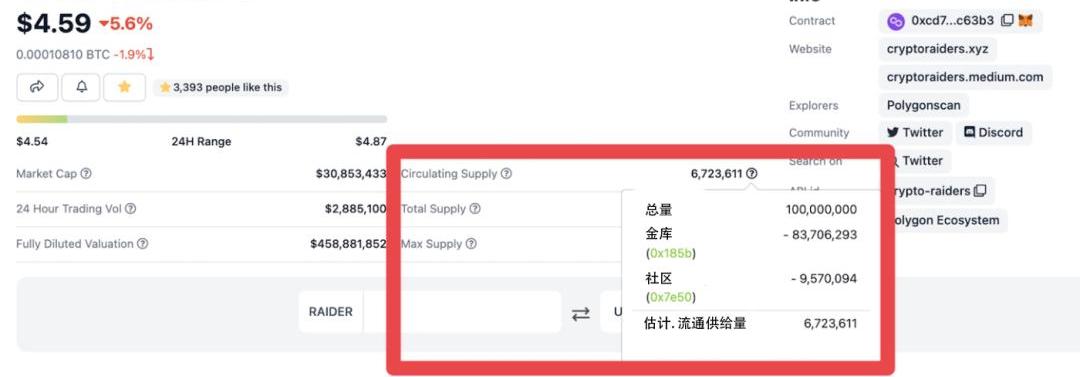

研究项目代币时,这个数据的获取很快就会变得复杂起来。这里有个简单的例子。对于CryptoRaiders,我们已经释放100,000,000枚总供给量中的大约16,000,000枚。但是,如果你查看Coingecko,它说我们的流通供给量只有6,723,611枚。剩下的在哪里呢?

数据:近24小时全网爆仓近5.6亿美元,比特币爆仓2.16亿美元:金色财经报道,据Coinglass数据,近24小时全网爆仓5.59亿美元,其中比特币爆仓2.16亿美元,以太坊爆仓2.05亿美元。[2022/8/20 12:37:15]

Coingecko和其他应用程序接口会尝试从流通供给量中,减去“不活跃”的代币,即使这些代币之前已经被释放到了市场中。在我们的例子中,人们在我们的质押合约中,将950万枚代币,锁仓了3-12个月。所以,Coingecko从供给量中减去了它们:

Coingecko中CryptoRaiders项目界面

我觉得这有些荒唐。是人们选择锁仓950万枚代币,并不是我们没有释放它们。但是从技术的角度来看,它们是不在流通的代币。

这表明深入研究流通供给量是多么的重要。乍看之下,我们的代币似乎只有6%已经被释放,这意味着项目为了维持它现在的价格,需要增长约20倍。但是实际上,代币的16%已经解锁,所以它需要增长6.25倍就差不多了。

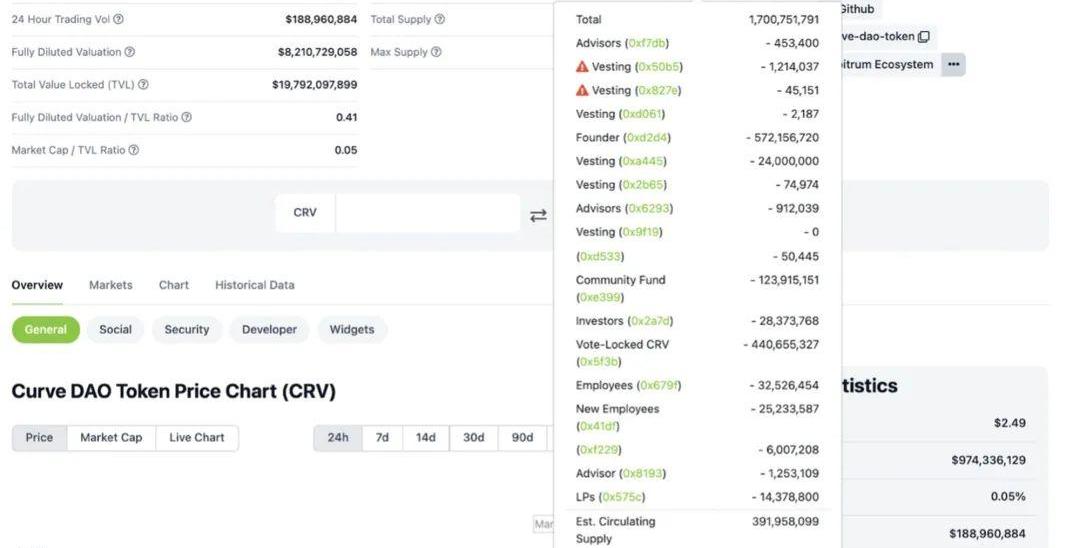

Curve是另一个很好的例子。

Coingecko中Curve项目界面

他们的完全稀释的市值大约是他们市值的9倍。并且,这看起来他们的代币只有11%在流通。但是,他们在这里给你了一条线索:总供给量。当我们深入研究流通供给量时,我们可以看到,有大量的代币被锁仓在各种各样的合约中:

Azuki系列NFT24小时交易额为240.49万美元:金色财经消息,据NFTGo.io数据显示,Azuki系列NFT总市值达2885.61万美元,在所有NFT项目总市值排名中位列第124;其24小时交易额为240.49万美元,增幅达77.68%。截止发稿时,该系列NFT当前地板价为18.95ETH。[2022/5/28 3:47:05]

Coingecko中Curve项目合约锁仓详情界面

引人注目的是“创始人”似乎拥有572m枚代币,并且投票锁定的CRV仅有440m枚。大量的代币为创始人所有!

但是,当我们深入研究它的合约时,显示它涉及到多个人,所以它不只拥有一位创始人。并且如果你查阅真实的合约,你会看到归属期是4年。所以这些代币需要花费一段时间才能解锁。

值得了解这些细节的原因是,它可以帮助你衡量究竟有多少代币被投放到了市场。对于我来说,我认为投票锁仓的CRV应算作市值的一部分,这让市值更接近2120百万,而不是974百万。这让它非常接近完全稀释的市值,并表明它不需要为了满足市场偏好的价格去做增长。

但是,流通量vs最大供给量只是我们了解供给量的一部分。如果代币的供给量在4个月或4年里增长4倍,你的感受将会大不相同。这就是为什么我们还需要查看释放时间表。

释放时间表

记住我们要弄清楚的主要问题:

现在的供给量是多少?未来的供给量是多少?达到未来的供给量需要多久?未来的供给量是如何释放的?流通供给量vs最大供给量解答了问题1&2。释放时间表解答了问题3&4:如何以及什么时候达到供给量。

ENS 24小时交易额超200万美元,24小时增幅超800%:金色财经消息,据NFTGo数据显示,以太坊域名服务ENS 24小时交易额达202.25万美元,增幅达807.17%。[2022/5/22 3:33:34]

通常在需要深入研究一个项目文档的时候,我们要查看释放时间表。这在Coingecko没有,所以你必须做一些调查才能弄清楚。

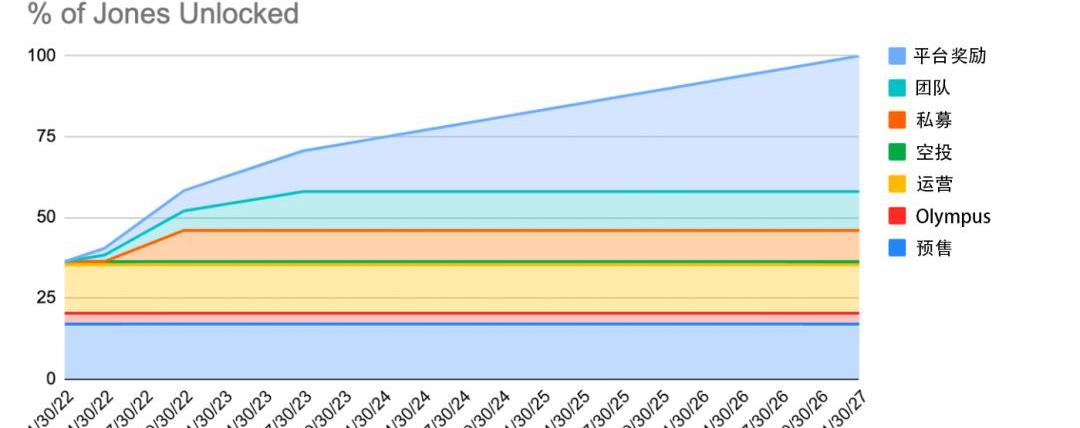

在我最近的JonesDAO文章中,我整理了一张图表,显示了它们的代币随时间变化的释放量:

首先应该注意的是,他们有一个增长缓慢的初始释放期,然后将会有一个从2022年4月30日到2022年10月30日的加速释放期。那是私人投资者的解锁时期,在6个月里线性解锁。

在那6个月期间,每个月将有大约3%的JONES供给量被释放。但是从现在到4月30日,每个月仅有1.36%的JONES供给量被释放。

所以,在这6个月期间,通胀率将增加一倍以上。而进入市场的新代币将完全归于那些以大幅折扣价格进入市场的人,即使在此期间价格没有变化,他们也有更大的经济动力去出售代币。

这不是说投资者是恶意的,或者他们有意为之,只是他们有这么做的自由。在购买这种代币之前,你应该预想到会有这种影响未来供应量的变化。

你可能会看到,另一种基于平台表现的释放方式。Convex是一个很好的例子,大部分的CVX代币释放是基于他们的池子赚取CRV代币的数量:

单位CRV盈利中CVX的铸造量-CVX铸造中比例随时间减少的过程

这让你了解到CVX的通胀率一直在下降,因为CVX的铸造比率的变化是:CRV的铸造量在一直减少,直到在流通中达到100m枚CVX。

初始流动性如何影响释放率

还有一点需要在释放时间表上关注的是,百分比变化的影响。即使是一个4年逐渐释放的时间表,如果代币从非常小的比例开始解锁,这会对早期的购买者造成伤害。

例如,让我们看一个刚刚发布代币的新项目:JPEG'd。他们在公开拍卖中销售了代币的30%,并且用筹集资金的一部分增加了代币的流动性。

他们的整体分配一目了然:

JPEG的供给量分配方案

代币的35%被分配给团队和顾问,其归属期限为2年,初始临界期为6个月。所以,先解锁了代币的30%。6个月之后,在为其18个月的时间里将代币的35%释放到市场。因此在此期间,每月大约有2%的供给量持续进入市场,之后通货膨胀停止。

当30%+已经在流通时,2%进入市场是一个相对较小的增长。代币供给量将在15个月里翻倍,但这有足够的时间,让项目的估值赶上代币价格。

相比之下,如果最初只释放了10%的代币。那么,代币供给量将在5个月里翻倍,而不是15个月!早期购买者受到解锁的影响更大,代币价格将很难跟上新的通胀。

好的,我们已经介绍了大部分重要的考虑因素。剩下只有最后几个因素需要考虑。

初始分布&挖矿

大多数协议会将相当一部分代币释放给流动性池子奖励。如果你为协议提供了流动性,你可以质押该流动性,可以稳赚一笔代币。

从表面上看非常以社区为导向,因为任何人都可以购买代币,创造流动性,并且质押它赚得更多的代币。但是取决于这个流程是如何运作的,初始团队或者内部人员可能可以钻这个空子,大幅度增加其代币份额。

最近的一个典型案例是LooksRare。正如Cobie在他的文章中就该主题解释的那样,一半的挖矿奖励流入了早期锁仓的投资者。因此,虽然散户投资者可能觉得他们赚取了平台的大部分费用,但实际上这些费用进了早期的投资者们的腰包里。

这种案例的另一种表现形式是,团队或投资者的大部分代币突然就被解锁了,因为他们可以用这些代币进行流动性挖矿。而你设想的是团队和投资者至少有3到6个月的锁定期,之后可以线性时间慢慢取回代币。

解锁

最后需要注意的是会解锁大量代币的时机。一些协议像Convex有锁仓机制,如果用户想通过锁仓获得代币奖励,就必须参与这个协议。

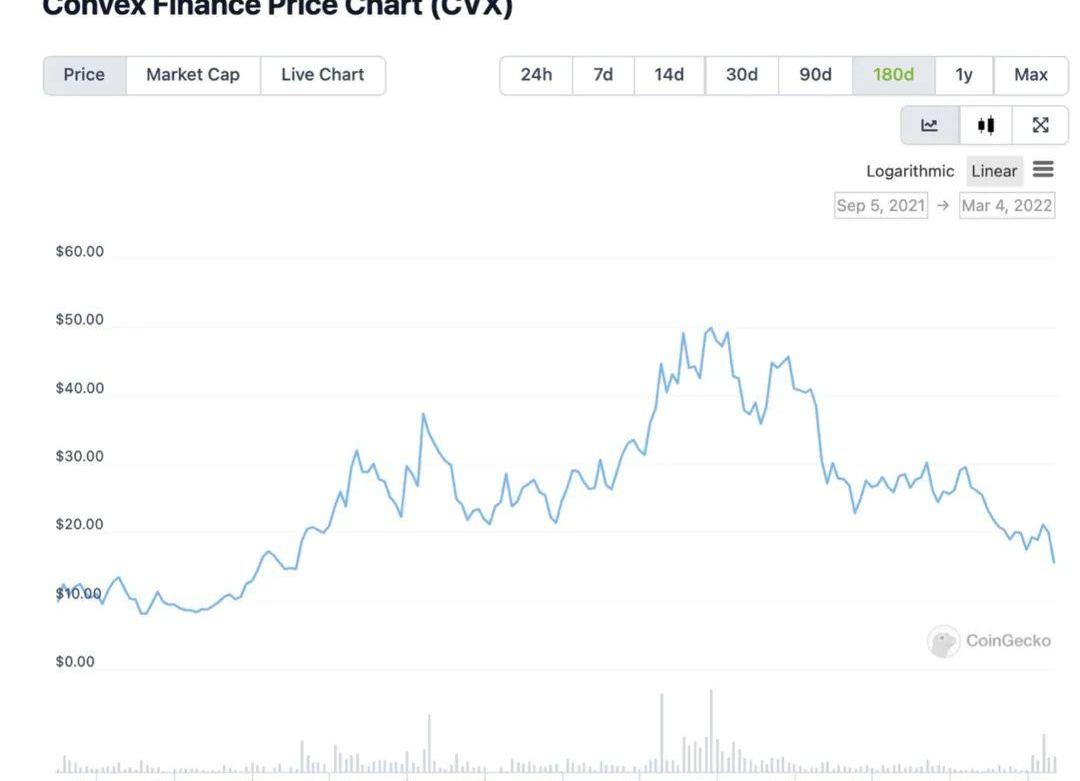

当Convex首次发布这个功能时,大量的CVX持有者在第一个星期里,将他们的代币锁仓了。这意味着17个星期后,所有这些代币都会被解锁。该机制在9月初引入,这些代币在1月初开始解锁。注意到什么了吗?

ConvexFinance价格走势图

同时还有其他市场动向,但还是很难忽视锁仓和解锁代币所造成的影响。所以,如果你购买像veCRV风格的锁仓代币,或者任何其他锁仓机制的代币,最好能意识到会有大量的流通供应量解锁的时机。

回顾

当你深入研究项目的代币时,充分了解供给量和其随时间如何变化,将使你更好地了解现在是否是一个投资的好时机。

你可以从像Coingecko这样的公共仪表盘中获取大量的信息,但深入研究项目文档中的细节可以帮助你发掘出一些不易察觉的细节,如释放时间表是如何随时间变化,代币的流向,以及未来可能解锁什么代币。

不过,供给量显然只是代币经济学难题的一部分。因此,在本系列的未来作品中,我们还将深入挖掘需求、博弈论、投资回报率,以及在投资或启动自己项目之前值得了解的其它优质的代币经济学的知识。

P.S.如果你想为你的项目设计代币经济学,请在Twitter上联系。特别如果是一个游戏。

在这个RadiantCapitalTwitterSpaces中,来自抵押稳定币协议VestaFinance的联合创始人Mikey和营销主管Vestator与来自RadiantCapital的Is.

1900/1/1 0:00:00注:原文为DeFi研究员@ThorHartvigsen推文,MarsBit编译如下自去年年中以来,我一直是Arbitrummaxi。以下是我认为在2023年构成强大投资组合的6种资产.

1900/1/1 0:00:00今天我们要探讨的是游戏。出于几个原因,游戏是为数不多的真正有机会在数字资产生态系统中扩展至十亿用户面向消费者的用例之一。首先,游戏玩家已经习惯了数字资产;他们经常为游戏中的交易付费.

1900/1/1 0:00:00永续合约可以说是加密交易的命脉。Perps占交易量的三分之二,而现货交易量仅为三分之一。dYdX是最受欢迎的去中心化交易所(DEX),用于交易perps.

1900/1/1 0:00:00近期,美国政府针对加密监管正采取积极的行动,社区都在讨论,美国版九四来了?实际上,并非有这么大的影响力.

1900/1/1 0:00:002月2日,CoinbaseNFT市场在推特上宣布,正在暂停NFT市场上的创作者Drops功能,以专注于创作者要求的其他功能和工具,同时强调不会关闭CoinbaseNFT市场.

1900/1/1 0:00:00