历经一年多的下跌,我们终于获得了代币的暴涨。而且,你可能已经注意到,Lido(LDO)和RocketPool(RPL)等一些表现最好的代币都与LiquidStakingDerivatives(LSD)有关。

LSD到底是什么?这种叙事有道理吗?

LSD是以太坊(ETH)质押者吃蛋糕的一种方式。

现在以太坊是一个权益证明(PoS)链,你可以质押你的ETH,获得约4-6%的舒适、稳定的收益。可悲的是,质押的代币不能在其他地方使用。

我知道,这种个位数的APY有点无聊,但是,不要担心,LSD允许你将ETH放入智能合约中,并收到该质押ETH的代币化衍生品作为回报。

LSD的叙事还会持续吗?

我们的观点是,会的。

这是因为尽管以太坊占据主导地位,但质押ETH仍被视为风险,因为用户目前无法撤回质押的代币。

你知道PoS链的典型质押比率是多少吗?根据StakingRewards,在40-70%之间。而以太坊的质押比例只有区区13%。

正如Ben在"MusicalChairs"中指出的那样,在即将于3月进行的上海升级后,这个数字可能会增加,这将允许用户提取他们所质押的ETH。这将降低ETH质押的风险,并且随着越来越多的代币被质押,从而将推动对LSD的需求。

跨链DeFi协议Umee正在创建名为UDX的机构借贷DAO:金色财经报道,跨链DeFi协议Umee正在创建一个名为 UDX 的机构借贷 DAO,以帮助促进债券市场向 DeFi 借贷的过渡。该计划将提高 Umee 的 Cosmos、以太坊、Avalanche、Near 和 Solana 兼容交易平台上的债券市场效率。据悉,自2021年6月以来,跨链借贷协议已筹集了近4000万美元。[2022/9/27 5:55:16]

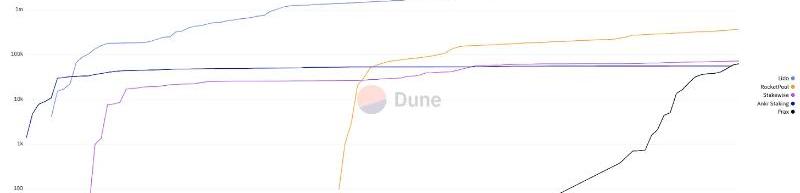

2021年4月,LSD开始超过其他质押解决方案。到2022年9月以太坊成功从PoW切换到PoS时,它们已经站在食物链的顶端。

我已经让你相信LSD是一个不会消失的故事,那么让我们开始做正事,并研究一些最流行的流动性质押解决方案。

英国监管机构:加密公司不受严格监管的影响:金色财经报道,英国金融行为监管局(FCA)透露,尽管首次未能满足监管要求,但许多加密货币公司仍在寻求在英国经营的许可。他们知道我们有一个良好的监管体系,如果他们符合我们的标准,这对于他们在世界各地寻求申请的每个司法管辖区都很重要。在新首相Liz Truss的领导下,英国的加密监管可能正在发生变化。在她上任之前,曾参与该国加密政策的几位关键官员在她上任前辞去了政府职务,其中包括前财政大臣 Rishi Sunak 和财政部经济秘书 John Glen。英国政府上周在下议院提出了经济犯罪和企业透明度法案。[2022/10/3 18:37:57]

竞争者

没错,这里毕竟是加密货币。LSD的解决方案是dApps,你总是可以指望dApps发行治理代币来进一步去中心化,赋予社区权力。

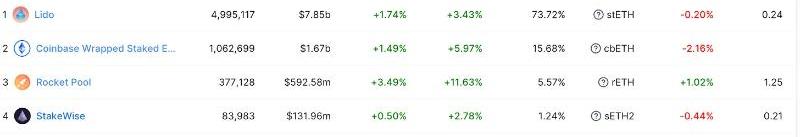

这让我们有机会直接押注LSD的增长和炒作。根据DefiLlama,领先的LSD协议如下:

实时云渲染解决方案提供商“蔚领时代”完成4000万美元B2轮融资,淡马锡领投:9月26日消息,实时云渲染解决方案提供商“蔚领时代”完成4000万美元B2轮融资,淡马锡领投,明势资本、鼎晖VGC跟投,华兴资本和凡卓资本联合担任财务顾问,所筹资本将用于进一步完善以实时云渲染为基础的软硬件战略布局,加速下一代算力基座的打造,推动云渲染行业整体生态的构建,并计划向海外市场拓展业务。与此同时“蔚领时代”将在现有业务的基础上,探索基于VR/AR为场景的下一代内容形态,拓宽云上开发环境的应用空间。

注,“蔚领时代”成立于2019年,三年内已完成5轮共计数亿元融资,除本轮投资方以外,还包括顺为资本、敦鸿资产、小米集团、米哈游、中手游、金山云等投资机构和产业链企业。[2022/9/26 7:21:27]

由于我们只关注具有治理代币的协议,所以我们将不讨论Coinbase。虽然Stakewise已经取得了一些早期的成功,但它的采用已经停滞不前,所以我们今天将其排除在我们的讨论之外。

因此,我们认为最能从LSD的叙事中获益的三个协议是Lido、RocketPool和Frax。

Lido(LDO)

BitMEX创始人:因中期选举临近,美联储可能使用降准外的方法释放流动性:8月24日消息,BitMEX 创始人 Arthur Hayes 发布最新博文探讨美元流动性对加密市场的影响,Arthur 认为,相比美元利率,真实的美元总量,即美元流动性是影响加密市场的价格的更直接因素。Arthur 提到,除了美元利息,纽约联储持有的反向回购(RRP)和美国财政部普通账户 (TGA) 也是美元总量的调控手段,虽然最近美联储一直在加息,但后两者指标显示,另一只手正在增加美元流动性。

Arthur 推测,随着中期选举的临近,执政班底有动机推动短期经济行情,一方面维持加息以向普通选民塑造对抗通胀的形象,同时不再紧缩流动性以维护选举幕后支持者的利益。[2022/8/24 12:45:05]

LSD的龙头是Lido。在LSD协议中,有高达30%的质押ETH和超过70%的ETH位于Lido。

Lido被设立为一个去中心化自治组织,LDO是DAO的“会员卡”。

LDO的持有者可以对与Lido运作有关的一些方面进行投票,比如DAO应该得到的费用,或者Lido使用什么节点运营商和预言机。DAO也积累了利润,这些利润将分配给研发、流动性激励等。

欧洲有超过70只比特币和加密ETP在没有操纵的情况下运作:7月7日消息,据Bitcoin Archive发推称,据华尔街日报报道,欧洲有超过70只比特币和加密ETP在没有操纵的情况下运作。[2022/7/7 1:57:50]

然而,LDO并没有给代币持有者累积任何价值。因此,这更像是对LSD成功和Lido继续占据主导地位的投机性押注。

并不是说这有什么不对。有时,仅依赖叙述的代币是最好的选择。

可以说,2021年牛市中表现最好的行业是Meme币。而Uniswap的UNI,其结构与LDO类似,是表现最好的DeFi代币之一。在加密货币市场成熟之前,meme和叙事是王道。我们最好不要忘记这一点。

然而,如果你想从你持有的代币的DApp中获得一份利润,你将不得不去寻找别的地方。

比如说,去Frax。

Frax(FXS)

至少在LSD方面,Frax是一个新人。但它的增长是惊人的,仅在三个月内就成为按ETH计算的第五大LSD解决方案。考虑到我们正处于熊市之中,这更令人印象深刻。

Frax在LSD上迅速取得成功的一个重要原因是它已经实现了一连串的DeFi产品,包括稳定币、借贷市场、去中心化交易所等。此外,它还利用其对Curve的影响力,为其用户提供了大量的ETH收益。

那么,Frax的治理代币FXS是如何发挥作用的?

Frax通过FXS实施了一个veToken模型,与Curve的模型相似。

Frax代币持有者可以锁定他们的FXS以换取veFXS:他们持有的时间越长,得到的veFXS就越多。你拥有的veFXS越多,你的收益率提升、投票权和利润份额就越高。

在撰写本报告时,如果你锁定你的FXS四年,目前的年利率是1.58%。不是很好,但总比没有好。并且完全以利润为基础且可持续,这在加密货币中非常罕见。

LSD只是他们的产品之一,而且不是他们的核心产品。因此,FXS并不是纯粹押注LSD的成功,但是,由于Frax的产品是相互交织的,如果一个失败,其他的也可能失败。

也就是说该协议是否能够成功,也与LSD息息相关。

RocketPool(RPL)

2021年11月推出的RocketPool将自己定位为大众的LSD解决方案,与风险投资支持的Lido相对立。无论这种描述是否成立,现实情况是,RocketPool确实成功获得了超过5%的市场份额。

我们不会深入了解RocketPool质押机制的细节。现在对我们来说最重要的是:

RocketPool节点运营商在ETH和RPL中获得奖励。节点运营商必须将抵押品连同其ETH一起提供。如果节点运营商被削减,这种抵押品可以作为保险。猜猜看,这些抵押品是以什么为单位的?

没错,就是RPL。您作为抵押品发布的RPL越多,您获得的RPL奖励就越高。

为了阻止RPL鲸鱼获得大部分的奖励,您可以提供的抵押品上限等于用户已抵押的ETH价值的150%。但也有一个10%的最低抵押品,以获得任何RPL奖励。这些作为RPL价格相对于ETH的软上限和下限。

如果RPL的价值增加太多,节点运营商将从他们的金库中取出抵押品,因为他们没有得到超过150%上限的奖励。除了出售之外,他们当时对RPL没什么可做的。

然而,如果RPL的价格下降太多,节点运营商将需要购买和发布更多的RPL作为抵押品,以继续获得RPL的奖励。

实际上,该模型刺激了对基于ETH质押活动的RPL的需求,将代币的成功与其质押解决方案的成功联系起来。

选择

那么哪种LSD治理代币最有潜力呢?

如果你想安全起见,答案很简单:LDO。

Lido在LSD领域遥遥领先。更重要的是,它赢得了叙事。

想到LSD时,第一个想到的协议是Lido。这也是大多数人质押ETH的首选。而Lido的stETH就是质押的ETH的代名词。

但是代币不累积任何价值。

所以呢?

如果DOGE能突破1美元,那么无用的治理代币也能让你发财。

如果你想玩得更冒险一点,FXS是你应该关注的代币。

请注意,不是为了价值累积。用低的个位数APY来换取将我的代币锁定4年?我认为我不会这么做。FXS现在是一个很好的选择,因为它的增长速度惊人。

然而,押注Frax意味着押注其所有DeFi部门,并且丝毫不能保证他们的成功。因此,这是一个风险更高但可能更有利可图的注。

RocketPool已经取得了很大程度的成功。然而,RPL目前并不是一个有吸引力的注。RocketPool距离赶上Lido还差得很远,而且它的增长不再那么快了。

如果这种情况改变,我们会改变我们的观点。

总的来说,很明显的是,一个协议的成功和它的代币并不像人们想象的那样交织在一起。成功的协议可能是糟糕的投资。反之亦然,尽管更为罕见。

在任何情况下,LSD战争正在升温,整个DeFi的团队正在提出更多的创新解决方案。我们预计,当ETH质押变得更具吸引力时,上海升级只会激起更大的反响。

标签:LSDETHRPLLIDPLSD价格3X Long Tether Gold TokenPURPLEFLOKI价格Solidblock

最近几天,curve与uniswap谁是defi之王的争论愈发热烈,各国友人们都各抒己见,你来我往,争论的不亦乐乎。然而随着讨论的越发深入,各种概念和逻辑满天飞,搞得我也是晕头转向的.

1900/1/1 0:00:00自2023年开年以来,人工智能,特别是OpenAI的ChatGPT3风靡全球,各行业都有可能受到这项技术的深远影响.

1900/1/1 0:00:00注:本文来自@0xsurferboy推特,MarsBit整理如下:SocialFi-一种新的社交媒体范式.

1900/1/1 0:00:00以下是值得关注的新NFT项目。FoundationDropstl;dr:Drops是一种在Foundation上创建或收集大型NFT集合的新方法.

1900/1/1 0:00:00NFT金融即将达到一个新的里程碑......接近50000NFT贷款!-NFT借贷平台的竞争正在升温-用户群集中-尾部资产未得到充分利用探索目前顶级借款人如何使用贷款协议:1)NFT借贷平台的竞.

1900/1/1 0:00:00自DeFiSummer以来,去中心化衍生品赛道就一直是人们不断讨论的话题,但受制于以太坊的扩容性问题,衍生品赛道始终没有展现出自身的潜力.

1900/1/1 0:00:00