1、衍生品Dex市场增量空间巨大

衍生品Dex赛道目前仅占Cex的2%,用户由于FTX暴雷对中心化交易所缺乏信任,而且目前最值得关注的两个项目dYdX和GMX的市值都没能稳定跻身进前100。如果未来衍生品Dex继续壮大其市场份额,那么潜在增量空间很大。本文会基于衍生品赛道增量空间巨大的假设,推演衍生品Dex中哪个项目更具潜力。

2、dYdXvsGMX—衍生品Dex成功所需因素

目前,衍生品Dex主要有两种模式:

订单簿:以dYdX为代表

订单簿模式追求的是撮合效率,需要专业做市商提供流动性,更加类似Cex的体验,资金费率和价格在大部分时间都与Cex一致

资金池:以GMX、GainsProtocol为代表

预言机资金池优势在于零滑点,对于大额交易体验非常丝滑

下面我将从市场环境、产品属性和价值捕获三个方面对dYdX和GMX两个项目进行分析。

2.1市场环境

回顾历史,相同的市场环境下,两个项目的表现却截然相反。众多链上项目表现基本都与大环境一致,如下图所示,dYdX交易量和OI大幅上升是从2021年9月发行token同时上线交易挖矿开始,这个趋势一直延续到2021年底,之后则一路下跌,dYdX的表现与市场上绝大多数项目一致。那么假如市场回暖,有理由相信dYdX的各项数据都会相应上升。

彭博分析师:将现货比特币ETF通过几率提高到65%:金色财经报道,彭博ETF分析师James Seyffart发布推文称,根据最近的事件和最新信息,我正式将现货比特币ETF获得批准的几率提高到65%。这一比例在几周前是50%,几个月前是1%。我们认为阻力最小的时间点,是在法院撤销SEC的否决后,同时批准灰度和所有8家申报公司的申请。

今早报道,彭博分析师James Seyffart表示,灰度今天也重新提交了以太坊期货ETF。自周五收盘以来,共收到了6份以太坊期货ETF申请。[2023/8/2 16:14:02]

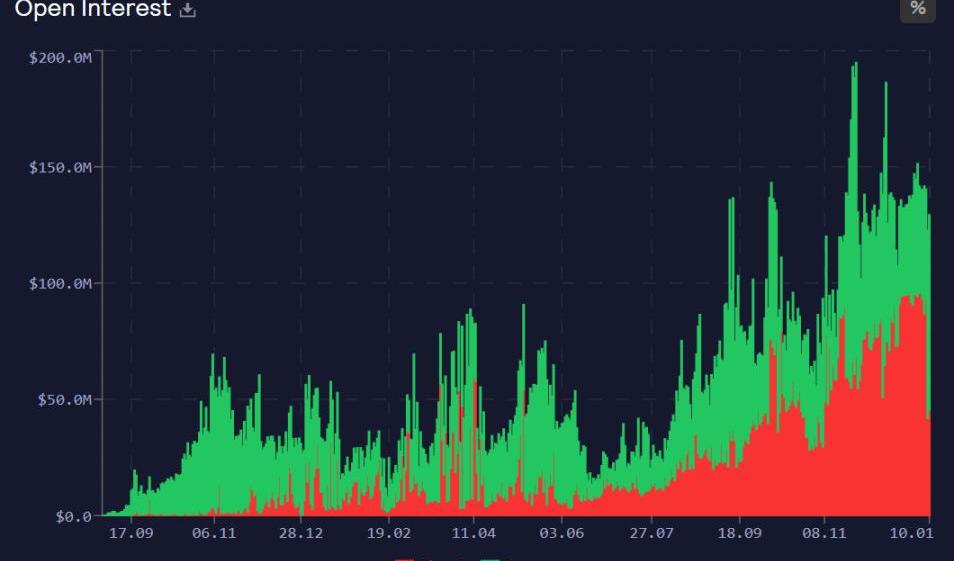

反观GMX,却呈现出完全相反的走势。GMX自2021年8月上线Arbitrum后至今交易量和OI一直平稳上升,而且从2022年6月开始OI呈现爆发式增长,并且GLP在熊市还能保持20-50%的收益。

OPNX:索赔代币的价值会根据市场状况或破产程序的转折而大幅波动:5月23日消息,Three Arrows Capital创始人Zhu Su等人创办的加密索赔和交易平台Open Exchange(OPNX)发推表示,正在将索赔购买市场从少数参与者开放为任何人都可以使用,索赔代币的价值可能会根据市场状况或破产程序的最新转折而大幅波动。例如在FTX破产案中,美国国税局向FTX提出440亿美元的索赔,优先于债权人的索赔支付,可能会导致相关的 FTX 索赔代币大幅贬值。

此前报道,OPNX 将与 RWA 代币化服务提供商 Heimdall 合作,推出索赔交易市场,用于在公共订单簿上进行索赔申领和交易,使索赔人能够释放索赔中的价值。[2023/5/23 15:20:11]

为什么GMX在牛市表现平平,却能在2022年的熊市逆市增长?

2022年L2爆发结合以太坊合并。2022年可谓是L2真正落地应用的一年,结合了Optimism发币、以太坊合并、Arbitrum奥德赛、Nitro升级等热点,加上zkrollup的技术畅想,为GMX带来很多用户和流量。GMX在熊市的增长是用户和GLP的双向增长。具体来讲,机在熊市表现更好,因为熊市热点少,催生了用户的行为,机形式的项目会吸引更多用户。GLP的逆势增长源于GLP不仅充当做市商赚用户亏损,也能拿到GMX分发的手续费,在熊市也能获得足够收益。2.2产品属性

金融科技公司Arch推出加密借贷产品,去年下半年曾筹集275万美元:1月18日消息,面向另类资产投资者的金融科技公司 Arch 于周三宣布推出其首款加密借贷产品,该公司还宣布已完成一轮 275 万美元的融资,该融资于去年下半年结束。这笔资金将有助于发展团队和金融合作伙伴关系,Arch 还将借出部分资金。

总部位于纽约的 Arch 平台成立于 2022 年 2 月,允许用户通过组合另类资产(从加密货币开始)进行抵押贷款。这些贷款由 BitGo 托管,以美元或 USDC 稳定币计价(可以以两者的任意组合偿还)。[2023/1/18 11:19:23]

好的产品属性决定了交易所的流量,以下我将通过流动性、价格发现机制、资金费率三个方面对两家交易所进行分析。

2.2.1流动性

流动性的定义是在特定市场上以稳定价格买入或卖出资产的难易程度。换句话说,市场上交易活动活跃,交易者可以随时入场和退出,不论金额大小。dYdX引入做市商提供流动性,追求撮合效率,但是无法避免滑点,不会以稳定价格成交,而是以吃单均价成交,大额交易滑点更大。GMX采用零滑点机制,可以快速以预言机报价成交,因此交易者可以以稳定价格买卖,随时入场和退出,即便是大额交易也是如此。因此GMX比dYdX的流动性更好。

如果未来更多用户流入链上,衍生品Dex承接更多Cex的市场份额,衍生品Dex的交易量和用户都将大幅增长。理论上讲,dYdX的流动性上限比GMX更高。原因是因为dYdX不需要考虑流动性曲线以及如何最大化LP的盈利能力,存在做市商和用户两种交易匹配行为。只要市场上存在买卖双方匹配,则存在流动性。?反观GMX,不存在用户之间匹配,只能用户和资金池对。GLP的流动性提供者依赖于被动收益,并且开仓上限受到资产在GLP池中利用空间的制约。

Yves La Rose:已完成EOS与UX Network之间首次Antelope IBC wrap代币转移:据官方消息,EOS网络基金会创始人和首席执行官Yves La Rose表示,已成功完成EOS与UX Network之间首次Antelope IBC wrap代币转移。

此外还表示,“权限将很快更新为完全去中心化IBC协议,EOS的IBC时代即将到来”。[2023/1/17 11:16:04]

2.2.2价格发现机制

价格发现机制决定了交易所是否具备定价权。订单簿有定价权,可以影响价格,相对来说不会出现OI大幅偏移的情况。订单簿模式是用户与做市商的对,因此多空头寸需要1:1匹配,而大部分头寸都可以被抵消,而未被抵消而导致头寸偏移的部分则表现为价格涨跌,这与中心化交易所一致。用户的盈亏是由于市场多空不平衡所致的市场行为导致。预言机池无定价权,不能影响价格,只能被动接收预言机喂价,导致接收价格的一方只能自己消化价格变动。可能出现预言机攻击问题。譬如GMX在2022年9月就曾因为零滑点被攻击过。

预言机价格来源于中心化交易所,GMX从使用预言机这方面来看,将永远不可能成为最大的交易所。假设GMX未来成为排名第一的交易所,而其获取价格的途径仍来源于外部,那么会很容易出现价格被攻击的情况。因为外部的流动性比GMX差,因此更容易被操控,这样即便是GMX上的BTC、ETH这类流动性最佳的资产价格也可能失真,不仅仅只是其被攻击过的AVAX价格。这种情况会很危险,GMX会不断地被攻击,导致其价格无法反映市场公允价格。这点dYdX由于没有使用预言机,价格可以反应市场公允价格。如果未来超越Cex,一定是dYdX这种模式。

数据:7000 万 USDT 从 Tether 金库转至 Bitfinex:12月15日消息,Whale Alert 数据显示,北京时间 10:44:51,7000 万枚 USDT 从 Tether 金库转至加密交易所 Bitfinex。[2022/12/15 21:46:26]

2.2.3资金费率

dYdX的资金费率收取机制与Cex一致。不同于订单簿可以更好地匹配多空,在GMX上开多或者开空都可以理解为在GLP池中「借出」风险资产或稳定币以建立头寸,多空需要支付相同的费用以借出资产,因此GMX的多空双方一直都在支付资金费用,而不会收取资金费用。在GMX上不能平衡多空,当出现强有力的单边市场,导致OI大幅偏移时,GLP池则可能承担巨幅盈利或巨幅亏损。例如,在2022年6月18日,空头占总OI的比较偏移到71%,而当日GLP池的亏损达到750万美金的峰值。

在牛市中,交易者大多数会做多,所以订单簿模式通过资金费用来平衡多空。而基于GMX的费率机制,牛市中在GMX上做空非但不能获得资金费用,还需要支付借款费用,因此,交易者一定不会选择在GMX上做空。这会导致在牛市中,GMX上的多空处于极度不平衡的状态,由于交易者在牛市单边行情中持续盈利,而平台收取的交易手续费无法弥补GLP损失,进一步导致GLP的亏损。因此,在牛市中,交易者会更加倾向于选择dYdX这种模式。

2.3价值捕获

dYdX对交易者以代币分发形式提供一定价值返还,但对于持币者没有价值捕获。交易手续费全部由dYdX协议所有。V4也许能够打破局面,在V4中,协议由社区全权负责运营,目前社区计划创建一个运营子DAO,这些转变也许可以帮助dYdX代币解锁价值捕获。

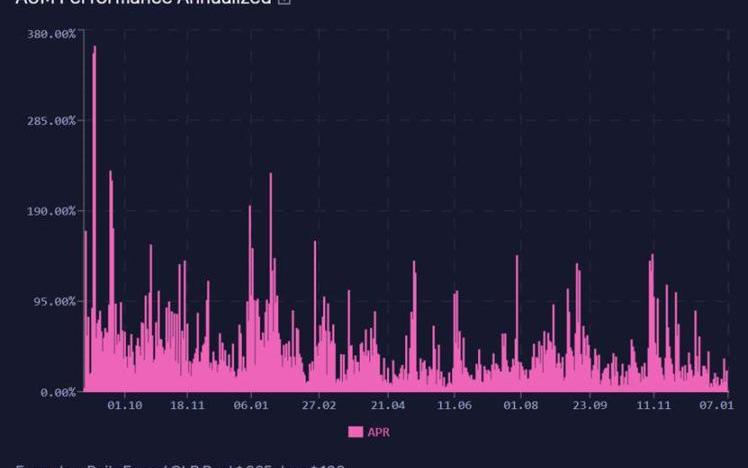

GMX代币具有很强的价值捕获能力,平台费用的30%给到GMX质押者,剩下的70%给到GLP质押者。如上图所示,GLP的质押者的收益大部分时间可达到20-50%这个区间。其中GLP收益主要有两种来源:

手续费收入:这部分收入与平台交易量挂钩,而交易量则取决于市场波动大小,这其中手续费则转化为ETH提供给质押者,这也是大家所说的真实收益。交易者亏损:从下图数据可见交易者的CumulativePnL在一年当中不断下行,转化为GLP质押者的持续收益。

因此,目前GMX的一大优势就在于其代币的价值捕获,但在100%平台费用分发给GMX质押者和GLP质押者后,GMX协议便没有了任何收入,这种烧钱的模式是否真的能够持续,还是像Uniswap重新开启费用开关一样还有待观察。反观dYdX代币目前没有任何价值捕获,V4能否有所调整需要持续观察。

3、dYdX和GMX谁能笑到最后?

3.1dYdX在大多数特性上超越GMX

经过对比以上特性可见,除了流动性、价值捕获和去中心化程度以外,dYdX均碾压GMX,但是,由于预言机的采用,使得流动性最佳成为一把双刃剑,而价值捕获和去中心化程度则很可能是dYdX在今年Q2的V4中就会改进的部分。虽然GMX的价值捕获很强,但是其机的性质导致其很可能在市场流动性变好的情况下产生大量亏损,而且由于采用预言机导致支持交易的资产极为有限。虽然GMX有一些不足,但是可组合性是其可以发挥的优势,并且是dYdX不太可能会具备的。目前可组合性基本都用来为GLP做对冲,但是可组合性正是链上项目可以发挥其创新能力的地方。

3.2dYdX?V4或将打破局面

dYdXV4声称将变得完全去中心化,完全去中心化主要体现在去中心化订单簿和匹配引擎,中央方将不再运行协议的任何部分,而是由社区控制,也不再将根据协议的交易费用获得收入。我理解这是dYdX为什么选择迁移Cosmos的原因,选择在Cosmos推出V4,这将让dYdX成为一条独有的公链,并且可以拥有自己的验证器集,并依据自身需求构建链的工作方式。此外,由于dYdX目前流通量仅14%,2023年将直接解锁全部代币的70%以上。V4上线成为公链后协议将拥有自身的验证节点,转向PoS机制。如果V4顺利,这些卖压可能会被质押吸收。

3.3基于市场环境推演dYdX和GMX的表现

衍生品Dex的爆发离不开市场环境的加持,dYdX和GMX的成长都是当下市场环境促成的用户选择。推演2023年后的市场环境,根据高盛研究分析,以及耶伦近期公开讲话,美国经济将继续朝着软着陆迈进。因为2022年作为一段低于潜在增长的时期可以更好地平衡劳动力市场并抑制价格压力,而且2023年美国的财政和货币政策带给美国经济的负面影响将减弱。2024年作为比特币减半的年份,在宏观市场不拖累的前提下,一般都是牛市的标志。推演衍生品Dex的情况,GMX在熊市也许可以维持高收益,而牛市由于热点迁移,对于此类协议热度可能会下降。如果2023年后市场环境向好,增量资金进入,那么dYdX更有可能成为用户的首选链上衍生品交易所。

责编:Lynn

2023,你对哪个项目最有信心?我在Twitter上问了这个问题,从我的追随者那里收到了大量有趣的回复。我想把一些与我有共鸣的回复写到这里,并利用它来强调我自己在不同板块中的想法.

1900/1/1 0:00:00由于今天的区块链实现成本太高,速度太慢,所以它现在无法作为通用的Web3计算平台,因为成功的系统是需要使用实时、链下数据来发现市场适应性的.

1900/1/1 0:00:00自2016年以来,我每年都会对未来一年的区块链生态系统进行预测。2022年是加密货币领域最动荡的年份之一,一连串的去中心化和中心化实体垮台或处于奄奄一息的阶段,这感觉好比我们处于新生生态系统的最.

1900/1/1 0:00:00SwanBitcoin的CoryKlippsten、TomerStrolight和SamCallahan表示,无论是Taro的升级还是闪电网络的发展,比特币今年都取得了稳定的进展.

1900/1/1 0:00:00冬去春暖,2023是加密行业「灾后重建」的关键性一年,毁灭之后当然也伴随着新生,我们的信心不应被「毁灭」所左右,而是把过去当作经验来探索更好的未来,更加着眼于「新生」.

1900/1/1 0:00:00随着DeFi和NFT的发展,DApp在区块链成功落地C端的道路上已经走出了一大步,Web3.0的轮廓隐约可见.

1900/1/1 0:00:00