01摘要

TL;DR:

来源上,ETHStakingExtractableValue可以分为ConsensusIncome、ExecutionIncome和MEV三类;流向上,ETHStakingExtractableValue可以分为ValidatorCapturedValue和ValidatorUncapturedValue两类。ValidatorInfraProvider、PooledStakingProtocol、CEX和Staker能够从ValidatorStakingIncome中分一杯羹;Searcher、BlockBuilder能够从ValidatorUncapturedValue中分一杯羹。ValidatorInfraProvider、StakePool、ProductsbasedonDVT和ExternalMEVMarket中有值得关注的投资机会。02正文

自TheMerge发生以来,PoS共识机制下的Ethereum已经稳健运行了近三个月,ETH2.0成功迈出了关键的第一步。

那么共识机制的转变带了哪些机会?

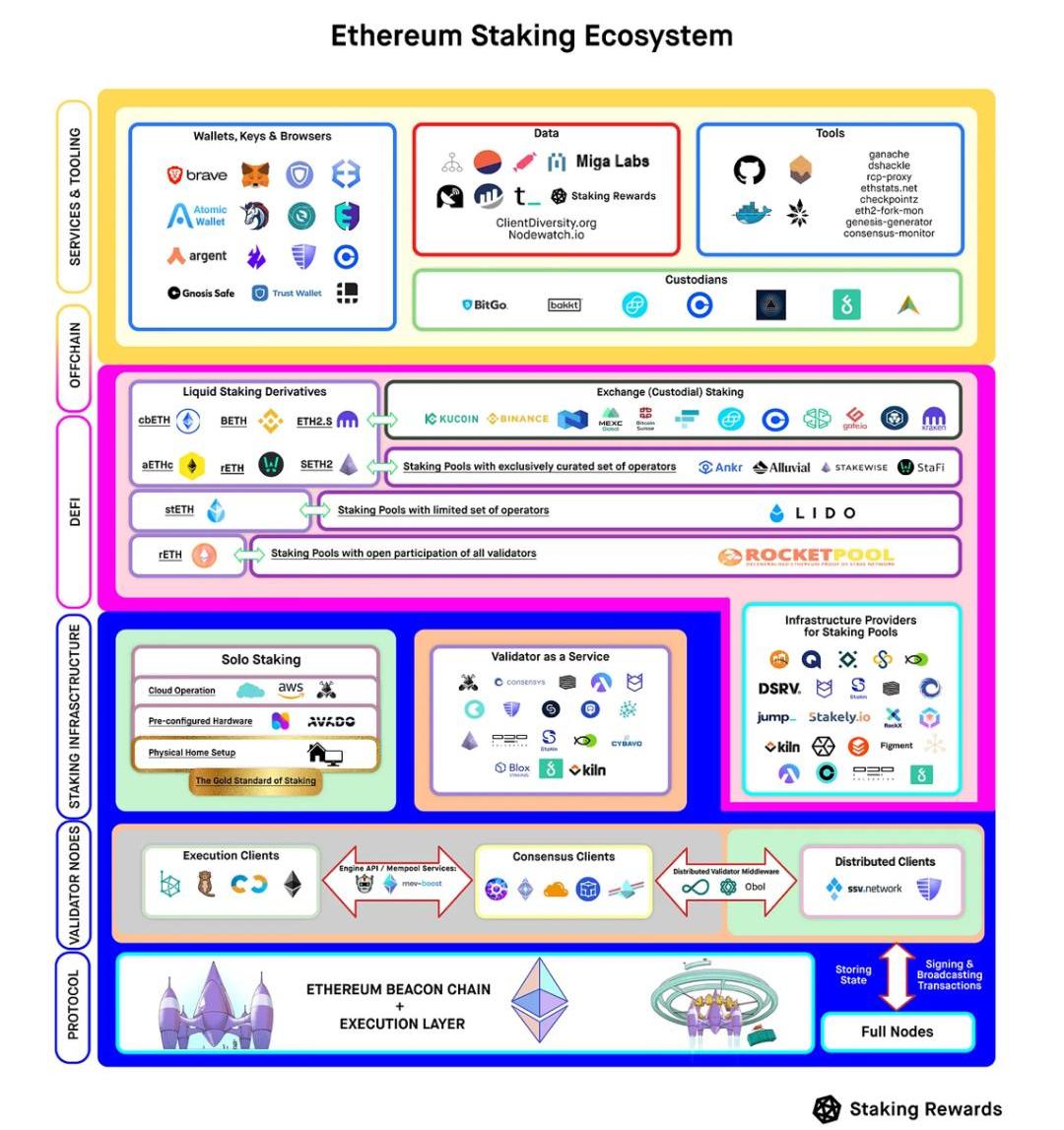

如果你想先了解ETHStakingEcosystem的全貌,推荐阅读StakingRewards(A&TCapitalPortfolio)的详细报告。https://newsletter.stakingrewards.com/p/mapping-the-ethereum-staking-ecosystem,《MappingtheEthereumStakingEcosystem》

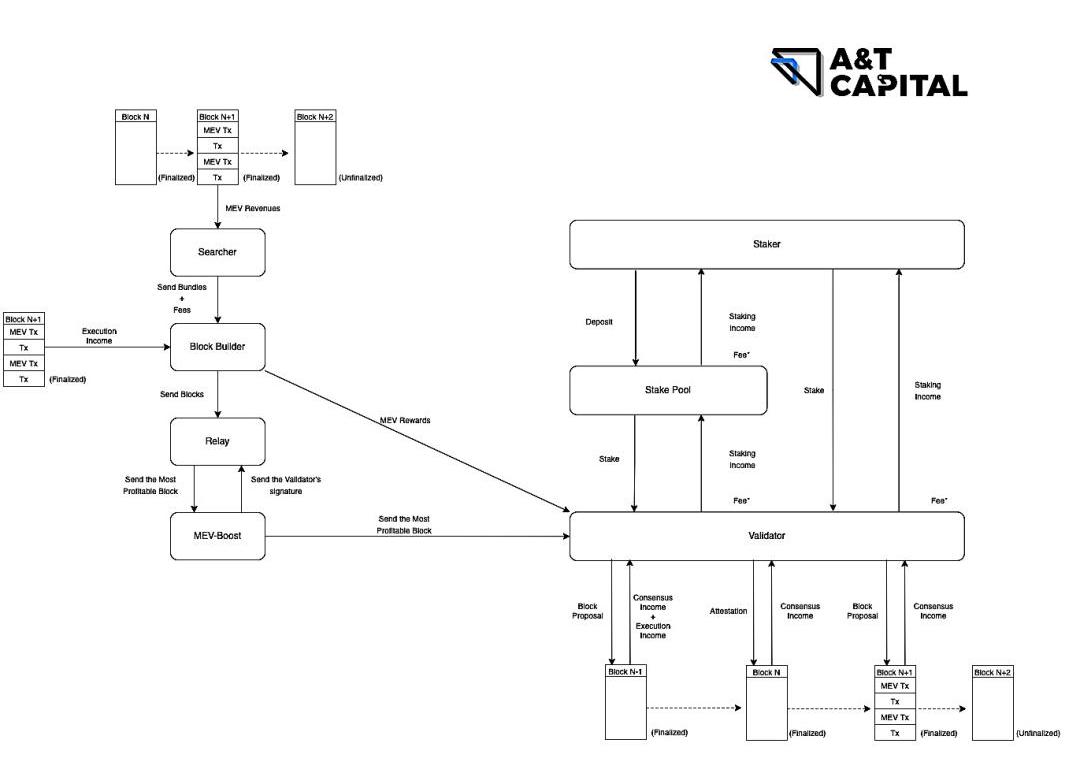

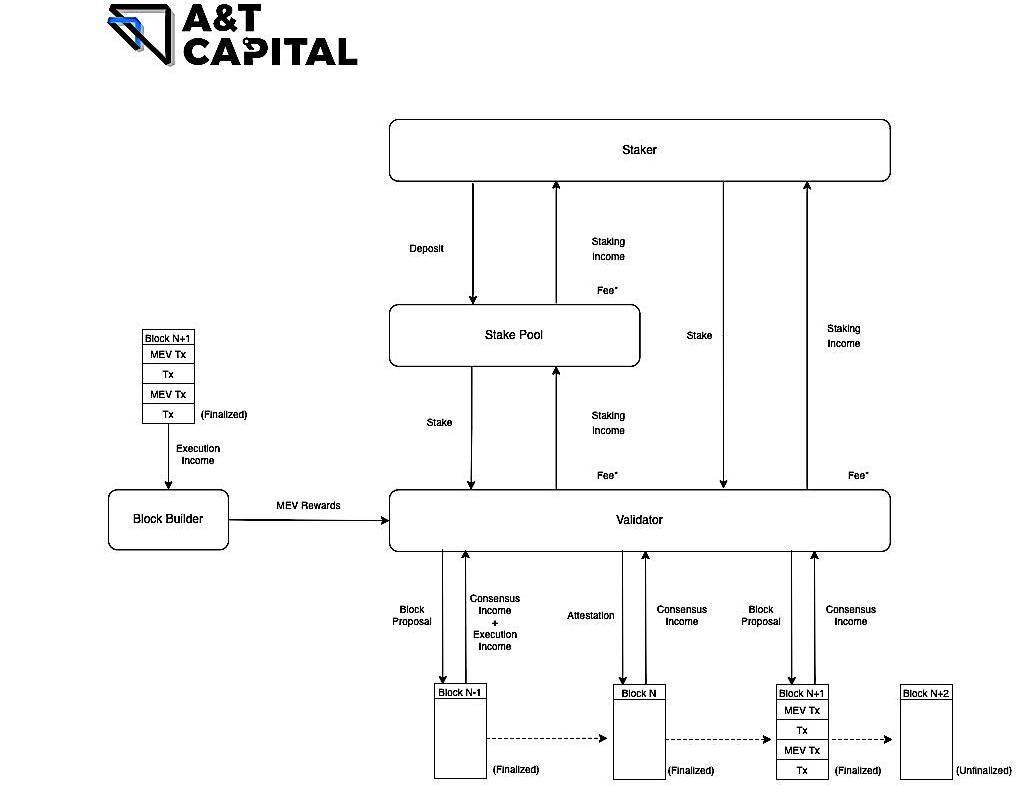

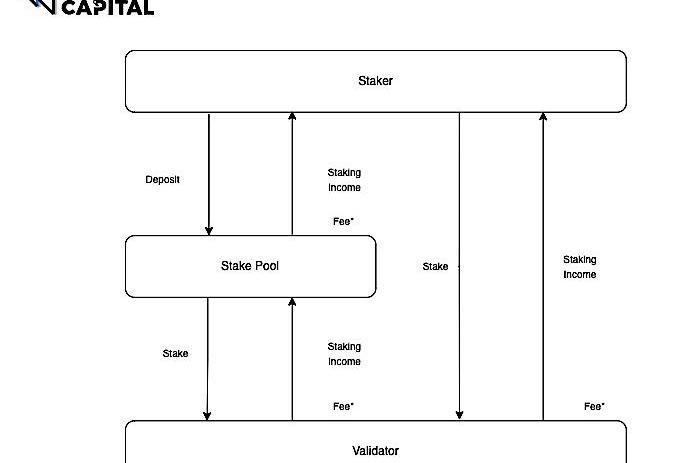

让我们把目光聚焦在ETHStakingExtractableValue的直接利益相关者,将上图简化,得到ETHStakingExtractableValueChain。?

加密税务和会计提供商TaxBit CEO卸任后出任董事会主席:6月8日消息,加密税务和会计提供商 TaxBit 首席执行官(CEO)Austin Woodword 已卸任并将担任董事会主席,首席运营官(COO)Lindsey Argalas 被任命为新任首席执行官。TaxBit 此前共已完成 2.4 亿美元融资,于 2021 年 8 月估值为 13.3 亿美元。[2023/6/8 21:24:35]

StakingExtractableValue是如何构成的?

两个角度:

StakingExtractableValue=ConsensusIncome+ExecutionIncome+MEVStakingExtractableValue=ValidatorCapturedValue+ValidatorUncapturedValue从来源上,分为三类:

ConsensusIncome:来自网络新增发的ETHToken,是共识机制对诚实Validator的奖励ExecutionIncome:来自GasFee中的Tip部分,是用户支付给帮助打包其交易上链的Proposer/Builder的小费MEV:来自执行某些特定交易产生的经济利益,形式最为多样,大多属于套利利润从流向上,分为两类:

ValidatorCapturedValue:被分配给Validator,作为维护ETH网络安全、参与区块建立与共识所获得的经济激励ValidatorUncapturedValue:被External?MEVMarket其他参与者瓜分,表现为MEV加上ExternalBlock’sExecutionIncome再减去分给Validator的MEVRewardsValidatorCapturedValue是如何构成的?

ValidatorStakingIncome=ConsensusIncome+LocalBlock’sExecutionIncome+MEVRewards

ValidatorStakingIncome共有三种不同来源,分别是ConsensusIncome、LocalBlock’sExecutionIncome和MEVRewards。

当前以太坊Gas费飙升至53GWei:金色财经报道,据ultrasound.money数据显示,当前以太坊Gas费升至53GWei附近,10分钟飙涨130.43%,表面ETH链上活跃度有所上升。[2023/3/30 13:34:32]

对于一个Validator来说,ConsensusIncome是最基本、稳定的收入;LocalBlock’sExecutionIncome和MEVRewards则相对偶然,只有当Validator被选为某个新区块的Proposer时才能获得。

Proposer具体获得何种收入,则取决于不同情况。在LocalBlockBuilding的情况下,Proposer获得ExecutionIncome;在ExternalBlockBuilding的情况下,BlockBuilder获得ExecutionIncome,Proposer获得BlockBuilder支付的MEVRewards。

ConsensusIncome:来自网络新增发的ETHToken,是共识机制对诚实Validator的奖励,可以细分为三类:Proposerrewards:当一个Validator被选中成为Proposer时,如果它提议的新区块被网络共识,它将因为网络贡献正确的新区块而获得ProposerrewardsAttestorrewards:未被选为Proposer的Validator可以验证Proposer提议的新区块是否有误,参与验证的Validator可以获得AttestorrewardsWhistleblowerrewards:如果Proposer提议的区块中包含能够证明其他Validator违反共识规则的证据,它将获得WhistleblowerrewardsLocalBlock’sExecutionIncome:来自GasFee中的Tip部分,是用户支付给帮助打包其交易上链的Proposer/Builder的小费。在LocalBlockBuilding的情况下,Proposer(Validator)自行建设区块,并能够获得该区块中全部的Tip,这部分收入被称为LocalBlock’sExecutionIncome。MEVRewards:?来自BlockBuilder支付给Proposer的费用,本质上是MEV的一部分。在ExternalBlockBuilding的情况下,Proposer(Validator)提议BlockBuilder建设的区块,BlockBuilder支付给Proposer的费用被称为MEVRewards。这笔费用可能高于区块中全部的Tip,也可能等于或低于区块中全部的Tip。注:EIP-1559后,ETH上每笔交易的GasFee被分为BaseFee和Tip。其中BaseFee会被燃烧,而Tip支付给该区块内的coinbaseaddress。

CZ:福布斯故意曲解事实,将用户提款称为“转移抵押品”:金色财经报道,Binance首席执行官CZ在社交媒体上表示,福布斯许多指责性的问题,带有负面色彩,故意曲解事实。他们提到了我们客户完成的一些旧区块链交易。他们似乎不了解交易所运作的基础知识。我们的用户可以随时自由提取资产。他们的提款变成了“收到数亿转移的抵押品”。

我们的用户还必须先存入Binance才能提款,这在区块链上也很容易追踪。这篇文章方便地忽略了存款交易。文章力图将Binance和FTX归为一类,包括文章标题的选择。

Binance不一样,Binance经受住了时间的考验,用户在12月安全地提取了数十亿美元。我们使用新的零知识 (ZK) 方法(由 Vitalik 建议)实施了储备证明,以保护我们用户的安全和隐私。Binance 始终以 1:1 的比例持有用户资金。福布斯继续撰写毫无根据的文章,失去了自己的信誉。[2023/2/28 12:34:12]

值得一提的是,目前ConsensusIncome仍无法提取,它被锁定在Validator在BeaconChain的Balance中;而ExecutionIncome和MEVRewards可以被提取,因为它被转入了某个指定的账户中。

ValidatorUncapturedValue是如何构成的?

ValidatorUncapturedValue=MEV+ExternalBlock’sExecutionIncome-MEVRewards

MEV:来自执行某些特定交易产生的经济利益,形式最为多样,大多属于套利利ExternalBlock’sExecutionIncome:来自中GasFee里的Tip部分,是用户支付给帮助打包其交易上链的Builder的小费。在?External?BlockBuilding的情况下,Builder将其建设的区块内的coinbase?address设置为Builder的地址,所以Builder能够获得该区块中全部的Tip,MEVRewards:来自BlockBuilder支付给Proposer的费用,是MEV中被Proposer捕获的部分。

SBF:FTX的各种合法分支也有能力获得Alameda钱包资金:金色财经报道,FTX前首席执行官SBF针对此前Cointelegtraph一篇主题为“SBF以2.5亿美元保释几日后AlamedaResearch钱包出现可疑资金流动”的文章发表评论称,我相信FTX的各种合法分支很可能有能力获得这些资金;希望这就是这里发生的事情。如果没有,希望有人能尽快介入。如果需要,我很乐意就此向监管机构提供建议。

金色财经此前报道,SBF称,没有也不可能动用Alameda钱包资金。[2022/12/31 22:18:38]

谁能从StakingExtractableValue中分一杯羹?

关于ValidatorCapturedValue:

按Staker选择以何种方式质押讨论。按Ethereum官方说法,可以分为以下四类:

1.SoloStaking:Staker-100%

2.StakingasaService:Staker-90~95%,ValidatorInfraProvider-5~10%

3.PooledStaking:Staker-90%,PooledStakingProtocol-5%,ValidatorInfraProvider-5%

4.CentralizedExchanges:Staker-85~95%,CEX-0~10%,ValidatorInfraProvider-5%

关于ValidatorUncapturedValue:

目前,ValidatorUncapturedValue被Searcher和BlockBuilder瓜分,Relay尚未从中提取价值。理论上,Relay是一个被信任的中继结构,作为撮合BlockBuilder和Proposer的市场,存在商业化的可能。

JPEX推出Crypto Punk & REDHARE NFT INDEX,以提供风险对冲工具:6月28日消息,JPEX最近推出了Crypto Punk & REDHARE NFT INDEX。整个系列的合约可以提供40倍杠杆,为主流NFT持有者提供对冲风险的投资工具。作为Crypto Punk资产持有者,当市场出现一定趋势时,用户可以通过JPEX做空Crypto Punk指数合约,通过对现货资产的风险对冲获得收益。

据悉,JPEX此前还推出了Bored Ape Yacht Club(BAYC)指数、CryptoPunks指数、Mutant Ape Yacht Club(MAYC)指数。(BeInCrypto)[2022/6/28 1:36:55]

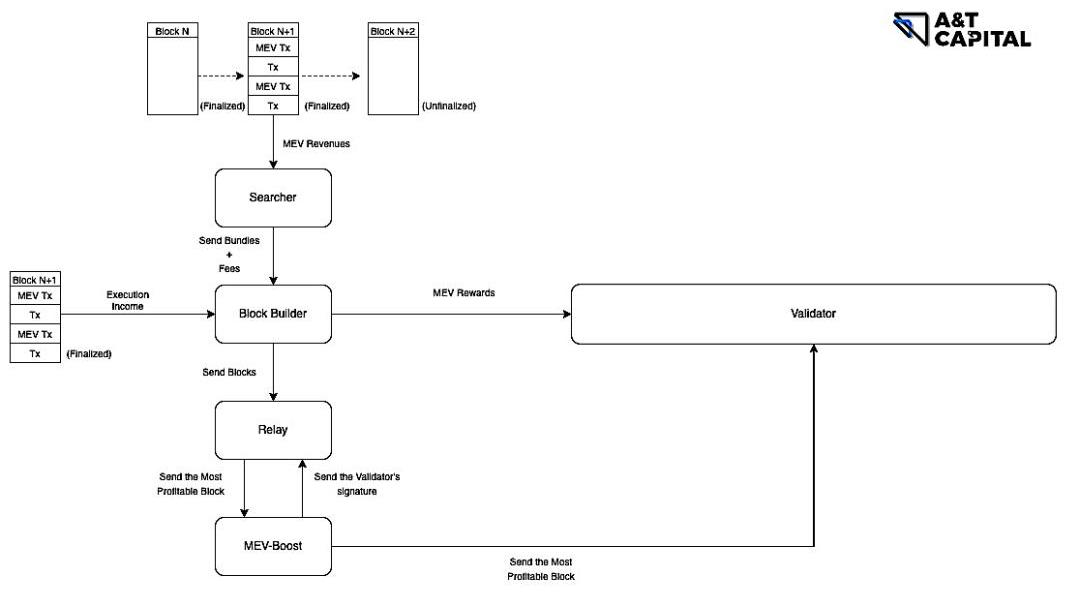

ExternalMEVMarketArchitectures:

Searcher:

行为:将自己的MEVTXs插入一组TXs,形成Bundles发送给Builder收入:MEVTXs被执行带来的收益成本:MEVTXs的Gasfee和付给Builder的费用BlockBuilder:

行为:根据得到的Bundles和MemPool中的TXs组成FullBlock,并将其发送给Proposer。其中,FullBlock中的coinbaseaddress设置为Builder的地址,而FullBlock中的最后一笔TX是Builder转账到Proposer的地址收入:FullBlock中的Tip和Searcher支付的费用成本:付给Proposer的费用Relay:

行为:接受众多Builders发送的Full?Blocks,并将对Proposer最有利的Full?Block发送给Proposer收入:尚未收取任何费用成本:服务器运维成本哪些方向有值得关注的投资机会?

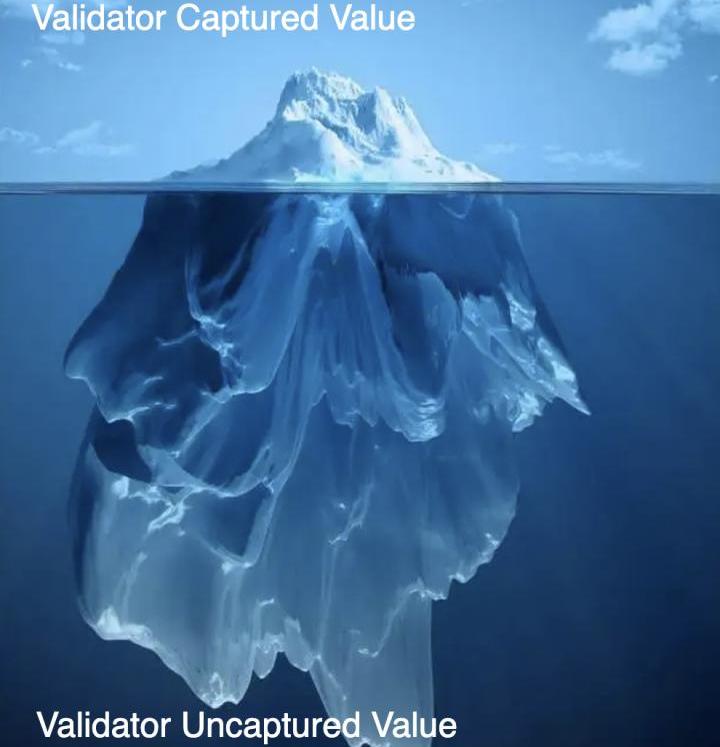

ValidatorInfraProviderStakePoolProductsbasedonDVTExternalMEVMarketValidatorCapturedValue是“浮在水面上的价值”,这个市场相对成熟,各利益相关者提取价值的比例也相对固定。

最显而易见的两个投资方向是ValidatorInfraProvider和StakePool。A&TCapital均有布局

投资逻辑可以参考我们之前的文章:

A&TFamily:独角兽企业InfStones完成新一轮6600万美元融资

A&TFamily:流动性质押方案MetaPool完成种子轮融资

不过,这绝非一个一成不变的市场,DVT的成熟和应用会成为新的“鲶鱼”。

DVT通过运行在不同硬件上的NodeOperator共同承担一个Validator的职责,使得Validator更去中心化的同时避免硬件设备的单点故障。

基于DVT,可以实现不同形式的产品,并通过不同的路径实现商业化。SSVNetwork和ObolNetwork正是一组很好的例子。

SSVNetwork旨在建立一个撮合Staker与NodeOperator的公开市场,Staker可以遴选不同的NodeOperator同时为他们运维一个Validator,以防止单点故障;而NodeOperator也有了一定冗余,能够更灵活地应对各类突发情况。

ObolNetwork目前则更像一套SaaS解决方案,且兼顾ToC和ToB。

ValidatorUncapturedValue是“藏在水面下的价值”,由于涉及到ExternalMEVMarket并没有那么透明。

MEV比想象中更重要。

MEV源于执行某些特殊交易产生的利润,形式复杂多样。理论上,链上交易越活跃,MEV的上限越高。有时,MEV会比ConsensusIncome+ExecutionIncome更高。

MEV的总量是难以计量的。但几乎可以肯定的是,MEV的总量要大于分配给Validator的MEVRewards。

Merge以来,ExternalMEVMarket已经向Validator分配了近六万枚ETH的奖励,而MEV的总量只会比这个数字更高。

值得肯定的是,Flashbots提出的MEV-Boost体系对保持EthereumValidator的去中心化起到了促进作用。每一个Validator都能够通过MEV-Boost客户端接收各个Relay发送的Block,并遴选出最优的,而不需要再依附某个大型的质押池才能获得更高收入。

然而,目前的市场仍有一系列亟需解决的问题:

市场中有许多需要被信任的结构,存在审查风险Block?Builder和Relay有集中化的趋势在ExternalMEVMarket中,Searcher需要信任Builder,Builder需要信任Relay。而实际上Builder拥有审查Searcher’sBundles的能力,Relay拥有审查Builder’sBlock的能力。

例如,FlashbotsRelay就不再提交包含TornadaoCash交易的区块。

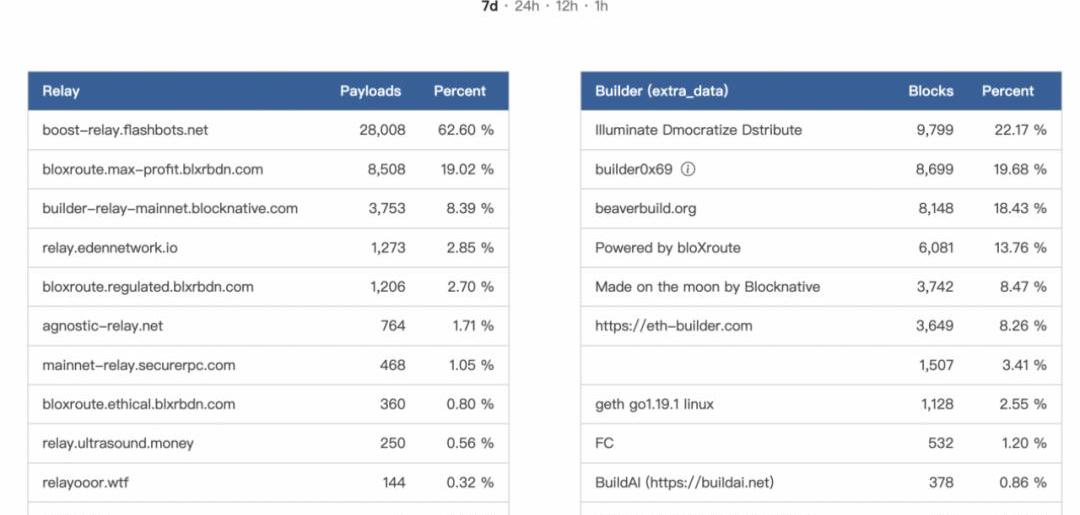

需要信任某一主体已经足够糟糕了,更糟糕的是被信任的主体越来越集中化。?

(source:?https://www.relayscan.io/overview?t=7d

Relayscan.io的数据显示,过去一周内,前五大的Relay占据了超95%的份额,而前五大的Builder占据了超85%份额。

(source:?https://www.relayscan.io/builder-profit?t=7d

值得一提的是,有些Builder为了让自己建设的区块胜出,甚至在补贴Proposer。这一现象的可能原因是Builder本身也是Searcher,能够从特殊交易执行中获利。

ExternalMEVMarket中有投资机会

一个需要被信任、且集中化的市场不是我们希望看到的。能够优化ExternalMEVMarket的商业化解决方案会是值得关注的投资机会。

最近ChatGPT很火,但是有人注册会经常出现不服务当前地区问题,现在手把手教你解决。准备代理,要求是,韩国,日本,印度,新加坡,美国这几个地址。其他的不太清楚,反正香港肯定不行.

1900/1/1 0:00:00@Uniswap推出了一个NFT市场聚合平台,并在11月30日向Genie用户空投了500万个USDC.在今天的数据追踪栏目中,让我们看看UniswapNFT在过去六天的表现.

1900/1/1 0:00:00注:请阅读相关文章《瘦应用》这里有一种思考互联网和区块链之间差异的方式。上一代共享协议产生了不可估量的价值,但其中大部分主要是以数据的形式被捕获并在应用层上重新整合.

1900/1/1 0:00:00据MarsBit统计,11月19日至11月25日期间,加密市场共发生15笔投融资事件,其中基础设施领域2笔、DeFi领域2笔、链游和NFT领域5笔、Web3领域3笔.

1900/1/1 0:00:00市场观点:1、宏观流动性货币流动性有所放松。下周欧美加息前夕,市场担忧经济衰退。美国通胀高烧迟迟不退,美联储即使放缓加息节奏,也不得不抬高利率峰值,但市场却消化了降息以及未来通胀降温的预期.

1900/1/1 0:00:00以太坊合并之后,以太坊网络已由PoW切换到了PoS共识机制,PoS培育了一个由参与者组成的质押生态系统,以太坊网络将由质押32个及以上ETH的验证者保护,替代之前以太坊矿工的角色.

1900/1/1 0:00:00