风险基金格局

自2018年以来,有3300多个基金对加密货币进行了风险投资。在这些基金中,只有339个基金自2021年初以来进行了10次或更多的投资——这意味着这些基金中的大多数是临时投资者,而不是专注和积极的加密货币基金。

为了进一步细化,我们可以将339个活跃的加密货币基金分解为两个相关的细分市场,供我们分析:

l?190个基金活跃在早期阶段,其定义是自2021年初以来至少进行了10笔种子或种子前投资。

l?这些活跃在早期阶段的基金中,有40个是在2020年或之后推出的新兴经理人。我们的公司Stratos就属于这个类别。

早期阶段的交易格局

自2021年开始,已经有超过1500个早期阶段的加密货币筹款回合——占近75亿美元的融资,中位数融资规模为300万美元。鉴于投资的巨大数量,我们使用了一种数据驱动的方法来衡量这1500轮融资的质量,看哪些公司最终进行了后续的一轮融资。路径依赖是早期投资中的一个重要因素,继续进行后续一轮融资的公司更有可能最终获得成功。已经做了大量的研究来支持这一论点。

Pinnako社区指责iZUMi Finance抛售其代币:7月19日消息,加密衍生品交易平台Pinnako社区用户指责iZUMi Finance抛售其代币,造成代币价格大幅下跌。iZUMi Finance曾于7月7日起与Pinnako推出双倍奖励挖矿活动,总奖励为12万枚esPIKO和100万枚iZi。iZUMi疑似抛售PIKO持有者的质押奖励代币esPIKO,换成ETH后奖励iZi持有者。[2023/7/19 11:03:59]

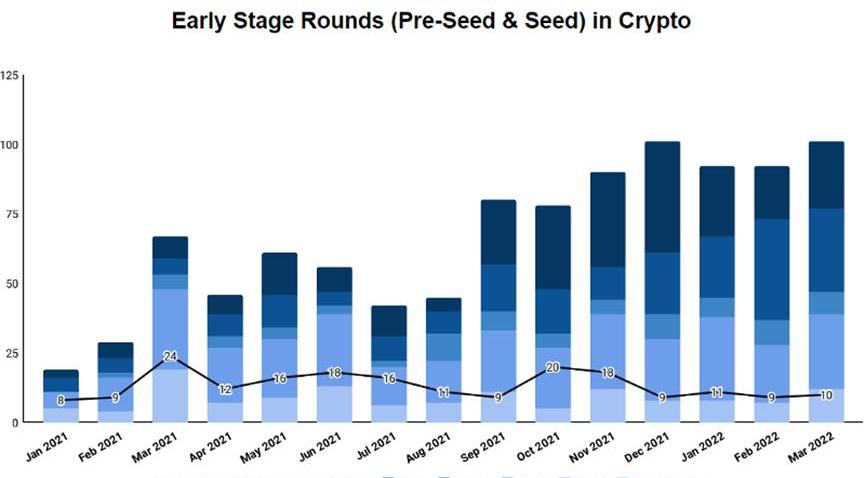

下图显示了2021年1月至2022年3月按月划分的早期阶段融资数量,并与该批公司中已经进行后续融资的公司数量相重叠。我们选择这个时间框架的原因是,它最能代表当前加密货币风险领域的种子格局——它包括新兴者以及现任者。我们排除了2022年3月之后的新公司队列,因为这些队列中的公司还没有成熟到通常需要进行后续融资。

分析师:加密市场持续关注美国ETF:金色财经报道,外汇做市商Oanda的高级市场分析师Edward Moya表示,加密市场持续关注美国ETF。在我们得到进一步的消息表明我们将在美国完成该ETF之前,人们不会那么乐观。小型加密货币公司在寻找能够帮助促进交易的银行方面取得了一些进展,因为Customers Bancorp已成为Signature Bank和Silvergate Capital Corp垮台的赢家。比特币29,500美元至31,500美元的区间可能会一直保持到我们获得加密货币的重大头条新闻为止。[2023/7/18 11:01:33]

从2021年开始到2022年3月,有将近1000个早期阶段的融资。DeFi是最受欢迎的类别,占31%,其次是NFTs、Web3、基础设施,然后是CeFi。随着时间的推移,每个月的轮融资数量明显增加。2021年1月有19个早期阶段的融资,而2022年1月则有92个。有趣的是,DeFi和基础设施交易的数量在整个时间框架内保持相对平稳。大部分的增长来自于NFT和Web3类别。从2021年9月开始,大部分轮次都在这些类别中。

Cathie Wood:由于监管的不确定性,创新似乎正在离开美国:金色财经报道,投资管理公司ARK Invest分析师Frank Downing在社交媒体上表示,尽管加密市场整体交易量在上个月出现下降,但相对于中心化交易所(CEX)而言,去中心化交易所(DEX)刚刚创下有史以来最好的一个月,交易量达637亿美元,大致接近于支持美元的交易所(665亿美元)。

对此,ARK Invest的创始人Cathie Wood表示,由于监管的不确定性,创新似乎正在离开美国,前往更友好的制度,我相信这将成为一个选举年的问题。[2023/6/4 11:56:51]

正如人们所期望的那样,在此期间,一小部分在早期阶段融资的公司后来又进行了后续融资——大约20%。随着时间的推移,我们可以预期这个比例会增加,因为我们的预期是,高绩效的公司将倾向于在其最初的种子轮融资后的12-18个月之间筹集后续资本。

世界经济论坛正在招聘区块链和数字资产负责人:7月21日消息,世界经济论坛(WEF)正在招聘区块链和数字资产负责人。根据招聘描述,通过其第四次工业革命中心(C4IR)全球网络,世界经济论坛汇集来自企业、政府、国际组织、学术界和民间社会的领导人,通过高级别会议、研究网络、工作队和数字协作来制定全球技术议程。C4IR全球网络包括全球14个国家的中心。作为C4IR的一部分,区块链和数字资产平台专注于这些主题和相关主题,包括加密货币、CBDCs、稳定币和Web 3.0等。该职位负责监督和协作多利益相关者项目,以支持在全球范围内开发和推广这些领域的创新政策和治理方法。(Finbold)[2022/7/21 2:28:54]

为了了解这一数据所包括的公司类型,下表显示了在2021年1月至2022年3月期间最初获得融资的前20家公司,其依据是根据随后的后续回合中筹集的资金数额所计算的。

俄罗斯央行行长:加密货币不应该被用作国内结算方式:6月21日消息,据俄罗斯《生意人报》,俄罗斯央行行长纳比乌琳娜最近参加了圣彼得堡经济论坛,她在会上表示,我们的立场是,加密货币不应该被用作国内结算方式。至于在国际结算中使用,如果没有渗透到俄罗斯的金融系统中,是有可能的。其观点与俄罗斯金融管理局此前的立场相左。[2022/6/21 4:41:22]

子行业的细节很有说服力。前5名中有4家公司,20名中有12家是与基础设施有关。鉴于只有16%的早期融资是在基础设施领域,这个子行业的表现似乎优于其他行业。这包括像Fuel和Subspace这样的扩展解决方案,以及像Moralis和QuickNode这样的集中式基础设施供应商。Recur是资金最充足的NFT公司,筹集了500万美元的种子轮和随后的5000万美元的后续轮。ElementFinance和GoldfinchFinance在DeFi方面处于领先地位,分别融资3200万美元和2500万美元。

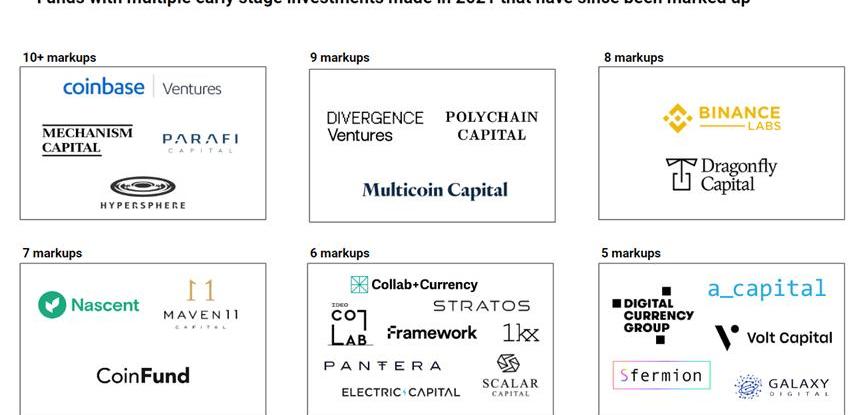

有一些基金在数据中出现了几次不同的时间。Hypersphere、Maven11、Stratos、A_capital和AndreesenHorowitz分别出现在前20个早期融资中的至少3个。下面的列表显示了在2021年投资了至少5家早期阶段公司的基金,这些公司已经进行了后续的融资。

上面的图表强调了投资于顶级早期阶段公司频率最高的投资者。该名单包括该领域大多数知名的投资者。CoinbaseVentures以22项种子投资领跑,这些投资已经被标价。

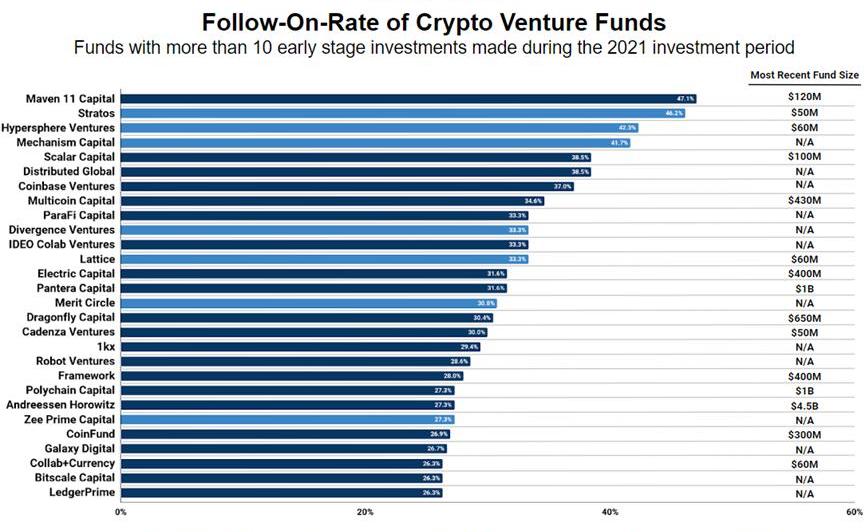

为了更准确地了解一个基金的投资判断或"命中率",有必要考虑同一时期的投资总数。一些投资者只是投资了更多的公司,所以他们自然会有更多的标价。下图考虑到了这一点,而是显示了跟投/加价率。

在这个数据集中,Maven11领先,他们的17个早期投资中有8个导致了随后的后续融资。Stratos在新兴管理公司中排名第一。值得注意的是,表现最好的4家加密专用风险公司中,有3家是新兴经理人。鉴于活跃的早期加密货币基金中只有21%是新兴经理人,这可能意味着较新的基金比成熟的基金有更好的命中率。

另一个有趣的见解是,跟进率最高的公司也恰好在最近筹集了5000万至1.5亿美元的资金,处于2021-2022年加密货币风险基金年份的较小一端。如果我们假设跟投率可以预测这些投资组合公司未来的成功,而且这组样本公司占这些基金投资资本的很大比例,那么随着时间的推移,小基金的表现很可能会超过大基金。?

上图显示了在2021年进行了10个或更多早期投资的基金的跟进率。值得一提的是,如果分界线更低,Variatn、Volt、Nascent和A_capital都会接近图表的顶部。

结论

有339个基金积极投资于加密货币。然而,数据显示,只有少数新兴和成熟的基金持续大规模地投资于高质量的公司。

当创始人考虑与哪些投资者合作时,重要的是要关注那些有投资成功的早期公司的记录的基金。上述数据的目的是帮助创始人确定在早期加密货币领域具有最佳记录的基金,特别是在这些基金的早期投资可以增加后续成功筹资的可能性。据统计,在种子轮融资后没有进行后续融资的公司不太可能获得成功--最好的早期阶段基金可以通过有针对性的支持和与后期投资者的关系,帮助增加后续融资的可能性。

创始人还应该考虑与专注于早期阶段的基金和全生命周期的基金合作的利与弊。规模较小的专注于早期阶段的基金通常可以更多的参与,并拥有更多的带宽;规模较大的全生命周期基金拥有更多的资源,并将更好地随着时间的推移增加资本。

另一个考虑因素是公司的专业领域。一个投资者可能专注于基础设施,而其他投资者则专注于DeFi、游戏等。我们计划在本博文的后续文章中进一步挖掘具体行业的数据。

标签:加密货币FINANCNCE稳定币和加密货币哪个好Shibaken FinanceS-ONE FinanceBalance.Finance

一、过去一周行业发生重要事件1.产业法庭文件:FTX和Alameda在2022年前净亏损达37亿美元据福布斯援引破产法院相关动议报道.

1900/1/1 0:00:00MarsBitCryptoDaily2022年12月8日一、今日要闻数据:自FTX事件后,Solana平均每日链上流动价值下降96%据DelphiDigital数据,今年10月初.

1900/1/1 0:00:00私人资本虽然风险投资基金经常被拿来与传统的、链下的私人资本做比较,但或许更适合将TradFi比作PIPE。无论你选择哪种类比方式,协议在DeFi中筹集资金通常都是利用机构投资基金.

1900/1/1 0:00:00MEV如何成为PoS以太坊的中心化力量?本文是对这个问题进行探讨的第二部分。第一部分写在合并之前,旨在推测以太坊如何因MEV的影响而变得更加中心化.

1900/1/1 0:00:00稳定币通过法定货币支持提供稳定性,以及在区块链网络上快速转移资金的能力,从而为投资者提供传统世界和加密世界的体验.

1900/1/1 0:00:00SBF倒台致使价值320亿美元的加密货币交易所FTX覆灭——更对受其支持的区块链Solana上的去中心化金融发展造成打击.

1900/1/1 0:00:00