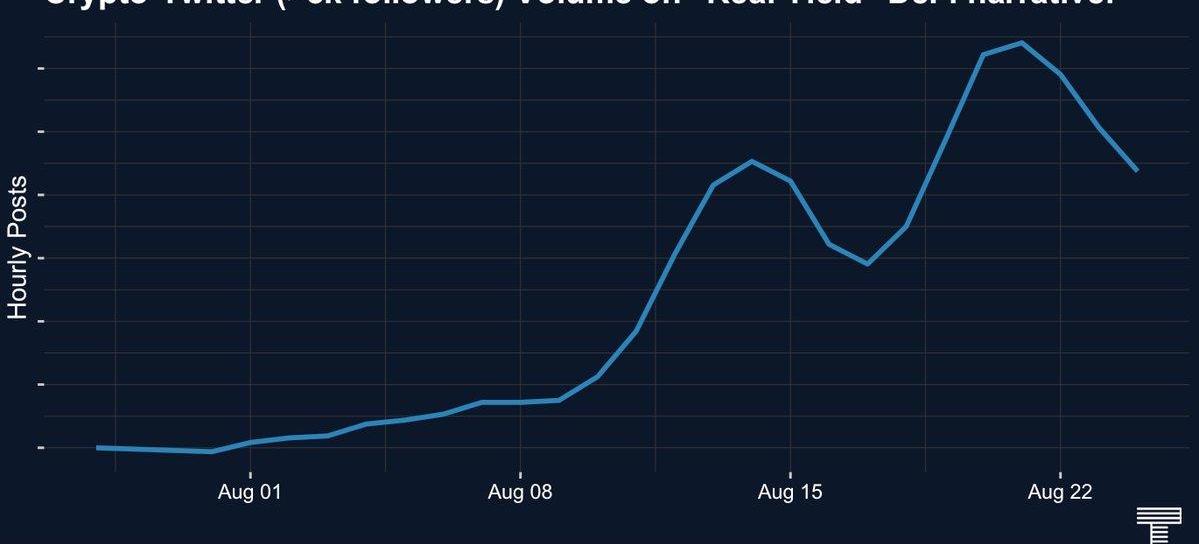

自8月份以来,推特上的KOL对RealYield的讨论越来越激烈。这一讨论的起源和爆火与GMX在熊市里出色的表现相吻合。

Realyield和它从字面意思上所表达的一样,哪些DeFi协议能够产生真实的收益,并把这样的收益反馈给用户;从另一个角度来理解就是协议不再单纯的用自己的代币来激励流动性挖矿,而是给予用户稳定币或者主流代币,如ETH,USDT等。

Terra崩溃、CelsiusNetwork和VoyagerDigital申请破产以及ThreeArrowsCapital倒闭。这些冲击为之前DeFi的狂热者们的心蒙上一层阴影,“DeFi已死”的论调不绝于耳。在这样的大背景下,RealYield叙事的出现十分简单有力,它不仅是DeFi用户美好的期望,也象征着DeFi项目与庞氏局的抗争,追求可持续的项目收益并把收益返还给用户。

但是任何热议的叙事都需要反复推敲和考量,本篇文章希望从三个方面来审视RealYield计算上的合理性,以及从叙事角度来看RealYield出现的意义:

RealYield概念梳理RealYield如何计算RealYield意义探讨I.RealYield概念梳理

Apple发布iOS 16.6版本,并提醒用户立即更新:金色财经报道,Apple已发布iOS 16.6版本,并建议所有用户立即更新。iOS 16.6更新修复了25个iPhone安全漏洞,其中两个已被用于现实攻击中。iOS 16.6中修复的问题包括iPhone操作系统核心内核中的11个问题和支撑Apple Safari浏览器的引擎WebKit中的8个问题。iOS 16.6中修复的内核缺陷是安全公司卡巴斯基发现的第三个iOS问题,是所谓的三角间谍软件攻击的一部分,这种攻击无需用户任何交互即可在人们的iPhone上植入恶意软件。[2023/7/26 15:59:14]

在目前对RealYield的定义中,主要集中在两个问题:

1)协议的净收益是否为正?

2)若净收益为正,协议是否将其分给代币持有者?更重要的是,协议以什么样的形式分发,协议的增发代币,还是主流代币如稳定币,ETH?

定义的分野点在于:

1)RealYield的协议的净收益为正;

2)RealYield的协议将收益以主流代币的形式,分给代币持有者。

以这两个标准为出发点,重新去评估目前主流的DeFi协议是否能产生RealYield,我们会看到其中值得探讨的地方。

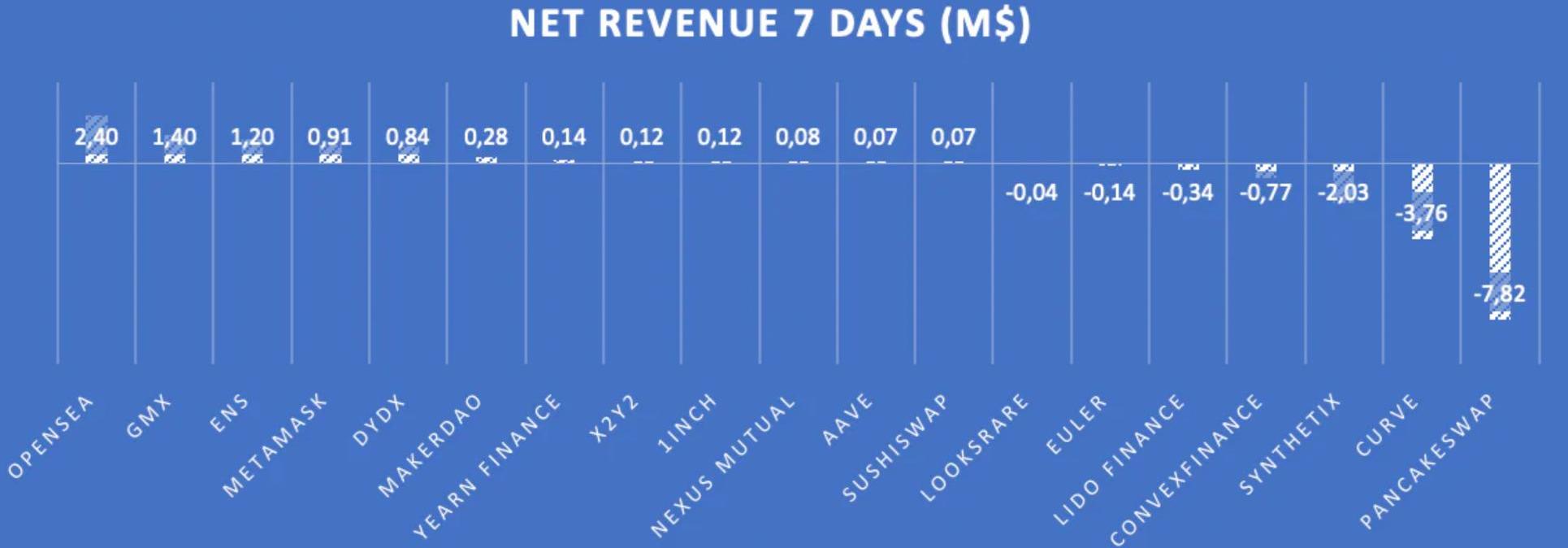

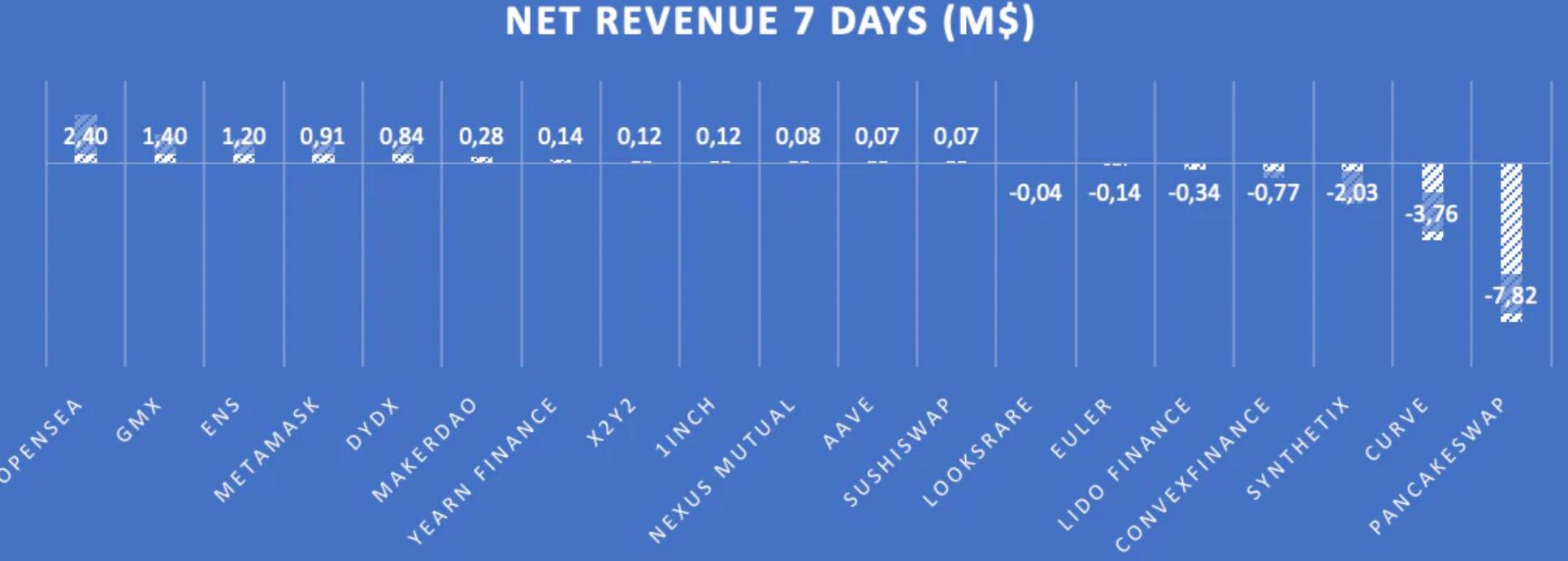

大部分协议都不能实现收益为正在defiman的一篇针对RealYield的研究里,19个协议中有12个协议的净收入为正,但在12个协议中只有4个激励协议有正的净收入。19个TOP协议的每周总净收入为-7,300万美元。在排名靠前的协议中情况尚且如此,对于新兴的DeFi协议来说,实现正收益更是一件很难的事。

NFT艺术平台Feral File在Tezos上发布艺术家Lee Mullican作品相关NFT系列:3月27日消息,近日,NFT艺术平台Feral File基于已故艺术家Lee Mullican在1987年创作的12幅作品发布了NFT系列“LeeMullican.PCX”。每一件作品都是使用PC Paintbrush应用程序在IBM 5170上以标题文件格式制作的,并保存在5 ?英寸的软盘上。该NFT系列基于Tezos区块链铸造,包含原始的PCX文件以及Mullican在其电脑屏幕上展示每个作品的35mm照片扫描图。

据悉,Mullican于1998年去世,时年67岁。他的实体画作被现代艺术博物馆(MoMA)、洛杉矶郡立艺术博物馆(LACMA)和其他著名机构永久收藏。(Decrypt)[2023/3/27 13:28:35]

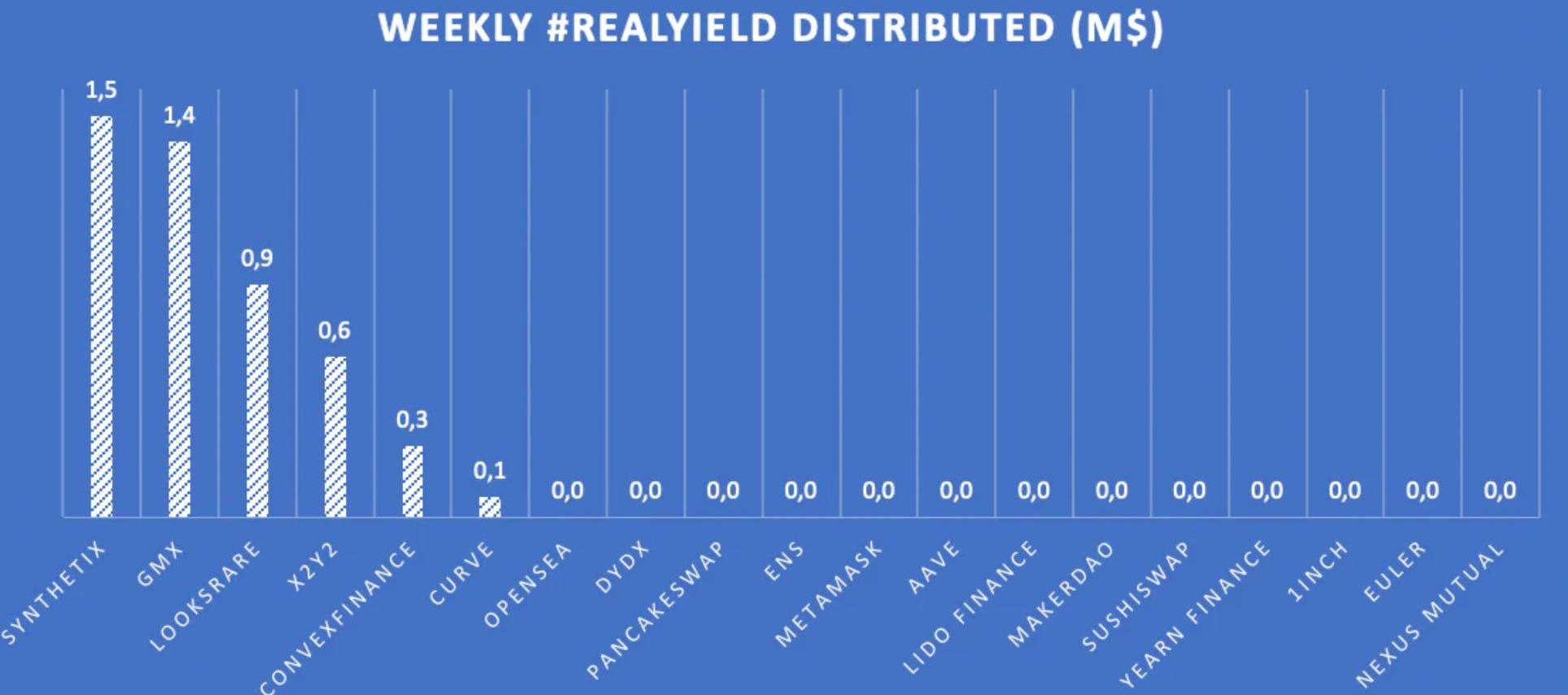

把净收益分给代币持有者的是少数协议同样,在这篇研究文章中,我们能看到,实际上19个顶级协议中只有6个协议将主要收益分配给代币持有者,每个协议分配的数量如下所示,Synthetix和GMX等永久协议目前处于领先地位,紧随其后的是LooksRare和X2Y2等NFT市场。

SAFE空投仍有超3200万枚未被领取,SafeDAO正讨论如何分配该部分代币:12月29日消息,随着12月27日申领期结束,Gnosis Safe分配给用户的SAFE Token空投中仍有超过3200万枚未被领取。

SafeDAO正在讨论如何处理来自未领取的用户空投分配,目前方案包括:

1. 将该部分Token按比例分配给已经领取空投的用户,这将是已领取空投的1万名社区成员分配数量的三倍,但会考虑添加更长的归属期;

2. 使用该部分Token奖励加密社区的贡献者;

3. 保留在SafeDAO中;

4. 混合上述三种选项,其中的15%进行第二轮空投、15%作为开发者的奖励、70%保留在SafeDAO。[2022/12/29 22:14:58]

是否一定要用主流代币去分配采用何种代币形式分配给用户,是RealYield概念中争论不休的一点。

目前的情况是:19个TOP协议中的11个协议,都在使用自己的代币进行激励。8个不激励的协议中有2个还没有代币。

在熊市,用户更加关注真金白银的收益,所以更偏好于ETH或者稳定币的形式支付,但如果我们换个角度思考,如果在牛市,或许用户偏好会倾向于协议的nativetoken,因为原生代币也能捕获更大的价值想象空间。

分配真实收益和可持续地分配真实收益,两个概念需要区分看待在这19个协议中,将真实收益分配给代币持有者的协议有6个:Synthetix、GMX、LooksRare、X2Y2、Convex以及Curve。在统计时段中,每周分配收益最多的协议是Synthetix,然而由于Synthetix的净收入为负,所以其真实收益分配的可持续性存疑。

安全团队:BNB Chain上RKC代币合约存在后门风险:10月15日消息,据Beosin安全社区成员提供信息,BNB Chain上RKC代币合约(0x043d0B1cC034b79546d384aBDAeBA838d627F234)留有组合类后门,攻击者可通过预留的后门函数操作成为关联合约Pool(0x7115a81Fa8226Caa629bE7363b621e4a46E1E3cd)的admin,然后利用RKC代币中具有后门的transferFrom转走任意地址的代币。目前PinkLock上的锁定代币已被全部转出,并将被盗代币已换为BNB(约17.6个)发送至地址0xeB2cD19A76DF7B4C19965e0B0cba059658750D23。[2022/10/15 14:28:41]

Synthetix以两种收入来源奖励SNX质押者:51.6%的SNX通胀收益率和5.89%的sUSD交易费

从概念上,RealYield的定义可以从收益与分配两个问题出发,但我们也能看到在这个定义背后的值得商讨之处。同样,在具体计算上,也存在一些模糊的因素,我们将以公式的形式在下一节进行探讨。

II.RealYield如何计算

报告:今年前7个月元宇宙招聘职位数同比增16%:金财经报道,智联招聘今天发布《2022元宇宙行业人才发展报告》显示:今年1-7月元宇宙招聘职位数同比增长16.6%,实现了招聘需求较大幅度增长。制造业今年1-7月招聘元宇宙岗位同比增加22.3%,发展态势良好。

招聘元宇宙人才的TOP5行业为互联网/IT/电子/通信,职位数占比73.3%;教育培训/科研占4.9%;广告/传媒/文化/体育占4.8%;制造业占4.3%;房地产/建筑占2.5%。

在元宇宙相关岗位中,研发、视觉/交互/设计分别以38.3%、17.9%的占比占据主力,其次为产品占7.5%、运维/测试占7.1%、运营占3.3%。

从细分岗位看,U3D(游戏开发引擎)职位占比最高,为12.1%。U3D是基于虚拟引擎进行游戏开发的岗位,也支持VR/AR相关应用的开发,前景广阔,人才需求相对较高。[2022/10/10 12:51:02]

大部分定义对RealYield的计算可以总结为真实收益=协议收入-代币成本,比如@defiman采用的公式为:

NetRevenue=ProtocolRevenue-Marketvalueofprotocolemissions

我们来逐个分析这个计算公式中的细项:

为什么是净收入而不是净利润之所以大部分文章选定净收入作为衡量协议营收的指标是因为,运营成本这样的数据一般很难找到或者完整的捕捉,比如基础设施和团队工资相关的信息,所以用净收入作为指标可以理解。

如何计算协议总收入首先,不同赛道的协议总收入组成不一样:比如,DeFi中的DEX协议收入组成来自交易手续费,其中由于费率的原因,期货交易的收入一般来说远远优于现货交易的收入。其次,在DeFi项目中,协议总收入不一定是衡量一个协议最终极的指标;为了体现竞争优势,现货交易手续费可能会越来越低。例如为了扩大交易受众,Uniswap就部署到更便宜的Polygon,这一定程度降低了协议总收入;而为了跟Curve竞争,引入了针对稳定币对0.01%费用TIER。所以protocolmargin看起来确实很薄,这样一来虽然协议收入降低了,但是用户数量可能会提高。由此可见,不同赛道的协议对revenue的tradeoff并不一样。如何考虑代币释放成本首先tokenemission之所以当作成本减去是因为在代币持有者的角度看来,这是一个协议引流的营销策略,此外,代币的增发使现有流通的代币价值被稀释。当前代币释放的市值=当前币价*代币流通量然而,代币价格波动难以计算,而且在牛市和熊市环境下也会影响代币波动的幅度代币释放这个变量在以上公式里的意义:如果我们希望协议净收入最大化,那么代币释放成本就需要最小化。当然,只要代币释放和运营成本总和小于协议总收入也算是健康的。因为在目前的长尾DeFi项目发展阶段,用户需要代币释放来作为激励;但是长期来看,由于自身具有反身性代币释放不是可持续的引流手段。目前的定义中,忽略了代币持有人和DAO之间的费用分配首先,如果所有的项目一味追求RealYield,选择将这些费用指向代币持有人而不是DAO,这将在未来导致一些问题出现。在围绕UNI和LAO的费用讨论中,可以看出这样的趋势:所有DAO往后都被催促着定义和确定它的代币支付政策。如何在DAO内部去平衡这种收入分配,是DAO组织和代币持有者的博弈论游戏。同样,选择适度的把钱留在DAO内部,以留住人才和资助新的发展,从长远来看将更好地服务于社区。III.RealYield意义探讨

RealYield出现背景我们虽然指出了RealYield作为衡量DeFi指标有待商榷的地方,但是一切事情的出现都有符合当时环境的原因。

在2021年的时候,几乎所有DeFi协议都十分激进的用代币释放的模式来快速吸引流动性。DeFi协议直接的“内卷”和FOMO情绪创造了这样的现象。上一轮DeFi的热潮在今年年中Terra及Celsuis等项目的崩盘声中戛然而止。随着熊市到来,币圈行情的泥沙俱下,市场开始质疑DeFi的实际作用,投机情绪退却,用户和研究者开始深究DeFi项目产生的是真金白银还是memecoin泡沫。

可以说,对fakedyield的抨击,导致对realyield的需求和追捧。

同时,8月底,据Nansen数据显示,GMX上交易笔数一度超过Uniswap,成为Arbitrum网络周内交易笔数最多的协议。GMX作为产生「实际收益」的项目之一,Realyield叙事彻底被点燃,KOL热议谁会成为下一个GMX,甚至成为了DeFi项目新的营销策略。

为什么讨论RealYield在熊市的环境里,用户会更加追求稳定且真实的收益。如果一个项目被公允为RealYield的项目,这样子的评价能够成为用户去筛选靠谱项目的一个重要指标。或者说随着DeFi的发展,用户开始审视APY的可持续性,两位数的APY让人们望而却步,也希望能进一步探讨DeFi到底能否为加密货币圈带来真实价值。

对于项目方而言尤其是初始时期的项目,虽然贴上realyield的标签能够快速博人眼球,但是根据上述的RealYield定义和分析方法来说不一定成立。比如做期权策略的Polysynth在推特名字上打出realyield的标签,虽然Polysynth给出的收益确实是稳定币,但是本身资产放进他们管理的策略金库中将面临着极大的风险,投资者可能会面临高达60%的本金损失。

此外,即便打上RealYield的标签对长期发展并无益处。目前阶段,DeFi项目初期仍然需要利用流动性挖矿来做冷启动,那么一味的追求realyield,意味着用于协议建设的资金会得到压缩,比如社区建设、项目研发、市场营销等。

叙事经济学市场并不是通过数字运转的,而是故事,narrative。

有一个理论学科名叫Narrativeeconomics,理论核心在于文字和语言能够轻易的影响市场上人们的行为,从而去影响市场。市场是具有波动性且情绪化的,因为参与市场的人们很倾向于听故事。有趣的叙事能够触动人的价值观,进而连接人跟人之间的行为。

因此及时跟踪市场上的叙事是有必要的,这也是我们讨论RealYield的原因。它的背后有基于数字的解读和翻译,这样的故事才能够去调动人们的情绪去参与投资和交易。

《叙事经济学》一书的作者罗伯特希勒也表示,

“最终,由于未获得充分的信息,大批人士做出了导致经济波动的决策……而且,他们的决策推动了整体的经济活动。由此可见,肯定是具有吸引力的叙事推动了这些决策。”叙事经济学的理论固然存在,但是想要成为一个好的研究者与投资者,需要进一步的去对叙事进行解读,分辨清合理的点和值得商榷的逻辑。

这是我们重新审视RealYield的原因。

参考资料:

https://blog.hubbleprotocol.io/real-yield-cash-flow-tokens/?utm_source=twitter&utm_medium=social&utm_campaign=blog_internal

https://mirror.xyz/0x6D2BcfEFb7CFa52c2F7526823aA97f593F3683f4/pWDaV8X0IDq36K4xAqehGzxoVF56eIAUvhVnU-5mTPU

https://mirror.xyz/0x6D2BcfEFb7CFa52c2F7526823aA97f593F3683f4/BnXt4W0w72iKiSRhu13vwriMSWicADIIQSpYsdda8oM

https://newsletter.banklesshq.com/p/here-are-the-best-real-yields-in

https://newsletter.banklesshq.com/p/which-defi-protocols-are-profitable

责任编辑:Kate

标签:ELDYIELDREAREALYeld FinanceYield Farming XLREAL币REALLIQ Token

史蒂芬·柯维曾说,生活中有三个东西永恒不变:变化、选择和原则。但是,我们要添加第四个:税收。加密世界中几乎每个人都在谈论合并,合并如何影响ETH持有者?它对环境意味着什么?另一个关键问题是,合并.

1900/1/1 0:00:00先上图 总的来说,就是资产交给别人保管,和不交的区别放交易所显然是交给交易所保管。早些年经常有黑客光顾,暴雷了一批,现在的交易所大多升级了安全措施,黑客不再是问题,问题是再好的技术防御也抵不住人.

1900/1/1 0:00:00Curve稳定币设计白皮书的中英文参照版本,加入一些辅助理解的中文注释,也修正了一些原版的拼写错误,供大家参考学习.

1900/1/1 0:00:00上周发生的FTX暴雷事件让我进行了自我反省。过去四年,我一直在跟踪和分析加密行业的资本配置。现在,我比以往任何时候都更意识到监管之锤即将到来,也是时候说出我所看到的所有问题了.

1900/1/1 0:00:00编者注:这篇文章是我们正在进行的web3拍卖系列的一部分。第一部分是对拍卖设计的概述,以及在无需许可的区块链背景下机制设计的具体技术挑战。第二部分是关于清理市场和避免GAS战争的文章.

1900/1/1 0:00:00我在上一篇内容中提到,你必须至少给SBF一些掌声,因为他是“一代人中的交易天才”。好吧,我也被耍了.

1900/1/1 0:00:00