DeFi正在蚕食中心化机构的市场份额,在加密资产的交易领域,去中心化交易所Uniswap正在赶上Coinbase的交易量。如7月21日,CoinMarketCap显示Coinbase的交易量为19.38亿美元,UniswapV3在以太坊主网上的交易量为11.4亿美元,再加上Uniswap其它链上的交易量,两者之间的差距已经不算太大。

而在去中心化交易所内部,创新在去年UniswapV3上线之后就已经几乎停止。伴随着UniswapV3带来的流动性聚集与手续费优势,Uniswap在DEX交易量中的占比已经升至65%左右。两年前与Uniswap同样活跃的DEX,如SushiSwap,过去7天的交易量大约只有Uniswap的3%。简单的AMM机制已经无法满足现在的交易需求。近日,刚刚以4亿美元估值,从ElectricCapital、DragonflyCapital、JumpCrypto等机构处完成2500万美元A轮融资的去中心化交易协议Hashflow似乎正在成为DEX赛道的一位有力挑战者。

1,873枚比特币从未知钱包转移到Coinbase:金色财经报道,WhaleAlert数据显示,1,873枚比特币(56,640,515美元)从未知钱包转移到Coinbase。[2023/7/15 10:56:25]

什么是Hashflow?

如果一个去中心化交易所满足以下条件,是否有用户愿意从Uniswap转向新的DEX呢?

-?更好的交易价格;

-?无交易滑点,所有交易都以显示价格执行;

-?gas费低于Uniswap;

-?用户不受MEV的影响;

-?支持跨链交易;

-?可以不用公链的原生代币支付gas费。

Hashflow通过引入专业做市商来管理流动性,从而解决了这些问题,也避免了AMM中的资本效率低下和流动性提供者的无常损失。Hashflow没有采用传统的AMM的定价模型,而是让专业的做市商使用“报价请求”模型来提供报价。

Tether 2023年Q1的净利润为15亿美元,超额准备金达24.4亿美元:5月10日消息,根据Tether最新的证明报告,其2023年第一季度净利润为 15 亿美元,是上一季度报告的两倍多。 根据声明,截至 5 月 9 日,Tether 的合并总资产至少为 818 亿美元,而其合并总负债为 794 亿美元,反映出至少 24.4 亿美元的超额准备金——创历史新高。超额准备金远高于去年第 4 季度的 9.6 亿美元。持有530亿美元的美国国债,比2022年第四季度的392亿美元有所上升。

Tether 首次将其他类别纳入其储备报告。其中包括比特币、实物黄金、隔夜回购和公司债券配置。它持有价值 15 亿美元的比特币和价值 33 亿美元的贵金属。Tether 表示,其大部分投资(约 85%)以现金、现金等价物和其他短期存款的形式持有。它补充说,黄金和比特币分别占总储备的 4% 和 2% 左右。[2023/5/11 14:55:47]

在一笔Hashflow的交易中,当用户想要交易时,会向服务器发送一个报价请求,服务器将该请求传递给所有做市商。做市商在接收到消息后,基于市场条件和余额等提供报价。Hashflow在等待350毫秒后,选择最好的报价。一旦Hashflow服务器选择了最佳报价,即向该做市商发送“SignQuote”以获取签名。做市商生成报价哈希的签名,并将签名广播回去。交易者获取签名,并调用Hashflow的智能合约来执行报价。

灰度尚未出售旗下产品分配到的ETHPoW代币,将继续探索向股东分配权益的方案:3月17日消息,数字资产管理公司灰度投资(Grayscale Investments)发布ETHPoW(ETHW)股东权益分配的最新信息,公告称,针对其旗下Grayscale Ethereum Trust(OTCQX:ETHE)和Grayscale Digital Large Cap Fund(OTCQX:GDLC)两个产品此前于2022年9月16日分配到的ETHPoW代币,此前灰度寻求成为这些ETHPoW代币权益方的代理人并欲尽快出售,预计不超过记录日起180天,但今日灰度宣布将延长审查期限,在此期间,它将继续评估市场环境,以确定是否可以获得ETHPoW代币,以及是否、何时以及以何种方式代表股东出售ETHPoW代币,该审查期限目前预计不会超过本协议签订之日起的180天。

据悉,去年9月,灰度称其基金和产品被动获得了分叉的ETHPoW代币,已向美国监管机构提交申请,它希望有权自行决定出售ETHPoW代币并将现金收益分配给股东。当时灰度以太坊信托持有超过300万枚ETHPoW代币,灰度数位大盘基金持有4万枚。[2023/3/17 13:09:54]

由于做市商先进行签名,所以交易中没有滑点,也让用户避免了抢先交易和“三明治攻击”。

Aavegotchi关闭GHST联合曲线的提案投票现已开启:3月8日消息,Aave 生态 NFT 项目 Aavegotchi 发起的关闭协议 Token GHST 联合曲线的提案投票现已开启,一旦投票人数达到法定的 8%,联合曲线将关闭。

此前报道,2 月 28 日,Aave 生态 NFT 项目 Aavegotchi 发起的关闭协议 Token GHST 联合曲线的提案已获投票通过。提案认为 AavegotchiDAO 经过两年的发展已经具备足够的成熟度和流动性来满足项目发展,因此提议关闭 GHST 联合曲线,将 GHST 与 DAI 脱钩,固定其供应,并使 GHST 成为自由流通的 Token。[2023/3/8 12:49:04]

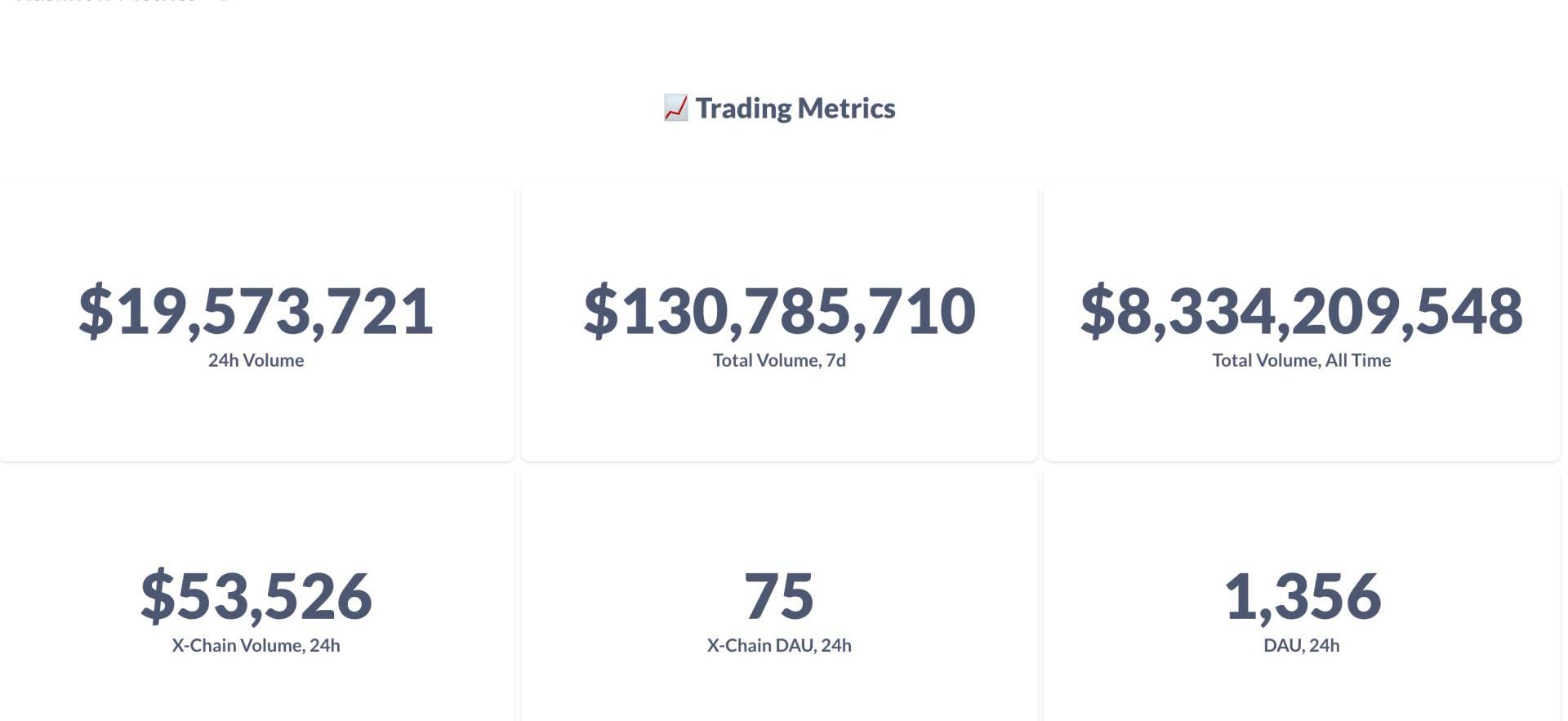

截至7月22日,Hashflow中总的交易量超过83亿美元,过去7天的交易量约为1.3亿美元,过去24小时的用户数为1356个。

Matrixport:总共有79名客户在此次FTX事件中受到损失:11月11日消息,Matrixport 在官方社群表示,对于客户提出的FTX暴雷是否影响Matrixport平台上的资金安全,我们做以下告知:

受FTX不能提币受影响的产品仅有以下产品:分别有 1)BTC 固收(包括普通BTC固收产品、和底层为BTC固收的趋势智盈产品)和 2)Victoria BTC Fund 基金产品,总共有79名客户在此次事件中受到损失。需要特别强调的是,由于Matrixport各个产品之间的资金是严格进行隔离的,某一个产品受到的影响并不会传染到其他产品。因此如若不涉及以上两种产品的投资,其他产品的客户均完全不会受到FTX暴雷的影响,没有产生任何损失,请用户们放心。

对于以上两类受影响的79位客户,当确定情况和受损金额之后,Matrixport的销售和运营同事已经第一时间逐一联系每一个受影响的客户直接沟通同步当前情况,和提供后续解决方案,截至目前已经一对一沟通已经全部完成。如果您目前没有收到我们的联系,则说明在本次FTX事件中您在Matrixport平台上并没有任何损失。[2022/11/11 12:52:25]

流动性提供者、做市商、交易者的三赢

随着DeFi挖矿收益逐渐走低,流动性提供者的主要收益由原来的治理代币奖励,转向主要依靠交易手续费作为回报。如UniswapV3,通过引入0.05%、0.01%交易手续费比例的流动性池,让更多的交易集中在这些低手续费比例的流动性池,从而通过提高资金效率来获得更高的手续费收益。但是,UniswapV3的“内卷”使流动性更多的向市场价格附近聚集,也就导致普通用户提供流动性的无常损失极大。

在Hashflow中,流动性提供者只需向流动性池中存入流动性,而不用进行其它操作。随着做市商借用这些资产,通过自定义的定价算法,从交易中获利,那么用户可以赎回更多的资产。这种方式类似于“借贷”,Hashflow也称这种流动性池是“基于债务的”,通过将资产“借给”做市商,从而从利润中受益。因为做市商的专业性,流动性提供者无需考虑无常损失的问题,也可以直接提供单边流动性,仅以USDC、DAI、ETH等单独的一种资产提供流动性。

对于做市商,原本需要大量资金,现在也可以直接从公共池中获取流动性。做市商可以更专注于自己的定价能力。定价过程发生在链下,做市商也可以使用更复杂的定价策略,将资产的历史价格、波动性等因素考虑在内。

对于交易者,只要Hashflow提供的交易价格更优,交易成本更低,那么,交易者应该乐于选择Hashflow进行交易的。且Hashflow的确定性更强,不受MEV影响,也没有滑点,所见到的报价即为所得。

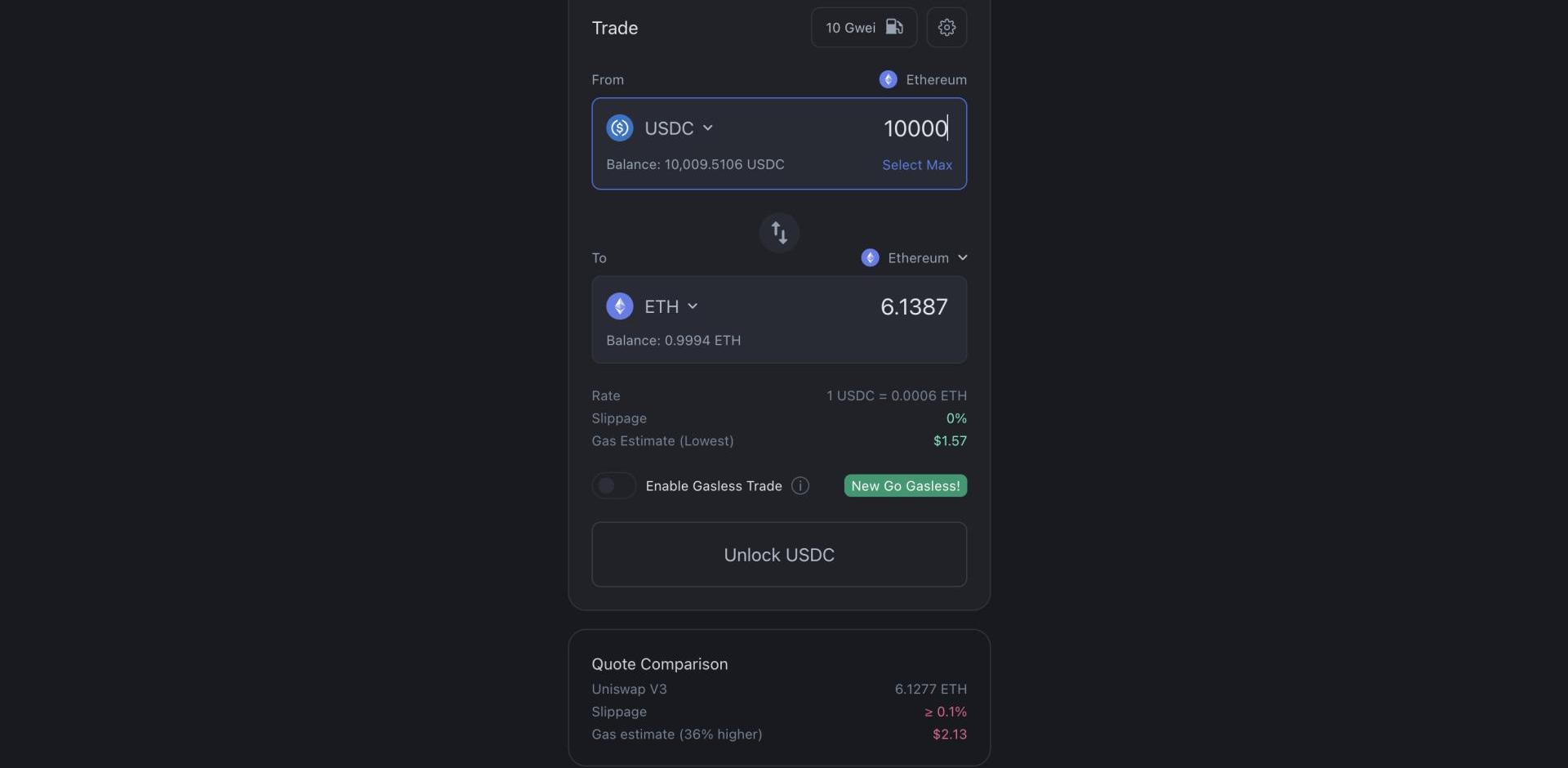

在PANews7月22的测试中,以下图中将10000USDC兑换为ETH为例,Hashflow的报价确实优于UniswapV3和1inch提供的价格。UniswapV3上的兑换比例和Hashflow“报价对比”中显示的结果一致。但是,若将交易方向反转,如将6ETH兑换为USDC,Hashflow的兑换比例则不如UniswapV3。如果继续增加单次交易的数额,Hashflow的兑换比例将变得较差,因此目前Hashflow主要适合金额较小的一些交易。

从这一套机制中可以看出,Hashflow的主要参与者为做市商,他们凭借更好的定价能力,让交易者有更优的交易结果。若做市商能从这样的交易中获利,那么流动性提供者可以享受到收益,交易者也有更好的兑换比例。

多链与跨链交易

除了以太坊主网外,Hashflow还支持BNBChain、Polygon、Avalanche、Arbitrum、Optimism,更重要的是,支持这些链之间的跨链交易。比如,可以直接将以太坊主网上的ETH兑换为BNBChain上的BNB。但是目前在非以太坊链上,主要仅支持稳定币的交易。

Hashflow的跨链消息传递系统目前采用LayerZero进行验证,模块化的设计让其它通用消息传递系统也可以插入。

跨链交易以源链上的原生代币支付gas费,除Polygon外,一般只需3-6分钟即可确认,因为Polygon的区块重组概率更高,需要等待500个区块确认。

代币经济

Hashflow的治理代币为HFT,部署在以太坊主网上,总供应量为10亿,治理细节和HFT的作用暂未公布。HFT代币的56%将用于生态系统的发展,具体分配规则如下。

-?19%的HFT分配给核心团队;

-?25%的HFT分配给早期投资者;

-?31.25%分配给社区财库;

-?6.75%分配给早期贡献者;

-?4%用于未来招聘;

-?14%分配给做市商。

小结

Hashflow通过做市商的报价来完成交易,因为定价发生在链下,可以节省部分gas费,做市商需要先对报价信息进行签名,也就避免了滑点、抢先交易和三明治攻击。做市商也可以选择支持跨链交易。实际体验中,在某些情况下,Hashflow上给出的兑换比例能够做到链上最优,让交易用户能够有更好的选择。

但仍有很多局限性,做市商需要针对每一种资产设计定价模型,因此可能只适合主流币的交易,无法支持长尾资产。由于流动性和做市商风控机制的限制,Hashflow当前在大额交易中的兑换比例较差。在某些小额交易中,Hashflow的兑换比例也可能比Uniswap等交易所更差。

标签:ASHFLOHashflowFLOWTornado.Cashfloki币最初发行价hashflow币价FlowCom

一,简介众所周知,ETH的链上效率慢,gas费高,天下苦eth久矣,于是诞生了L2项目。L2不仅提供更快的速度,手续费也大大降低.

1900/1/1 0:00:00近期,随着zkSync2.0的推出,zk系扩容方案又迎来一波高潮。此外,在上个月波哥大Devcon之后,zkEVM领域又出现了许多“新”的声音.

1900/1/1 0:00:00港府于10月31日发布的《有关香港虚拟资产发展的政策宣言》重点提及了资产支持代币(asset-backedtoken,或ABT),意味着作为国际金融中心的香港今后将重点发展此类虚拟资产产品.

1900/1/1 0:00:00可持续性可以简单地定义为协议保持在线,能抵挡黑客攻击,并且在所有条件下都可以使用。可以说,它还需要具有相关性并跟上时代的需求。要达到这个目标,不同类型的项目要满足不同的要求.

1900/1/1 0:00:00Circle首席执行官JeremyAllaire在过去几个月里两次被其行业的快速变化所震惊。5月的Luna-UST崩溃让他目瞪口呆,“死亡螺旋发生得如此之快,价值破坏如此之剧烈.

1900/1/1 0:00:004年前,我是第一个尝试投资SBF的风险投资人,当时FTX甚至还没有推出。我与?CNBC分享了我的一些故事,但还有更多更多。这是我学到的东西,以及为什么我基于对和鲁莽冒险的怀疑而放弃投资.

1900/1/1 0:00:00