关于FTX的各种奇闻怪谈层出不穷。上周五,FTX、FTXUS和134个相关实体都申请破产,这显示出该交易所与相关公司已深陷泥潭。仅仅几个小时后,该交易所遭受大规模的黑客攻击,6亿多美元从FTX和FTXUS的钱包中被吸走,立即引发了内部人员作案的传言。

也许最令人震惊的是,《路透社》的一份报告称,SBF建立了一个秘密的后门,在审计人员没有注意到的情况下,在AlamedaResearch和FTX之间输送资金。

今天,我们将重点关注Alameda做市业务对加密货币的影响,以及他们的倒闭对流动性意味着什么。

Alameda缺口

AlamedaResearch是加密货币领域最大的做市商之一,为高低市值的代币提供价值数十亿美元的流动性。现在逐渐浮出水面的一点是,他们的整个交易业务是由FTX不正当地混合了客户资金进行的。上周四,AlamedaResearch宣布他们将正式结束交易。这对整个市场的流动性意味着什么?

加密货币流动性仅由少数几家交易公司主导,包括Wintermute、AmberGroup、B2C2、Genesis、Cumberland和Alameda。随着最大做市商之一的消失,我们可以预期流动性会大幅下降,我们将其称“Alameda缺口”。其他做市商因FTX的倒闭也会遭遇更多损失,进而会使该缺口继续扩大。到目前为止,AmberGroup、Wintermute和Genesis都宣布他们有资金存在FTX上,这可能会影响他们的整体做市业务。

流动性在波动时会出现正常下降,这是因为做市商在从订单簿中抽取卖价/买价任务,以管理风险和避免不良流动。但我们在过去一周观察到,流动性比以往任何一次市场下跌中下降都更严重,这表明“Alameda流动性缺口”可能会持续存在,至少在短期内是这样。

法官裁定支持股东对ConsenSys公司进行审计的请求:金色财经报道,瑞士楚格州最高法院对股东提出的审计ConsenSys软件公司(CSI)创始交易的请求作出了有利裁决。这项代号为 \"北极星计划 \"的交易将主要产品和业务部门(Metamask、Infura和其他)从瑞士的ConsenSys AG转移到美国的CSI。在拥有这些资产的基础上,CSI在2020年和2022年之间筹集了7.15亿美元。

ConsenSys AG的股东认为,该交易是以秘密的方式进行的,他们既没有被征求意见,也不知道该交易已经发生,直到媒体因非法暂停股东大会两年而进行报道。另外,他们要求明确转让资产的价值是如何得出的,但被忽视了。裁决中还包括了利益冲突和非选举产生的董事参与的进一步问题。[2023/1/18 11:19:19]

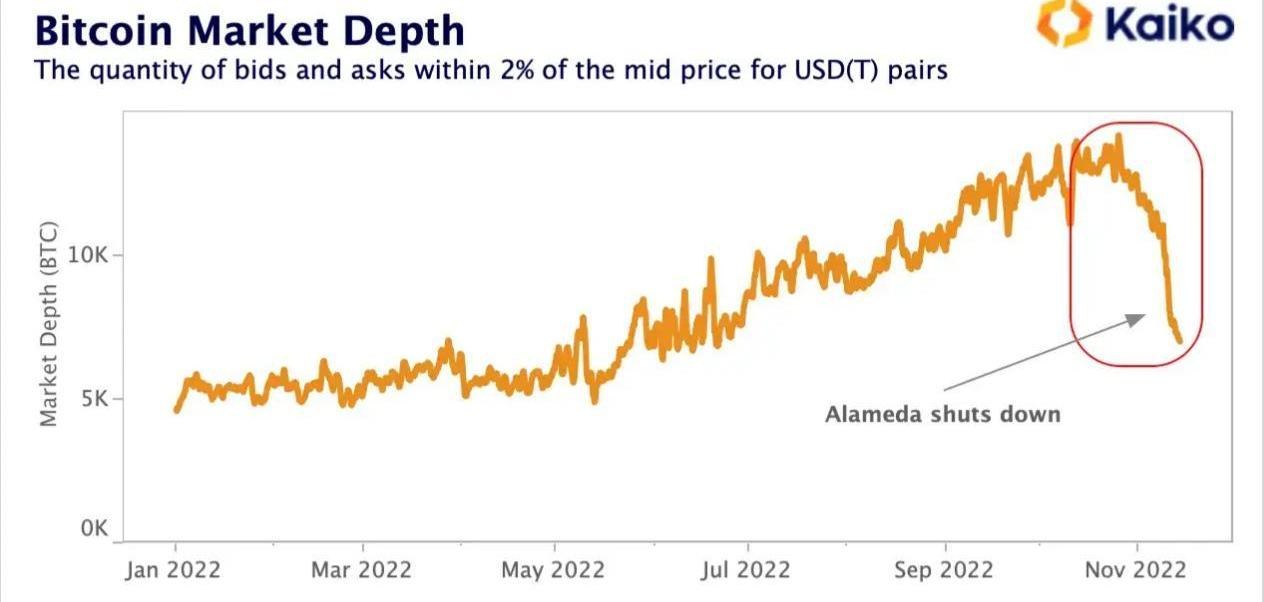

自11月5日以来,CoinDesk公布了对Alameda资产状况的调查,中间价2%以内的BTC流动性已经从11.8kBTC下降到7k,是6月初以来的最低水平。

上面的图表汇总了18个交易所的市场深度,包括FTX,它不再有任何真正的做市活动。即使从图表中排除FTX,深度仍然有巨大的下降,这表明整个市场的流动性受到Alameda的崩溃和其他做市商损失的严重影响。自11月5日以来,Kraken的BTC深度下降了57%,Bitstamp下降了32%,Binance下降了25%,而Coinbase下降了18%。

今年全国至少30个地方出台元宇宙政策文件:金色财经报道,据南方都市报记者梳理,截至目前,国内至少30个地方(涉及10个省级行政区)颁布了元宇宙相关的支持性政策或征求意见稿,政策文件名中明确包含“元宇宙”一词的就有近20份,其中上海和河南是从省级层面印发的。而业内人士表示,围绕元宇宙产业的政策更多是政府在进行引导,让更多非专业或非技术人士了解到这一概念,进而形成“集成创新”。也有专家认为,这些政策文件并非简单的技术方案,而是一种产业规划,强调产业生态构建和综合创新。[2022/10/31 11:59:33]

ETH市场也受到崩溃的影响,2%的市场深度下降到5月下旬的水平。

好在,自5、6月的加密货币信贷危机以来,整个市场的BTC和ETH流动性一直在稳步增长,所以深度下降应该不会有太大的破坏性。更令人担忧的是山寨币的流动性。Alameda投资了数十个项目,持有价值数百万美元的低流动性代币。但由于Alameda也是一个做市商,我们可以认为他们也是这些代币的主要流动性提供者。

目前还不清楚Alameda与FTX持有代币的全部细目,但以下是《金融时报》提供的FTX资产负债表明细,该表按流动性对持有的资产进行排名。

Yearn Finance削减ETH等关键资金库的管理费用:9月1日消息,Yearn Finance宣布削减ETH、USDC、DAI等关键资金库的管理费用。Yearn表示,削减费用是长期产品愿景的一部分,以继续构建专注于性能的创新自动化产品。[2022/9/1 13:02:18]

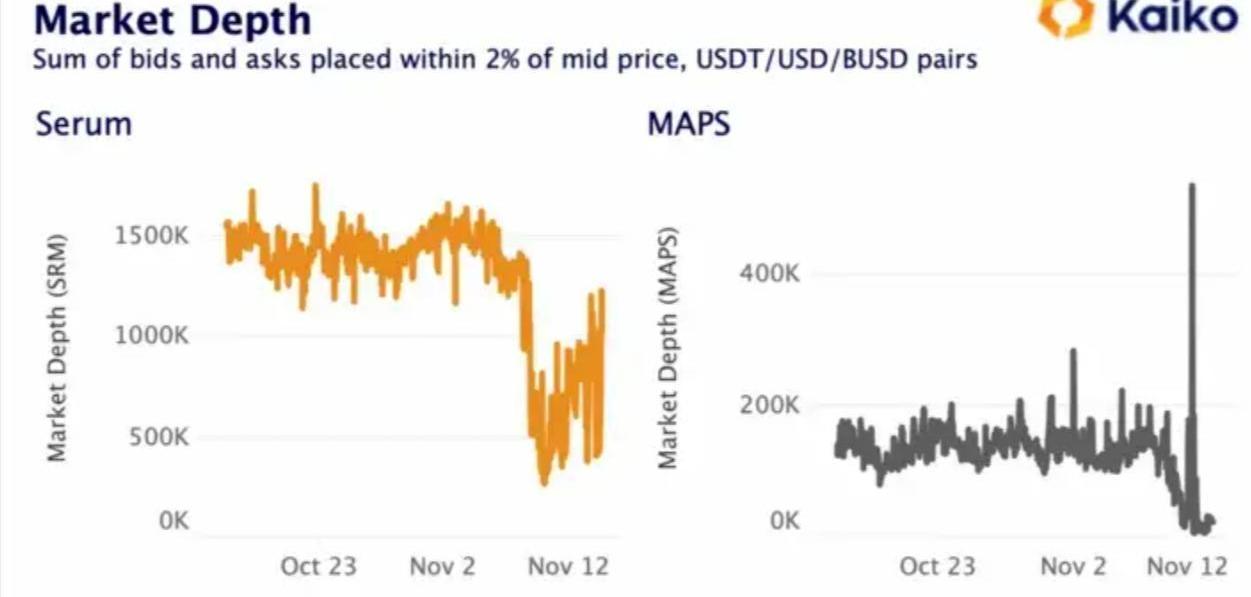

在“流动性较差”类别下,排名前四的是FTT,一个名为Serum的SolanaDEX代币,Solana的原生代币SOL,以及一个名为MAPS的代币。

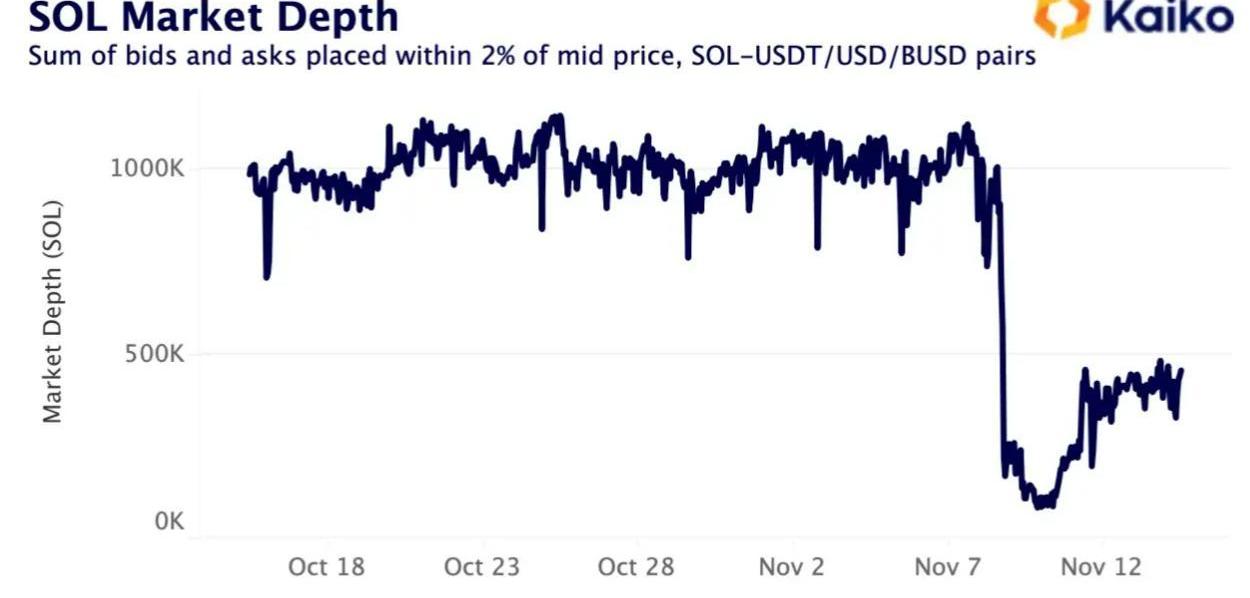

让我们看看Alameda前后,SRM、SOL和MAPS的流动性情况。下图是提供SOL交易对的9个交易所深度汇总的情况。整体市场深度下降了50%,在所有订单薄上,市场深度从100万SOL下降到50万以下,而且这种下降在每个交易所都出现。

SRM和MAPS也出现了深度的巨大下下跌。为了避免价格影响,我们用每个代币的原生单位来表示深度,该数据表明做市活动已经受到Alameda崩溃的严重影响。

Alameda持有大量的非流动性代币,同时是这些代币的做市商,这使得该公司在面临破产时几乎无法绝境逢生。总的来说,可以预计在不久的将来,山寨币的流动性将会非常低,特别是那些受到FTX/Alameda实体大量投资的山寨币。

摩根士丹利的招聘启事反映出大范围的加密货币计划:金色财经消息,摩根士丹利正在为该公司的投资解决方案产品开发团队招聘一名产品开发经理,该团队负责支持超过9000亿美元的管理资产。根据金融巨头摩根士丹利在LinkedIn发布的招聘信息,该公司正在招聘的产品开发经理,主要负责在各业务线建立广泛的新加密货币产品。

该职位于8月1日发布,将加入投资解决方案产品开发团队,该团队提供广泛的服务和支持。具体来说,招聘的产品经理将主要负责创建包装产品和指数。该招聘广告表明,摩根士丹利在2021年3月推出私人被动基金后,正在更加认真地对待加密货币,并希望大量增加其产品供应。[2022/8/8 12:08:57]

稳定币会有风险吗?

虽然不流动的山寨币在Alameda/FTX的资产负债表中占比很大,但Alameda也持有数百万的稳定币。以下是由21Shares制作的DuneAnalytics仪表板,追踪与Alameda相关的已知以太坊钱包地址的持有量。

截至周一上午,Alameda持有价值超过4600万美元的稳定币,其最大的稳定币持有量是TrueUSD,其次是1170万美元的USDC和1100万美元的USDT。自上周末以来,其持有的USDC已经下降了五倍。

尽管TUSD是流动性最低的稳定币之一,仅在10个中心化交易所有活跃交易,但其在中心化交易所的价格在过去一周保持相对稳定。

在Coinbase内幕交易指控后,SEC将9种加密货币列为证券:7月22日消息,美国证券交易委员会(SEC)已列出Coinbase上的9种加密货币,称其为证券。这包含在逮捕并指控一名Coinbase前雇员和另外两人犯有电信欺诈罪的投诉中。这9种加密货币分别是AMP、RLY、DDX、XYO、RGT、LCX、POWR、DFX和KROM,每个币种都被提及与涉嫌内幕交易有关。SEC表示:“我们对这些指控的信息很明确:欺诈就是欺诈,无论它发生在区块链还是华尔街。”

对此,Coinbase回应称,美国的法律没有跟上数字世界的步伐,需要修改。作为证券的加密资产需要更新规则手册,以帮助指导安全和高效的操作。非证券的加密资产需要确定不受这些规则约束。任何低于这一标准的措施都会以牺牲创新为代价巩固现有技术,并最终损害消费者的利益。(The Block)[2022/7/22 2:30:09]

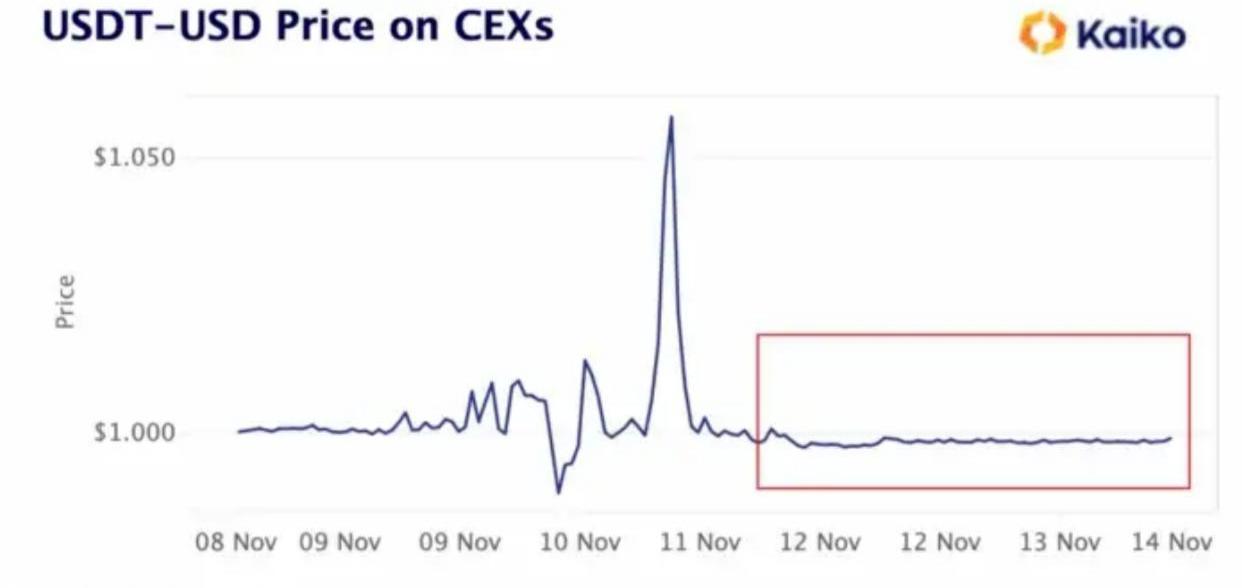

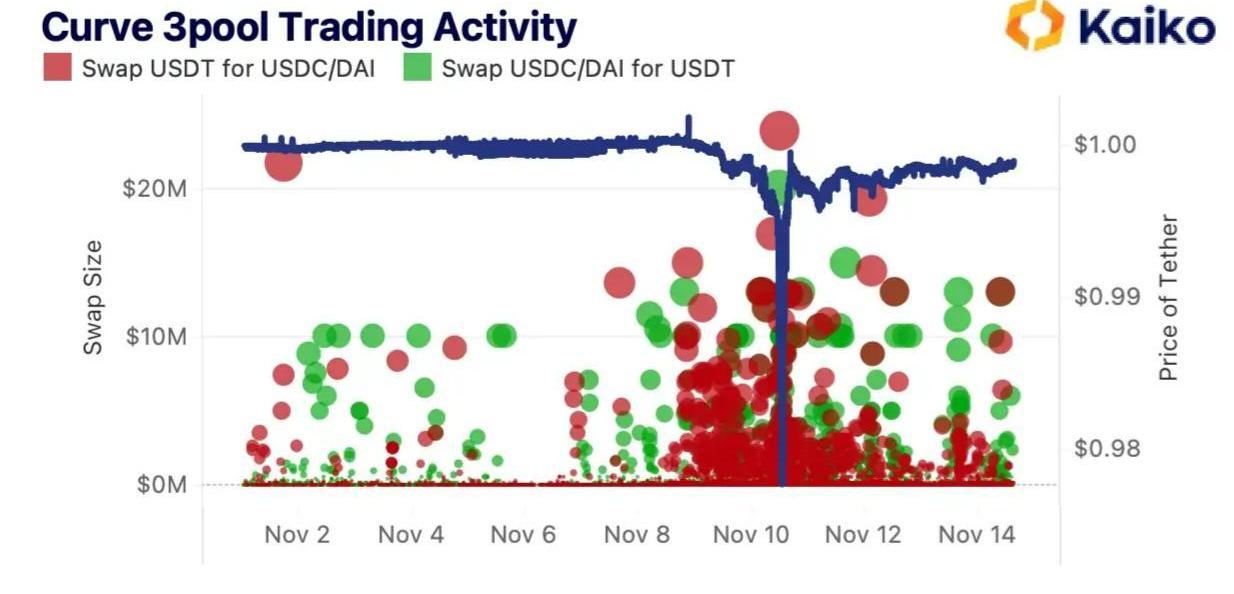

USDT表现出最剧烈的价格波动,在11月10日跌至0.989美元,然后在11月11日飙升至1.058美元。从那时起,它一直在以小幅度折价进行交易,这表明中心化现货市场受到持续卖压。

甚至有人猜测,Alameda正在积极地做空USDT,在Aave上使用USDC借入USDT,然后在Curve等其他交易所出售。下图Curve3pool上的活动显示,大量USDT被卖出以换取USDC和DAI,导致USDT的价格短暂下跌,低于其挂钩价2美分。此后,价格恢复,现在的价格仅比其挂钩价格低10个基点。

稳定币大部分的市场活动主要仍然发生在中心化交易所,因此,尽管DeFi市场上出现轻微的折扣,其价格似乎保持稳定。

衍生品市场的极端波动

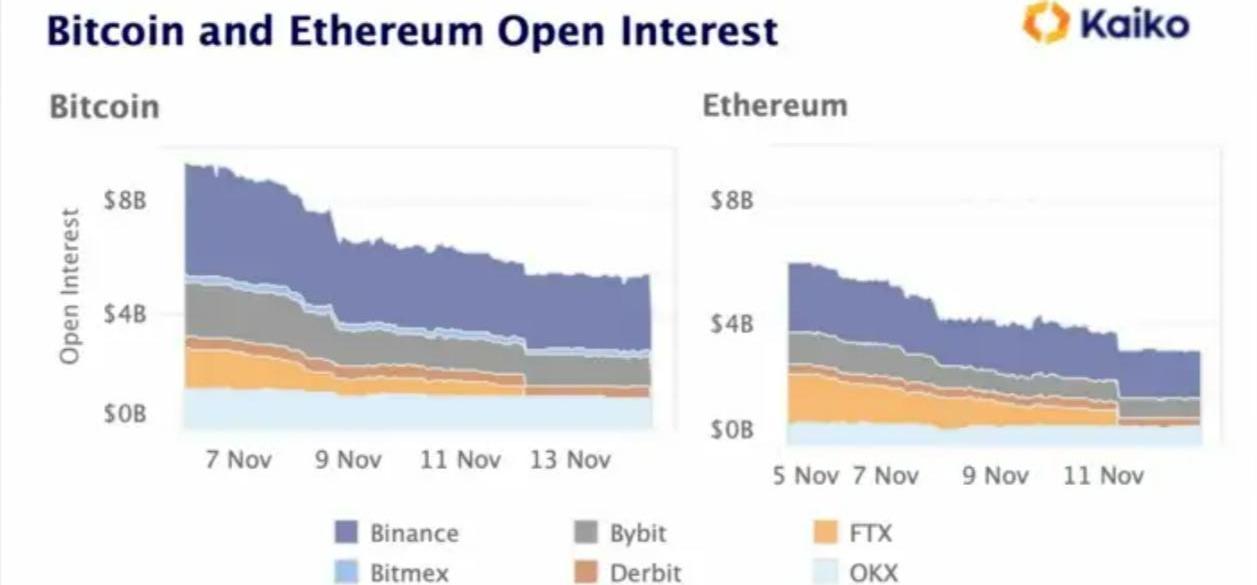

上周无疑是加密货币历史上最动荡的一周,在Binance于11月9日退出收购FTX后,BTC和ETH都出现了五个多月以来的最大单日跌幅。现货价格剧烈波动,在短短24小时内导致了8.75亿美元的级联多头清算,永续期货未平仓量暴跌两位数。

5家交易所的BTC未平仓合约在这一周内从80亿美元左右降至55亿美元,而ETH从40亿美元降至30亿美元。FTX的崩溃可能会对衍生品市场产生重大影响,截至11月初,它占BTC未平仓合约总额的14%,占ETH未平仓合约的28%。

上周的事件对市场情绪产生重大影响。BTC和ETH的资金利率都暴跌入负值,截至周一早上仍然是亏损状态,因为市场已明确转为看跌。

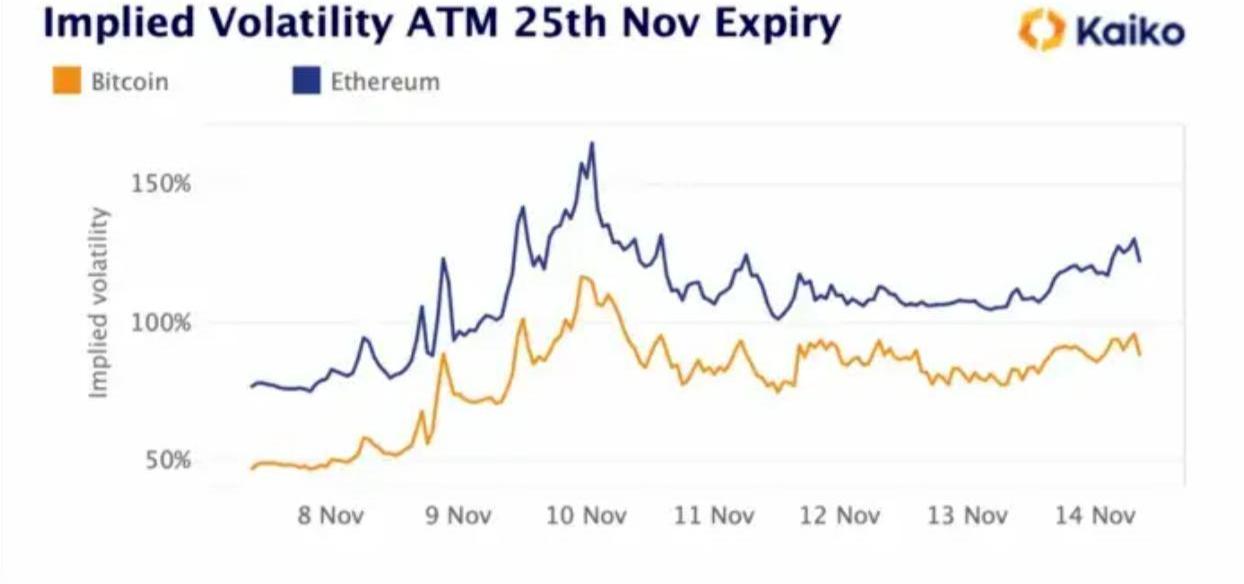

期权市场也出现突然的情绪转变,11月8日至9日,BTC和ETH期权的隐含波动率激增。隐含波动率可以衡量期权交易商对未来价格波动的预期。

11月25日到期的BTCATM隐含波动率在短短24小时内从50%左右翻了一倍多,超过了117%。ETHATM的隐含波动率也飙升至165%,之后略有回落。隐含波动率目前仍然很高,这表明市场对风险的看法发生了巨大的变化。

加密货币与TradFi的关系

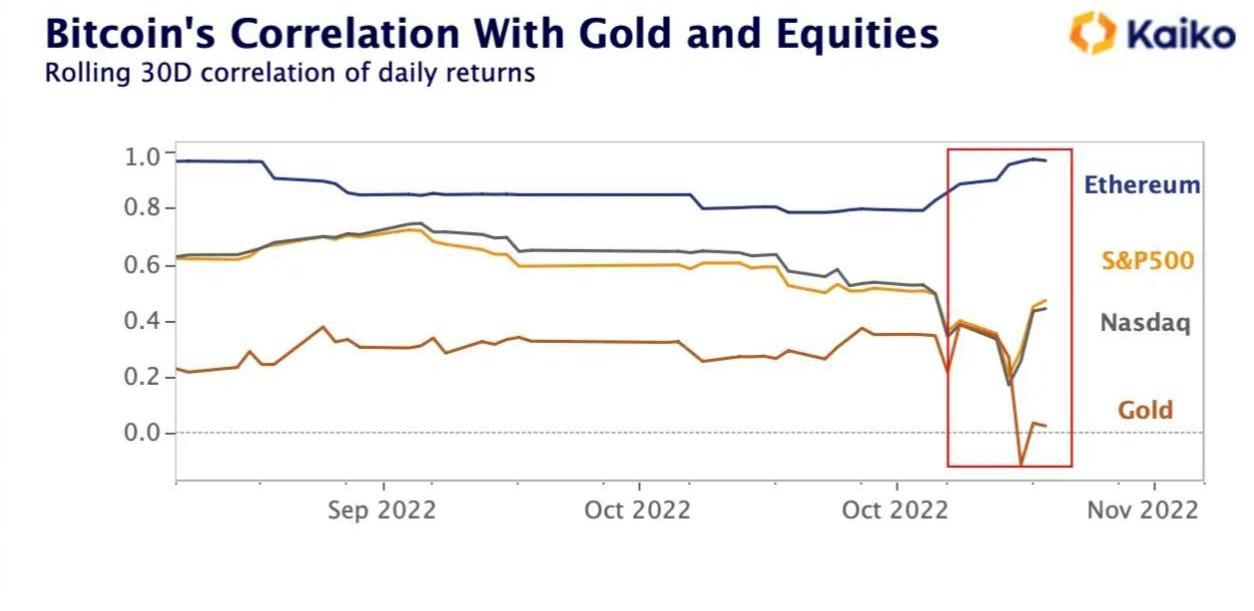

在上周的代币通胀印发之后,在未来某一周,加密货币市场肯定会经历一次大幅反弹,这可能会给人们希望,意味着通胀可能会达到顶峰,美联储将放缓其货币紧缩政策。在加密货币资产暴跌的同时,纳斯达克100指数和标准普尔500指数分别跳涨了8.8%和5.9%。因此,BTC与美国股市的30天滚动相关性下降到只有0.17,是2021年11月以来的最低水平,然后恢复到0.4。

在过去几个月的上涨之后,BTC与黄金的相关性变成负值,在本周结束时接近为零。相比之下,它与ETH的相关性飙升至一年多来的最高水平。

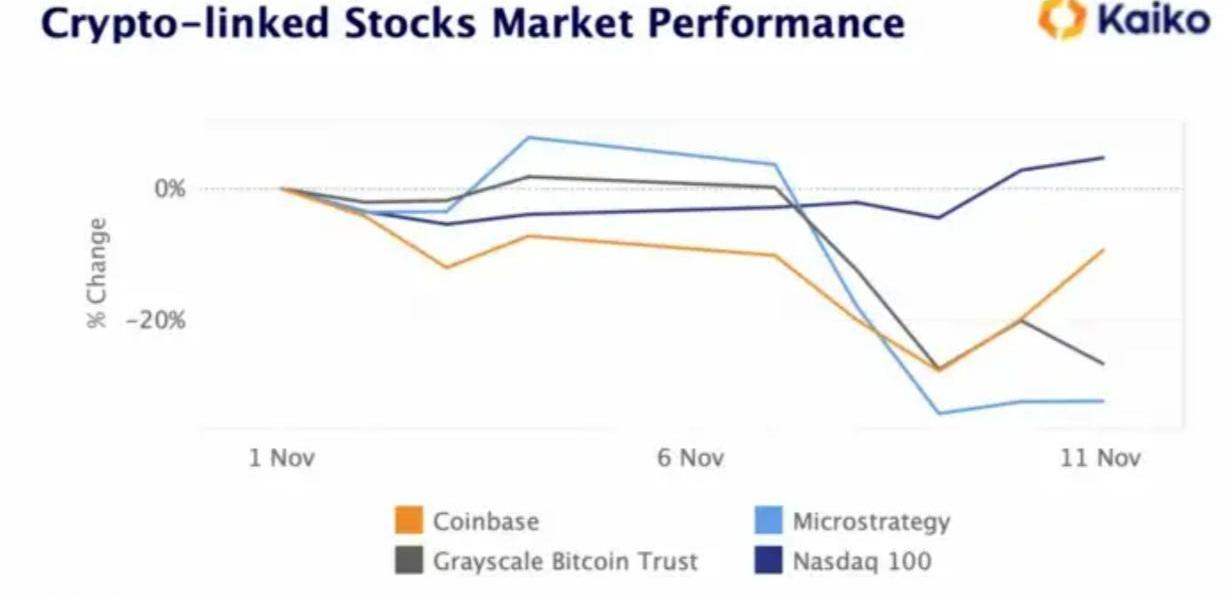

加密货币市场的动荡导致与加密货币相关的股票大幅下跌,在对该行业的信心下降和蔓延担忧中,这些股票的表现大大低于大盘。

Microstrategy持有的13万个BTC的价值在5天内暴跌了约5亿美元,其股价跌幅最大,本周结束时下跌了37%。最大的BTC投资工具GrayscaleBitcoinTrust,其价值损失了28%。这种变动进一步导致Grayscale折价的上升,达到了历史最低点41%以上。折价是GBTC股价和其持有的比特币市价之间的差异。自2021年2月以来,由于结构性原因和竞争加剧,这个数据一直在扩大。关于AlamedaResearch持有大量GBTC仓位的传闻很可能增加了抛售压力。

尽管本周略微亏损,但由于购买需求依然强劲,唯一公开交易的加密货币交易所——Coinbase在周五挽回了大部分损失。

扩散

FTX事件的影响才刚开始。上周末,Blockfi宣布他们在加密货币信贷危机期间接受了FTX的救助,将被迫停止提款。对冲基金GaloisCapital承认,其一半的资金都留在FTX上。FTX的投资者,包括软银和红杉,此后将其投资减记为零。我们需要几个月的时间才能完全了解崩盘的程度。

但加密货币有其特殊性,在FTT崩溃的余波之下就出现了一个全新的交易所代币。上周五,Bitmex推出了他们的原生BMEX代币,他们将其命名为“真正的信徒代币”。该代币的使用情况与FTT的使用情况惊人相似。

自推出以来,BMEX已飙升了超过100%。

责任编辑:MK

用户体验最常被认为是加密货币被"主流采用"的常见障碍。这一连串的问题是这样的:Gas费很奇怪而且不直观,"MATIC到底是什么?"。非人类可读的地址,"0x...字符串到底是什么?".

1900/1/1 0:00:00FTX创始人兼前首席执行官山姆·班克曼-弗里德(SamBankman-Fried)在他的公司倒闭时“在压力面前僵住了”,他在一封发给他曾经掌舵的公司员工的新信中写道.

1900/1/1 0:00:00SBF一直在转移用户资金,而且在很长一段时间以来都与AlamedaResearch共享资金和交易所账户。下面,就让我们来扒一扒这件事.

1900/1/1 0:00:00过去的48小时对加密货币来说是疯狂的。FTX是世界第三大加密货币交易所。现在,据说它资不抵债,并且正在被币安收购.

1900/1/1 0:00:00从历史上看,我们看到所有空间的邪恶领袖都是以黑暗三角人格中的1或3个特征崛起的,导致了灾难性的后果。社交媒体日益增长的影响力帮助他们更具性和操纵性.

1900/1/1 0:00:00编者按:以下是《使用零知识证明保护隐私的监管方案》这篇论文的简短摘要,以博文的形式呈现。点击下载论文全文,或在这里阅读文本.

1900/1/1 0:00:00