如今,超质押贷款协议是DeFi的常态——像Aave、Compound和Maker这样的平台是这个领域的巨头,总价值锁定(TVL)超过180亿美元。这些协议的一个共同因素,以及许多其他协议,是一个以清算为中心的设计,其中,当某个贷款价值比(LTV)阈值或健康因素被打破时(例如:由于他们的质押品价值无法覆盖他们的债务价值),借款人的资产将被清算。

正如MYSO研究系列的早期文章中所讨论的,以清算为中心的协议设计可能无法在借款人、出借人和清算人之间创建一个公平的竞争环境。借款人要处理过多的操作,必须不断地监控ltv,并确保他们的仓位得到了充分的担保。掠夺性清算机器人、过度清算和链上清算的金融传染可能性是由于此类协议设计的扩散而出现的重要问题。

清算系统管理界面

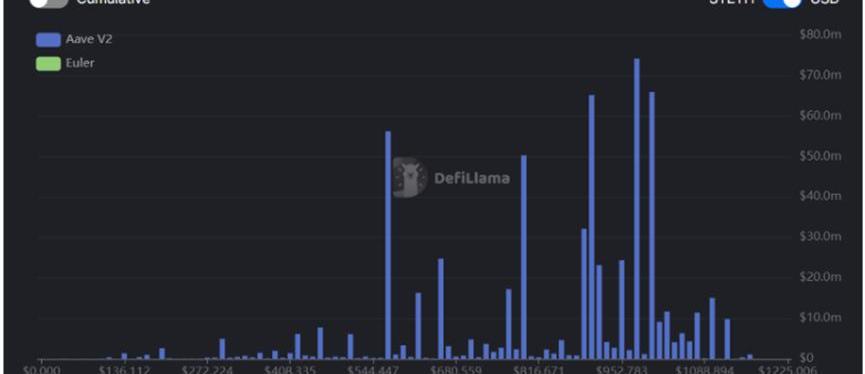

为了了解更多关于清算指标的信息,以及清算需要什么样的价格变动才能产生广泛的传染影响,让我们来看看DeFiLlama团队创建的一个工具——清算管理系统。

天桥资本创始人称该公司今年的表现为十多年来最佳:5月18日消息,天桥资本(SkyBridge Capital)创始人Anthony Scaramucci表示,他的对冲基金投资公司今年的表现是十多年来最好的。天桥资本经历了自2012年以来最好的四个半月,我们领先于我们的基准,我认为继续选择我们的投资者得到了回报。他没有详细说明该基金的表现。此外,Scaramucci周三重申,他“有信心”可以从破产的FTX手中购买SkyBridge的股份。此前1月消息,因错误押注加密货币,天桥资本旗下最大基金去年亏损39%。[2023/5/18 15:10:58]

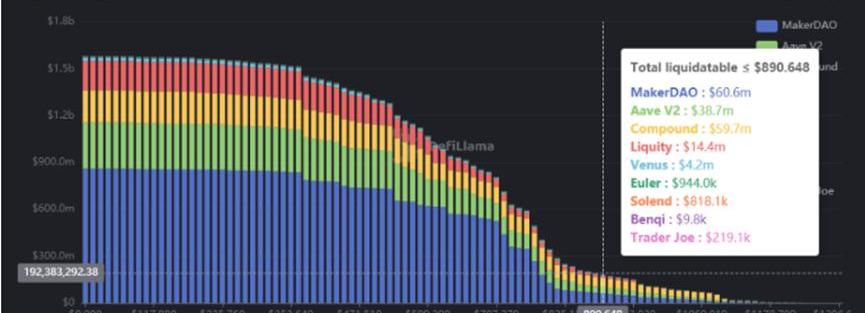

当打开清算管理后台时,我们会看到一些与ETH作为质押品仓位清算相关的指标。虽然还有许多其他加密货币质押品需要研究,但让我们关注ETH和ETH衍生品。根据管理页面显示,价值约16亿美元的ETH被用作借款质押品,并可能面临清算。管理页面还显示了已提交的可清偿质押品的每日变化百分比,以及在价格下跌20%的情况下可清偿的ETH的美元数量。

观点:链上MKR里有30亿的USDC抵押铸造DAI,触发清算将损失惨重:金色财经报道,加密KOL“神鱼”发推分析称:USDC有两个关键节点,第一是链上MKR里面有30亿的USDC抵押铸造DAI,一旦触发清算将损失惨重;二是周一银行开门提现潮来临,需要关注挤兑情况。币安目前持有30+亿的USDC,需要关注交易所及做市商动态。[2023/3/11 12:57:01]

右边的图表也是一个很好的工具,他将清算价格和各种ETH价格点上可能清算的规模可视化,以协议为基础。让我们来看看图表中的一些数据:

l?eth计价质押品的前5个协议是Maker、AaveV2、Compound、liquid和Venus

l?Maker在可清偿金额(8.622亿美元)方面领先,其次是AaveV2(2.942亿美元)和Compound(2.065亿美元)

l?如果ETH降至700-800美元区间,清算量将会是灾难性的,仅Maker在这一水平上就有超过4.4亿美元的ETH待清算。

欧洲央行公布数字欧元原型设计工作文件:金色财经报道,欧洲央行正在进行数字欧元的原型设计工作。这项活动的目标是让市场参与者开发出可与欧洲系统开发的后端基础设施整合的前端原型。欧洲央行执行董事会成员Fabio Panetta在给欧洲议会经济和货币事务委员会主席Irene Tinagli的信中解释说,公布这些文件是为了提高透明度,并本着合作的精神。这些文件提供给了在2022年4月公开征集兴趣表达后被选中的五家公司,以开展实验工作。(finextra)[2022/12/7 21:29:15]

如果我们点击“累积”切换按钮,我们就能看到累计的平仓水平。基于这些数据,如果ETH要重新测试6月份890美元的低点,大约1.8亿美元的ETH质押品将需要清算。如上图所示,低于约800美元的水平将意味着通过各种贷款协议进行大规模清算。

这些质押来自什么链呢?不出所料,以太坊领先,BSC、Polygon、Avalanche和Solana紧随其后,总共有约3700万美元的可清偿ETH质押品。

Better Markets:曾拒绝FTX百万美元投资,一直对其持怀疑态度:11月14日消息,美国金融改革集团 Better Markets 在其官网发布由其联合创始人、总裁兼首席执行官 Dennis M. Kelleher 撰写的一份 FTX 深入情况说明书,其中提到红杉资本等许多蓝筹投资者只想赚钱而不做尽职调查,他们本可以像 Better Markets 一样拒绝 FTX(FTX 曾想对 Better Markets 提供7 位数 美元资金)。此外,FTX 还希望 Better Markets 可以支持其针对美国商品期货交易委员会(CFTC)的提案,即通过取消关键保护层来对比特币期货产品提供非中介、保证金清算,但 Better Markets 一直是 FTX 的主要怀疑者,认为该提议会威胁到客户和金融稳定。[2022/11/14 13:00:03]

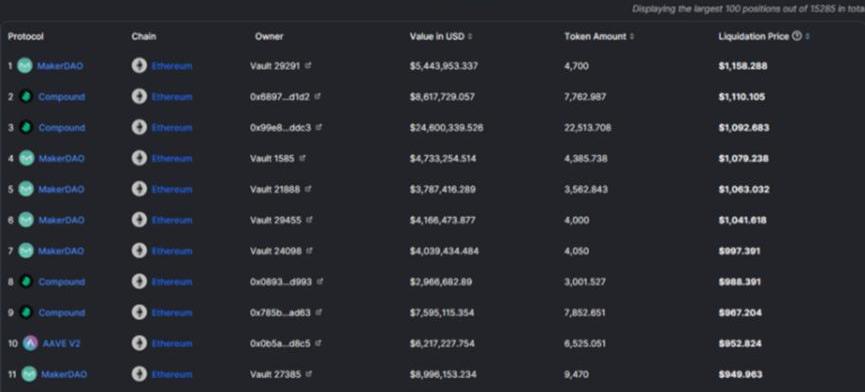

在线管理页面显示了所有借贷平台的前100个空缺仓位(按价值计算)。这些顶级的仓位很多都是Maker金库——然而,一些特色看起来是在Aave和Compound上开的个人账户。

第12大的未平仓是Compound-价值约2460万美元的ETH作为质押品-但该仓位平仓价格有点不稳定,为1092美元。在前100个未平仓中,有12个平仓价格高于950美元,这意味着在价格下降30%的情况下,有相当多的ETH处于被平仓风险。

百度Apollo首发 “Apollo 001”系列纪念数字藏品:金色财经报道,据百度Apollo智能驾驶官方公众号,百度Apollo全网首发首款 “Apollo 001”系列纪念数字藏品,以百度汽车机器人为主体形象,每款对应一个百度Apollo自动驾驶重要里程碑事件。据悉,该数字藏品将于2022年7月8日 09:55发布汽车机器人家族全家福空投款。[2022/7/7 1:58:19]

DeFiLlama的管理页面还提供了一个链接,可以下载所有这些协议的开放位置——深入研究这些数据,我们可以发现一些有趣的细节。922个不同的地址已经质押了超过100,000美元的ETH质押,其中200个已经提供了100万美元。AaveV2在所有eth-质押中领先,目前有超过7700个空缺。

ETH的衍生品

看看一些流行的ETH股权衍生品,如stETH和wstETH,数字也相当惊人。

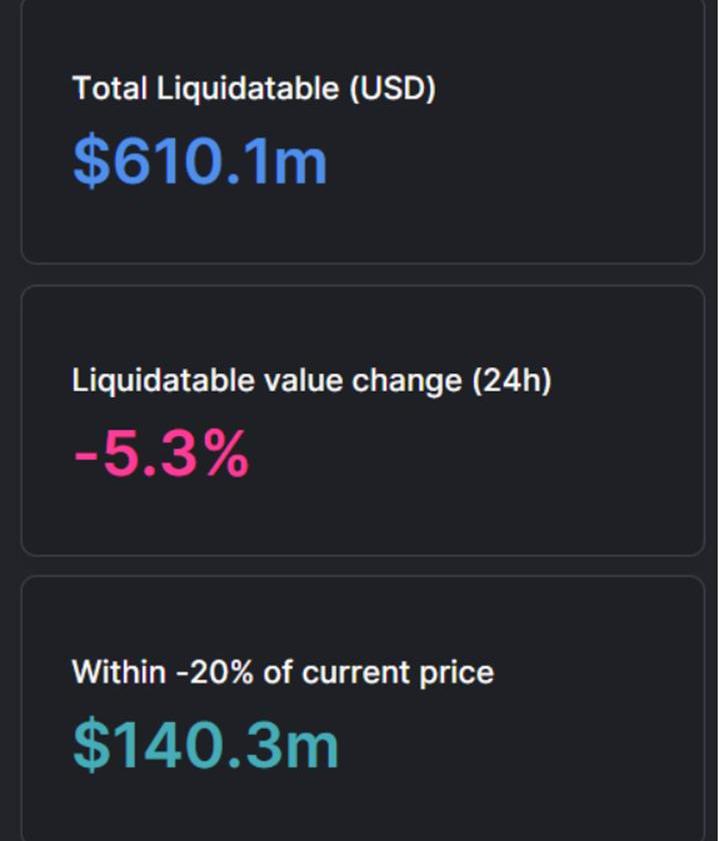

目前,约6.1亿美元的stETH作为AaveV2的质押品,其中约1.4亿美元可在价格下跌20%的情况下进行清算。

Maker上的wstETH质押有更多的回旋余地,因为如果代币价格跌至~950美元,将会看到大量的清算。大约2.4亿美元的wstETH在3个Maker金库中持有,前2个金库的平均清算价格约为970美元。

危机蔓延的风险

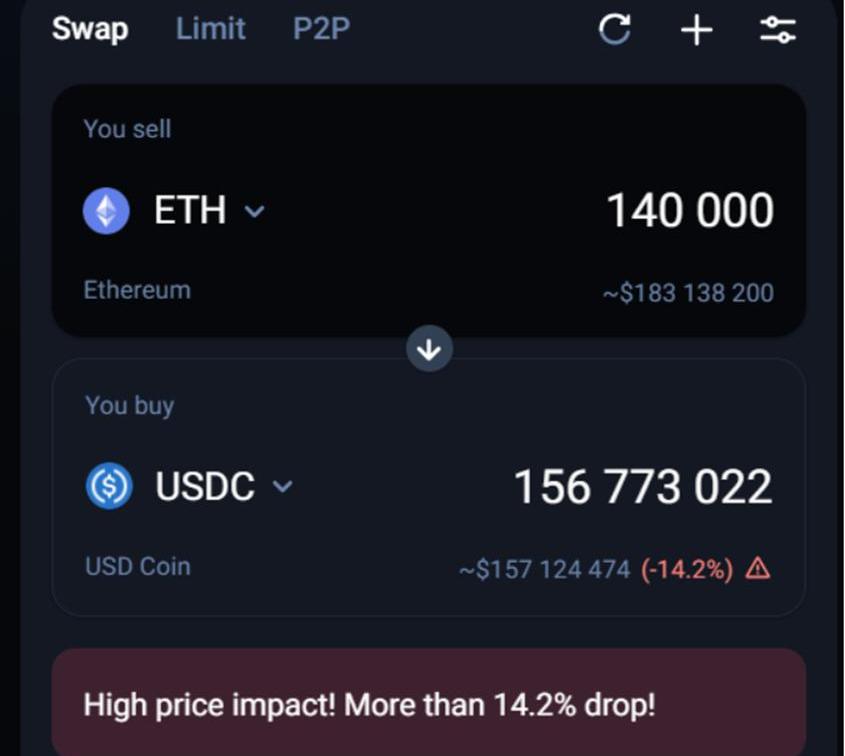

回到ETH,让我们思考一下负价格行为的一些影响,以及这将如何影响链上清算和整体市场健康。考虑到不确定性和一些宏观经济条件,ETH的价格将重新测试2022年6月的低点~890美元,大约1.8亿美元的ETH质押品将受到清算。如果清算人要收回这个ETH,并继续在链上的DEX上出售,这会让价格产生什么程度的滑坡呢?会对市场产生什么影响呢?

价值约1.8亿美元的ETH与USDC在1inch上的单次互换将造成大约14.2%的价格浮动,这确实是一个巨大的下滑,但后果甚至会更深远。在这种情况下,由于ETH的新价格将允许目前ltv足够低的其他ETH担保仓位被清算。这将意味着某种死亡螺旋向下,直到达到某个耗尽点。然而,这种情况假设套利者的速度被清算机器人超过,整个初始质押的金额被一次性清算,这并非不可能,只能说可能性比较小。

这种蔓延的情景以前也发生过。今年早些时候,Fantom生态系统中的一位高净值人士将价值约5000万美元的FTM存入贷款协议Scream,并抵押购买了两个代币($SOLID和$DEUS)。然后,该用户将借来的代币锁定在一份为期四年的股权合同中。不久之后,市场的不稳定导致FTM的价格暴跌,用户的LTV比率开始接近协议将其清算的水平。如此大规模的FTM代币清算会对代币价格造成巨大的下行压力,导致进一步的清算和bot活动的狂潮。

最终,DeusFinanceDAO的一名成员借给用户200万美元,以帮助他们加强仓位健康,防止灾难性的清仓。然而,一些部分清算仍然发生了,用户的质押价值下降到3500万FTM(从5900万FTM下降),对应的是FTM代币的链上价格从美元下降0.85美元0.76-进一步的向下探底也会随之而来。如果不是这个DeusFinanceDAO的朋友加强了仓位,整个链可能已经被清算机器人和可能的FTM代币死亡螺旋摧毁。

清算数据

DeFiLlama的清算管理页面是一个非常宝贵的工具,用于分析DeFi领域的债务仓位的纯粹价值,即使是ETH,目前也有超过16亿美元用于借款。在这方面,DeFi的伟大之处在于其数据的透明度和可组合性,我们能够清楚的确定重要质押资产可能被清偿的价格点,并分析各种贷款协议的特定仓位。

这样明确的指数化数据使我们能够观察到大量质押资产将被出售给清算人的价格水平,并推断二级出市场是否无法在没有显著价格下滑的情况下,吸收相应的清算量,后者可能会扰乱市场流动性,造成额外的抛售压力。在这种情况下,基于flashloan的清算机器人会发现自己无法允许它们以实际结算相关债务仓位的价格出售质押资产,从而可能导致协议出现坏账。正如前面所讨论的,虽然导致这种情况的价格波动相当罕见,但问题是,如果这种情况发生,它们可能会产生毁灭性的影响,引发一连串的平仓。这会给整个加密市场带来系统性风险,以清算为中心的贷款协议会加速并加剧市场崩溃。

我还没有深入研究Hermez的zkevm解决方案,但有趣的是,比较Scroll和PolygonHermez的zkevm是一个很好的视角,可以帮助大家更好地理解zkVM和zkEVM.

1900/1/1 0:00:00编者按:10月31日,香港特区政府今日发表有关虚拟资产在港发展的政策宣言,阐明政府为在香港发展具活力的虚拟资产行业和生态系统而订定的政策立场和方针.

1900/1/1 0:00:00Dapp通过提供数字化方式,为金融访问、游戏玩法、通信和支付渠道打开全新领域。用户可以直接与智能合约进行交互,并利用该技术的力量通过在线可访问性层来解锁自我主权,而不是简单地将代币从一个钱包发送.

1900/1/1 0:00:00链上期权概述目前链上的期权的玩法主要有三种:流动池做市订单簿结构化产品 订单薄典型产品:Zeta,Psyoption,Opyn类似于dydx.

1900/1/1 0:00:00MarsBitCryptoDaily2022年10月25日一、今日要闻苹果正式允许iOS发行NFT,但仍保留30%手续费传统据界面新闻报道,苹果对其海外版AppStore审核指南进行了更新.

1900/1/1 0:00:00作者:BenGiove来源:Bankless加密狂野西部的日子似乎即将结束。2021年推动加密行业增长的牛市发展到了让监管机构无法忽视的地步。他们现在争先恐后地占领地盘,并在该行业稳固地位.

1900/1/1 0:00:00