在过去几个月里,DeFi借贷环境发生了巨大变化。本文将聚焦于一些新DeFi借贷协议的简单介绍、数据分析以及将影响下一个周期借贷领域的总体趋势。

新的DeFi借贷协议:

dAMMFinance和RibbonFinance都是非足额抵押可变利率借贷协议。它们在本质上类似于Aave的资金池模式,存款和贷款是无摩擦的。dAMM目前支持23项资产,Ribbon将很快推出。

LULO是一个固定利率和定期借贷的链上P2P订单簿。与Morpho非常相似,Lulo关闭了传统的基于资金池模式的贷款人/借款人价差,并直接匹配交易方。

美众议院民主党抨击共和党的加密市场法案为“讨好”加密行业:金色财经报道,美国众议院农业委员会民主党人抨击了共和党提出的加密货币市场结构法案,美利坚大学华盛顿法学院教授Hilary Allen称该法案是“讨好”加密行业,因为这并不是“美国公众面临的最紧迫的金融或农业问题”。

金色财经曾报道,众议院农业委员会主席Glenn Thompson与众议员French Hil此前于周四介绍了《21 世纪金融创新和技术法案》,Hilary Allen表示,众议院共和党人没有专注于紧迫的#FarmBill(农业法案)问题,而是竞相向讨好加密交易所、华尔街和硅谷风险投资家,这牺牲了美国消费者和散户投资者的利益。”[2023/7/22 15:51:39]

借贷协议ArcadiaFinance允许借款人将多种资产(ERC-20和NFT)一次性抵押到一个金库中。这些金库是NFT,因此可以形成可组合的第二层产品。贷款人可以根据金库的质量来选择他们的风险偏好。

yearn针对其文档内容推出类ChatGPT产品yGenius:2月14日消息,yearn宣布针对其文档内容推出类ChatGPT产品yGenius,使用户yearn无需通读的文档或与开发人员交谈,即可找到有关Yearn的任何信息。[2023/2/14 12:06:41]

借贷协议ARCx评估借款人的链上历史交易行为。历史越好(比如没有清算),最大LTV就越高。到目前为止,最大借款以100%的LTV发放。贷款人根据借款人的信用风险提供流动性。

dAMM和Ribbon与Maple和Atlendis在机构(非足额抵押)借贷领域形成直接竞争。

Arcadia、ArcX和Frax是我们已经在该领域看到的现有模式的变体。

许多协议继续追求产品垂直化,试图增加护城河和价值捕获。

Drake Star Partners:2022上半年私人区块链/NFT游戏公司筹集超22亿美元资金:7月20日消息,根据投资银行Drake Star Partners发布的最新数据显示,2022年上半年私人区块链/NFT游戏公司已筹集超22亿美元资金,其中早期阶段公司吸引了超过一半的融资,最活跃的区块链游戏投资者是Animoca Brands、Shima Capital和FTX,其中Animoca Brands进行了340多项区块链游戏投资交易。区块链继续成为游戏的主要推动力,超过一半的融资交易与区块链游戏公司相关。此外,上半年还推出了多个专注于游戏/区块链的新基金,包括Andreessen Horowitz(45亿美元用于区块链,6亿美元用于游戏)、Binance(5亿美元)、Immutable(5亿美元)和Konvoy Ventures(1.5亿美元),这些基金将大举投资私人游戏公司,相关融资交易的估值可能会继续保持高位。(Venture Beat)[2022/7/20 2:24:15]

Frax:稳定币,AMO,AMM,流动质押

GameFi协议YAY Games宣布将重组并重塑品牌:7月6日消息,GameFi协议YAY Games宣布将重组以及重塑品牌,通过与知名加密公司合作发展B2B方向业务。目前重组过程正在进行,以将YAY Games扩展到加密行业的新领域。

此外,YAY Games的核心产品Zeus将停止运作,但团队并没有放弃将Launchpad作为核心产品的想法。关于Zeus上质押的YAY代币的转移细节将很快公布。虽然YAY Games的目标是在Avalanche区块链中继续增长,但团队计划探索多链集成和替代业务领域。(BeInCrypto)[2022/7/6 1:54:55]

AAVE:稳定币,非足额抵押借贷,RWA

ArcX:信用评分

Ribbon:金库+贷款

瑞士奢侈品牌宇舶采用比特币支付:金色财经报道,瑞士奢侈手表制造商宇舶表通过与比特币支付服务提供商BitPay合作,允许其客户以加密货币购买某些有限产品。此外,布拉格市旅游局与 Global Payments 合作,使标志性有轨电车 42 号线的乘客能够以数字资产购买车票。

在最近的一份声明中,该公司表示,它推出了一个名为“Big Bang Unico Essential Grey”的限量系列,包括200块手表。这些产品只能在恒宝美国的e-Boutique平台上购买,因为客户可以用加密货币支付。(cryptopotato)[2022/6/26 1:32:40]

一些借贷协议更专注于迎合长尾资产的需求。

在机构方面,dAMM是唯一一个已经支持许多长尾资产的。

EulerFinance允许任何资产的借贷,其中一些可以作为抵押品。

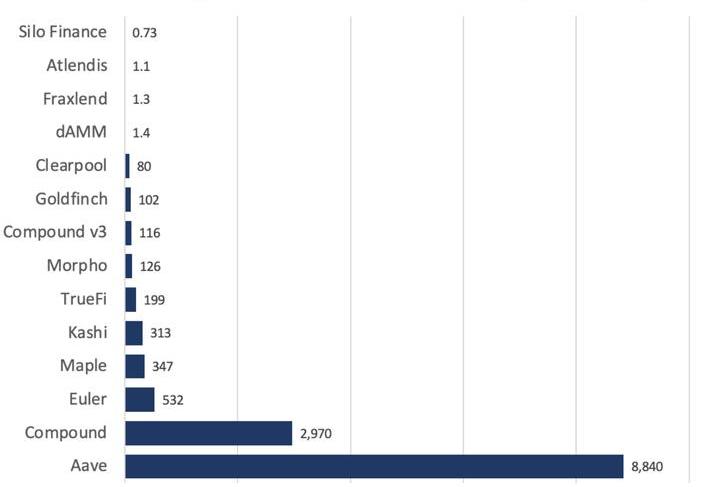

到目前为止,AAVE是明显的赢家,部分原因是它积极的多链部署——其总TVL的37%位于L2或EVM上。

COMPv3从v2迁移资金的速度很慢,v2稳居第二。

Maple是最受欢迎的非足额抵押借贷协议。

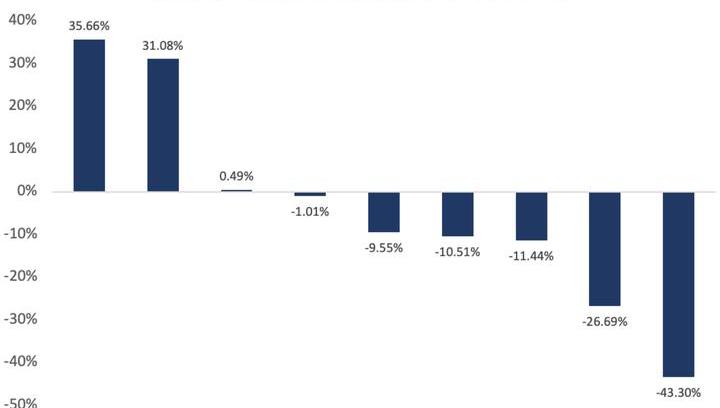

在过去的一个月里,Euler和Clearpool是仅有的两个出现大幅增长的半成熟平台。

AAVE和Compound的表现处于中间位置,而Kashi的缩水幅度最大。

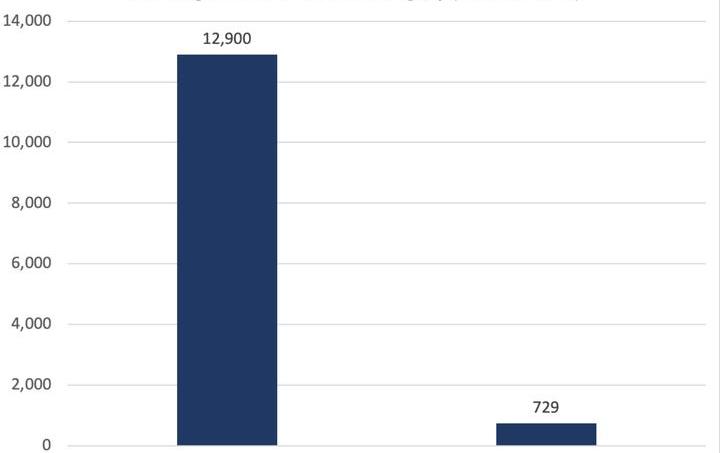

大部分的借贷TVL都在主网上,但EVM和L2已经慢慢在占据市场份额。

在下一个周期中,L2上的使用量和项目数量的增加将加速需求,从而增加总体流动性。

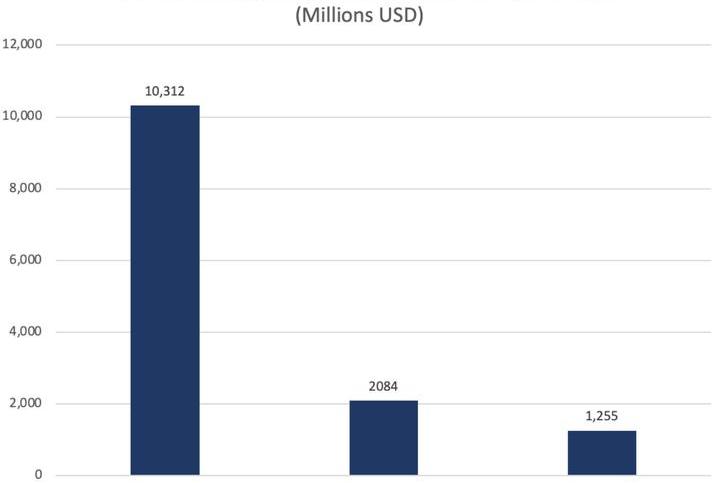

就每个类别的TVL而言,迄今为止,超额抵押模式一直占据主导地位。

预计随着基于KYC和ZK的认证解锁新的原语,以及更多的机构资本进入链上,这一差距将会更小。

就蓝筹资产与长尾资产的借贷而言,蓝筹资产目前几乎占据了所有的流动性。

Euler是最突出的专注于长尾资产的协议,其长尾资产的TVL不到5%,这主要是由于代币质押的机会成本。

当(非流动的)质押可以获得更高的APR(10-30倍)时,为什么要将GRT代币存入Euler呢?

随着时间的推移,这种情况将会改变,因为我们会看到更多web3和DeFi协议的流动质押衍生品,代币可以在出借的同时赚取收益。

垂直化是整个DeFi的一个有趣趋势,因为借贷并不是唯一一个市场份额日益集中的领域。

Lido、Uniswap和MakerDAO在各自的类别中拥有非常大的市场份额。

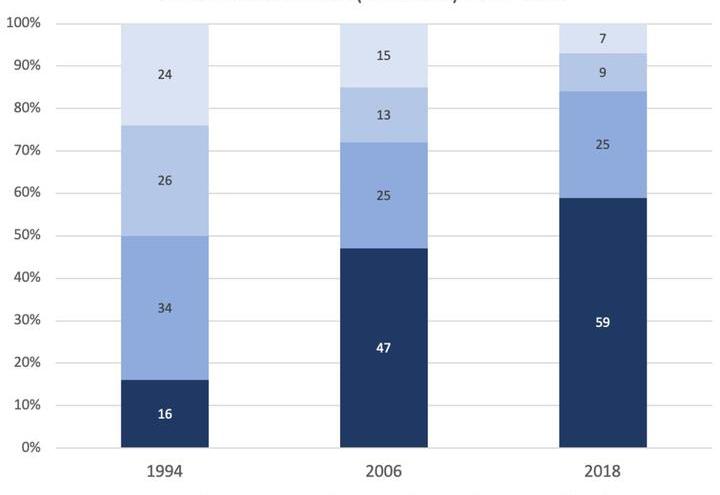

随着时间的推移,我们可能会看到DeFi(和借贷)继续集中份额,类似于大型银行在过去几十年中的增长方式。

原因有三:强大的网络效应、垂直化(将产品变成功能)、品牌护城河。

新的潜在借贷试验:

1)基于zk证明的链下抵押品的非足额抵押借贷

2)使用基于社交的NFT作为抵押品的贷款

3)专注于DAO的贷款

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

来源:金色财经

标签:区块链EFIGAMGAME区块链币圈币种知识大全Bearn Defi ProtocolWORMSGAMEDecentral Games [new]

元宇宙被视为科技界的“下一件大事”,它不断发展和变化,并将在未来几年真正改变营销。如果你想在这样一个全新的数字虚拟世界中获得成功,你的企业必须部署有效的元宇宙营销策略,以满足新一代的独特需求和偏.

1900/1/1 0:00:009月24日,Web3.0安全公司Beosin与SUSSNiFT、NUSAIDF、新加坡区块链协会、FOMO?Pay、Coinhako、OnchainCustodian、Paritybit、Sem.

1900/1/1 0:00:00目前许多主流叙事认为,以区块链技术为基础构建的Web3产品,能够通过发行代币赋予用户以真正的资产所有权.

1900/1/1 0:00:00以太坊完成了一次重大的网络升级,标志着加密世界迄今为止最雄心勃勃的软件升级,并为可能推动商业区块链使用增加的变化铺平了道路.

1900/1/1 0:00:00Covid-19极大地改变了我们的生活方式,因为它限制了我们外出与其他人互动——让人们上网以适应这些重大变化.

1900/1/1 0:00:00DZD中文名:道中道DZD模型:DAO发行总量:1万枚流通量:1万枚,全流通。买卖各占滑点:4%全网无私募,无预售,无内购,无老鼠仓,上线1万枚DZD全部进入底池,资金池永久锁死,权限丢入黑洞.

1900/1/1 0:00:00