加密货币对进入众议院试图控制数字资产的监管法案并不陌生。

今天,众议院发布了一项法案草案,重点是监管稳定币,特别是影响发行人和稳定币的抵押。总体而言,稳定币是第三大加密资产,几乎与以太坊一样大,市值为$52.8b?。

该法案会扼杀最大的加密资产类型之一吗?这对当前和未来的稳定币意味着什么?

内容

该法案的重点是引入一个框架,围绕谁可以发行稳定币以及他们如何发行稳定币。稳定币需要“完全由现金或高流动性资产支持”,什么归类为“高流动性资产”仍然未知,但包括美国国库券。包括银行和非银行机构在内的稳定币发行人需要获得批准,最高可判处5年监禁和100万美元罚款。

将为当前的稳定币设置两年的宽限期,以使其遵守该法案。创建“内生抵押稳定币”也是非法的,这可能意味着在其现有生态系统中由代币抵押的稳定币。

区块链与隐私计算算力集群Hive “蜂巢”已在北京启用:金色财经报道,据科技日报从北京微芯区块链与边缘计算研究院获悉,区块链与隐私计算算力集群Hive 蜂巢日前正式启用,作为北京市重大科技创新及高精尖产业项目,该算力集群的主体位于中关村科学城北区的核心地带,整个集群拥有1000台“长安链”高性能专用算力服务器,在架构灵活性、共识机制、数据存储等方面获得技术突破,每秒可处理 2.4 亿笔智能合约交易,每秒可执行百亿条数据隐私计算。[2023/2/7 11:51:46]

这对当前的稳定币意味着什么?

中心化稳定币

最大的3种稳定币都是中心化的,目前占据了稳定币市场的91%?。USDT($67.97b)?、USDC($49.52b)和BUSD($21.03b)?。它们不仅是DeFi固有的,而且大多数用户都在这些马厩中拥有马厩。那么该法案对绝大多数稳定币构成什么风险呢?不多。

LUNC社区KOL主动销毁1300万代币:12月21日消息,Terra Classic生态KOL ClassyCrypto在最近的推文中宣布,将其LUNC验证者佣金的100%正式销毁,具体销毁包括Classy的Crypto Sphere验证者佣金(近800万个LUNC代币)、YouTube上LUNC视频的广告收入等,总计1300万个LUNC代币。目前,LUNC社区销毁的代币总量已超过362.31亿枚,价值超过470万美元。(coingape)[2022/12/21 21:59:02]

所有这三个都是由现金、国库券和其他现实世界资产组合支持的法定货币。这使得他们已经符合法案的当前状态,只需要进一步的批准。

FRAX

为什么FRAX如此特别以至于他们有自己的部分?好吧,它们是最大的非中心化且未超额抵押的稳定币。FRAX的市值为1.36美元,是第五大稳定币。

持有10枚以上ETH的地址数量达到历史新高:金色财经报道,据Glassnode数据显示,持有10枚以上ETH的地址数量达到历史新高,数值为312,900。[2022/8/12 12:20:41]

FRAX工作原理的快速ELI5是它由USDC和FXS部分抵押。USDC和FXS之间的抵押比率根据FRAX的价格通过算法进行调整。目前,FRAX的抵押率为92.5%,这意味着支持FRAX的抵押品中有92.5%是USDC。

如果该法案以Frax目前的形式通过,它将受到审查,因为它依赖“内生”资产作为抵押品(FXS)。然而,FXS仅占FRAX的7.5%,其创始人SamKazemian曾表示“我们应该简单地将CR提高到100%。这将使这里的危险为0%。”?这意味着FRAX将100%由USDC抵押,因此不会面临账单风险。

桥水基金创始人达利欧:比特币开始在我的投资组合中占据一席之地:金色财经报道,在2022达沃斯世界经济论坛上,桥水基金创始人达利欧接受了 CNBC 财经节目 Squawk Box 采访,他表示:“美联储开始“抛售”因为必须为高额赤字提供资金,现金是垃圾,股票更垃圾,问题是什么会给你带来真正的回报,所以我们的环境已经转变,就像 70 年代一样——只要能获得真正回报的资产,不管以什么形式,就是最好的投资,比特币在过去11年中取得了巨大成就——因此它开始在我的投资组合中占据一席之地。”[2022/5/24 3:38:28]

好的,所以这个账单对于Frax来说也不是问题,那么其余的稳定币呢?

超额抵押稳定币

超额抵押稳定币是去中心化协议中最常见的稳定币类型之一。第4大稳定币DAI使用此模型,以及许多其他模型,例如LUSD?和MIM?。那么他们的风险有多大?这一切都取决于什么被认为是“高流动性资产”。

DAI主要由USDC、ETH、WBTC以及RWA抵押。如果ETH和BTC被认为是“高流动性资产”,那么DAI也应该完全没问题!可能导致一些麻烦的是他们的RWA。通过Centrifuge?,MakerDAO借出约4000万DAI,这些DAI由房地产、房地产贷款和货运发票等抵押。这些是“高流动性资产”吗?也许不吧。但即使它们不是,DAI也可能仍然没问题,因为RWA只占DAI抵押品的一小部分。

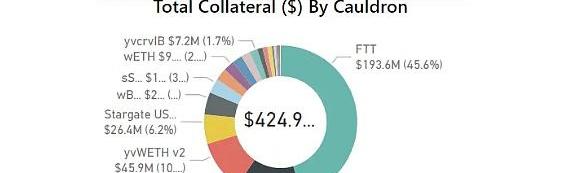

对于MIM和LUSD,可以讲述类似的故事。LUSD完全由ETH担保。MIM主要由稳定币、ETH、wBTC和FTT支持,所有这些都可能是“高度流动的”,但可能不是FTT。如果FTT不被认为是高流动性的,MIM可能会没事,他们在数十亿美元的抵押品和由于LUNA崩溃导致的供应下降中幸存下来。

稳定币的未来

稳定币将如何改变

为了遵守这项新法案,目前最大的稳定币可能几乎什么都不做。95%以上的稳定币市值由法币、ETH、wBTC或其他稳定币完全抵押。在我对法律的解释中,他们都会没事的。也许某些协议将不得不调整其模型,但我怀疑这会对更大的稳定币市场产生重大影响。

我认为这种影响是稳定币潜在的新创新。

稳定币的新创新

该法案将阻碍稳定币模型中的新模型或创新。它使算法稳定币在美国几乎不可能在不担心受到惩罚的情况下创建。然而,这并不意味着稳定币不能进行创新。例如,仍然可以创建GHO等协议级别的稳定币,以及依赖永续合约的delta中性稳定币,例如UXD?。该法案可能标志着美国algostables的终结,但肯定不意味着稳定币创新的终结。

结论

总结一下:

稳定币法案限制美国稳定币发行人获得“高流动性资产”的批准和充分支持

该法案仍处于非常早期的阶段,在最终确定之前可能会发生很大变化

中心化稳定币已经基本符合这项新法案

FRAX将不得不进行小幅调整以符合该法案

超额抵押的稳定币会很好,这取决于“高流动性”的定义

稳定币的未来可能看起来与当前形势相似,但该法案确实扼杀了创新,但它并没有让它成为不可能

那么这是什么意思?对于绝大多数稳定币,该法案可能并不像每个人预期的那么糟糕。然而,根据他们如何定义某些术语,大多数稳定币可能根本不需要改变。这样的立法更多地涉及整个加密货币和稳定币,作为获得更多控制权的一种方式。

希望这篇文章对大家有一定的帮助。

来源:金色财经

9月19晚间:以太坊底部止跌反转:美联加息日消息是否会再次影响币价继续下探底部支撑?消息面当地时间9月19日,美国9月全国房屋建筑商协会/富国银行住房市场信心指数连续第9个月下跌,跌至46.

1900/1/1 0:00:00在美联储利率决议后加密货币承压下行,再次大幅加息75个基点(BPS)符合市场预期,而且市场已经是提前知道了,其次发布会再次声明降低通胀是第一要务,和上次杰克逊·霍尔年会比,没有太多的增量信息.

1900/1/1 0:00:00去中心化区块链平台Cardano(ADA)背后的母公司InputOutput(IOHK)概述了在备受期待的Vasil硬分叉计划于9月22日上线后,用户可以在网络上期待的变化.

1900/1/1 0:00:00BixinVentures?宣布对Aptos的战略投资,这是该团队在7月下旬宣布的更广泛的一轮融资的一部分,由FTXVentures和JumpCrypto牵头.

1900/1/1 0:00:00欧易OKx关于支持BILLCODE新币增发并上线交易的公示于2022年9月22日12:00(HKT)正式在欧易交易所快报公示告知:一、BILLCODE增发详情BILLCODE于2022年9月17.

1900/1/1 0:00:00在9月的最后一个星期,我想有必要和大家一起聊聊风靡一时的数藏圈现状了。数字藏品是基于区块链为底层技术加持的,以艺术内涵、纪念意义和商品的实际价值作为支撑的非同质化数字商品,具有不可篡改、不可复制.

1900/1/1 0:00:00